[Money&Life]

한국수출입은행

한국수출입은행이 최근 15억 유로의 글로벌본드 발행에 성공했다. 이는 한국계 기관의 유로화 공모 사상 최대 규모다. 미국의 금리 인상 등으로 글로벌 금융시장 변동성이 높아지고 투자 심리가 위축되는 가운데 유럽 금리가 오르기 전 최적의 타이밍을 포착해 발행에 성공했다는 것이 수출입은행 측의 설명이다.

금융투자업계는 이번 유로화 본드 발행 성공이 국내 최대 발행사로서 수은의 입지를 공고히 하는 데 기여했다고 평가한다. 한국 경제에 대한 해외투자자들의 신뢰를 재확인하는 계기가 됐다는 분석도 나온다. 최근 금융시장 불확실성이 커지자 위축됐던 국내 채권 발행기관들도 수은의 본드 발행 성공에 투자 심리 회복을 기대하는 분위기다.

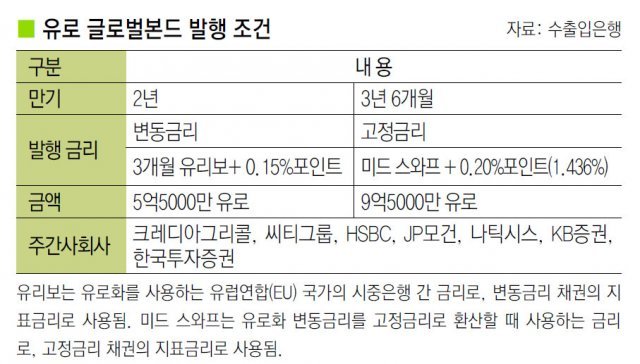

수은이 발행한 유로화 본드는 만기나 금리 조건이 다른 두 가지 종류의 채권을 동시에 발행하는 ‘듀얼 트랜치’ 구조다. △만기 2년의 변동금리채 5억5000만 유로와 △만기 3년 6개월의 고정금리채 9억5000만 유로로 구성됐다.

수은이 이번에 조달한 15억 유로는 국내 수출기업들이 유럽 지역에서 수행하고 있는 신재생에너지 사업과 대규모 2차전지 생산시설 사업 등에 직접 투입될 예정이다. 수은은 국내 기업이 수주한 아일랜드 에너지저장설비(ESS) 구축 사업, 헝가리 2차전지 생산설비 사업 등 다수의 유로화 프로젝트에 금융 지원을 하고 있다.

수은은 앞서 올해 1월 국내 기관으로는 역대 최대 규모인 30억 달러 글로벌본드를 발행한 데 이어 3월 5억 달러 상당의 캥거루 본드를 발행하기도 했다.

국제금융센터, 블룸버그 등에 따르면 지난해 외화채권 발행 규모는 344억 달러로 2020년의 256억 달러를 경신하며 역대 최대 수준으로 늘었다. 미국의 금리 인상을 앞두고 발행 금리를 낮추기 위한 선제적인 발행이 많았지만 외화채권에 대한 견조한 투자 수요 또한 발행 규모를 확대하는 요인으로 꼽힌다. 이 중 수출입은행의 발행 규모가 109억 달러로 가장 많았고, 현대캐피탈 아메리카(94억 달러), KB국민은행(29억 달러) 등의 순이었다.

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

댓글 0