[미국發 긴축 공포]미국發 긴축 공포… 코스피 3.5% 폭락

세계 증시 일제히 급락 ‘검은 월요일’

원달러 환율 15.1원 급등 1284원

한국경제, 글로벌 경기침체 비상등

미국발 긴축 공포에 한국과 아시아 증시가 3%대 폭락을 하는 ‘검은 월요일’이 재연됐다. 치솟는 물가를 잡기 위한 미국의 고강도 긴축이 전망되자 한국 주식과 원화, 채권 가격이 동반 하락하는 ‘트리플 약세장’도 가속화하고 있다. ‘고환율·고물가·고금리’에 갇힌 한국 경제에 비상등이 켜졌다는 진단이 나온다.

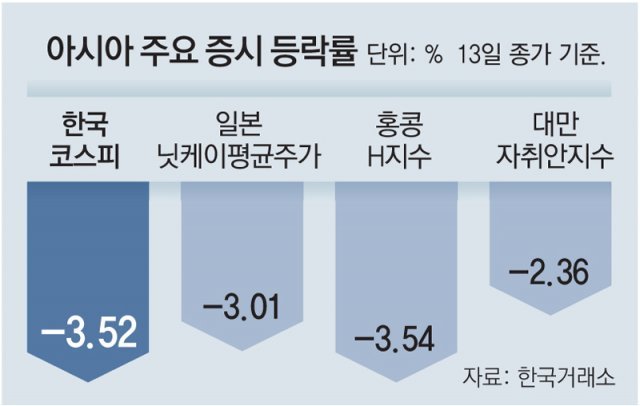

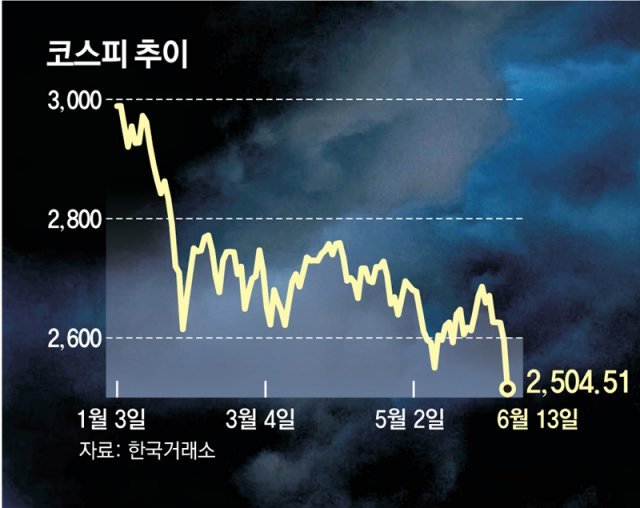

13일 코스피는 전날보다 3.52%(91.36포인트) 폭락한 2,504.51에 거래를 마쳤다. 이날 낙폭은 2020년 8월 20일(―3.66%) 이후 가장 컸다. 코스닥도 전날보다 4.72% 급락한 828.77에 마감했다. 2020년 6월 15일(―7.09%) 이후 가장 큰 하락률이다. 일본 닛케이평균주가(―3.01%)와 대만 자취안지수(―2.36%), 홍콩 H지수(―3.54%) 등 아시아 증시도 파랗게 질렸다. 유럽 유로스톡스50지수(―2.50%), 프랑스(―2.39%), 독일(―2.22%) 증시도 이날 오후 9시 현재 2%대 하락했다. 이날 뉴욕 증시는 주요 지수가 2∼3% 급락한 채 개장했다. 스탠더드앤드푸어스(S&P)500지수는 장중 1월 고점 대비 20% 이상 떨어지는 약세장에 진입했다.

올 들어 이달 10일까지 무역적자는 138억2200만 달러(약 17조8000억 원)로, 관련 통계가 집계된 2000년 이후 최대치다. 4월 경상수지가 24개월 만에 적자로 돌아서 3년 만에 경상·재정수지가 적자인 ‘쌍둥이 적자’가 전망된다.

미국 경기 침체 우려도 커지고 있다. 12일 영국 파이낸셜타임스(FT)가 미 경제학자 49명을 설문한 결과 70%가 내년 안에 경기 침체가 가시화할 것으로 예상했다.

美 긴축페달에 韓금융시장 비명

시장은 이달 14, 15일(현지 시간) 열리는 미 연방공개시장위원회(FOMC) 결과만 바라보고 있다. 전문가들은 연준이 이달 기준금리를 0.5%포인트 올리는 ‘빅스텝’을 단행할 것이라 보고 있다. 1994년 11월 이후 28년 만에 ‘자이언트 스텝’(기준금리 0.75%포인트 인상)까지 밟을 수 있다는 전망도 끊임없이 나온다.

○ 통제되지 않는 인플레이션

엔화 가치도 24년 만에 최저로 떨어졌다. 13일 도쿄 외환시장에서 엔-달러 환율은 135.22엔에 거래됐다. 1998년 10월 이후 24년 만에 가장 높았다.

이경수 메리츠증권 리서치센터장은 “4월을 정점으로 꺾일 것이라고 예상했던 물가가 계속 오르자 미 연준이 인플레이션을 통제하고 있지 못한다는 두려움이 커지면서 투자 심리가 크게 위축된 것으로 보인다”며 “코스피가 2,500 아래로 내려갈 가능성도 있다”고 말했다.

○ 미 연준, 자이언트 스텝 가능성

인플레이션이 심화되면서 미 연준의 연이은 빅스텝 가능성도 커졌다. 미 연준은 이달 들어 양적긴축(QT)에도 나선 상황이다. 미 월스트리트저널(WSJ)은 12일 미 연준이 이달 FOMC 회의에서 지난달에 이어 기준금리를 0.5%포인트 인상하는 ‘빅스텝’을 단행할 것이 확실하다고 보도했다. 또 다음 달 FOMC에서 ‘자이언트 스텝’을 단행할지 주목된다고 보도했다. 한은도 다음 달 13일 열리는 금융통화위원회에서 기준금리를 올릴 것으로 보인다. 금리 인상은 성장을 둔화시키기에 한국 경제에 경고등이 켜졌다. 기업들은 자금 조달 비용이 늘어나 경영에 어려움을 겪고 가계는 부채 부담이 커지게 된다. 최근 경제협력개발기구(OECD)는 올해 한국 경제성장률 전망치를 3.0%에서 2.7%로 내렸다.

하준경 한양대 경제학부 교수는 “원-달러 환율이 오르고 있어 한은이 금리 인상을 계속할 수밖에 없는 상황”이라며 “한국 경제가 경기 둔화와 물가 상승이 겹치는 ‘슬로플레이션’으로 가고 있다”고 지적했다.

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

댓글 0