조정지역 공시가 12억 주택 주인

재산세도 안내는 농촌주택 때문에 1주택 공제 못받아 종부세 260만원

이의신청해도 예외규정 없어 기각, 제도 개편 필요… 정부도 개정 나서

종부세는 다주택자 여부에 따라 과세 기준과 금액, 세율이 다르다. 1주택자는 공시가격에서 11억 원을 차감한다. 종부세 과세표준금액은 공시가격에서 차감 금액을 제하고 난 후의 가격에 공정시장가액비율을 곱해 결정된다. 공정시장가액비율은 2018년까지 수년간 80%를 적용해 오다 2019년부터 연 5%씩 인상해 지난해에는 95%가 됐다. 이렇게 계산한 과세표준에 종부세 세율을 적용하면 세액이 계산된다.

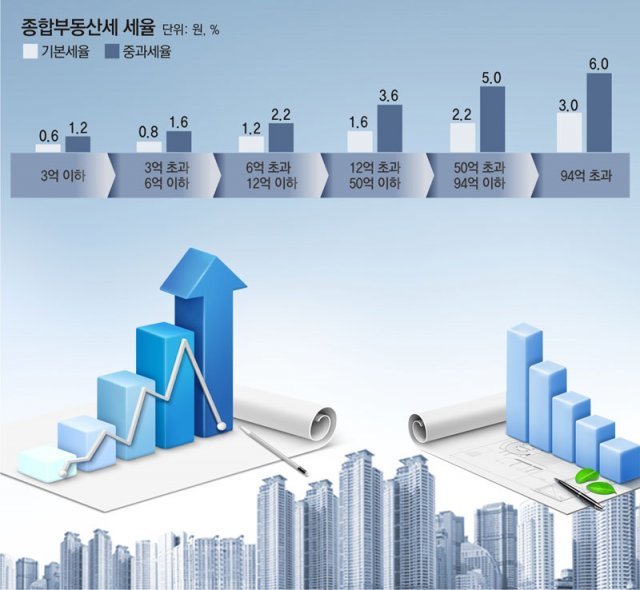

종부세 세율은 일반세율과 중과세율로 나뉜다. 중과세율은 다주택자에게 적용되는데, 지역에 상관없이 3주택 이상을 보유하거나 조정대상지역 내에 2주택을 가진 경우에 적용된다. 조정대상지역은 3개월 동안의 주택가격상승률이 시도 소비자물가 상승률의 1.3배를 초과한 지역이면서 2개월간 청약경쟁률이 5 대 1을 초과했거나, 3개월간 분양권 전매거래량이 30% 이상 증가한 곳 등을 대상으로 국토교통부 장관이 지정한다. 일반세율은 0.6∼3%이고, 중과세율은 1.2∼6%다.

문제는 공제금액이다. 1주택자라면 11억 원을 차감해 주지만 1주택자가 아니면 6억 원만 차감한다. A 씨는 12억 원과 441만 원을 더한 금액에서 6억 원을 차감한 후 95%의 공정시장가액비율을 곱한 약 5억7419만 원의 과세표준에 대해 종부세를 내야 한다. 과세된 금액은 약 260만 원. 441만 원 가치의 농가 주택만 없었어도 종부세는 35만 원에 그친다. 게다가 만 60세 이상이거나 5년 이상 보유한 집이라면 최대 80%의 세액공제까지 받아서 종부세가 10만 원 이하로 떨어졌을 수 있다.

부당하다고 생각한 A 씨는 세무서와 국세청에 이의신청을 했다. 농가 주택은 재산세가 고지되긴 했지만, 2641원으로 너무 적어 납부 대상에서도 제외된 물건이었기 때문이다. 지방세법에 따르면 재산세는 연간 재산세로 징수할 금액이 4000원 미만일 경우 징수 대상에서 제외된다.

하지만 과세관청에서는 A 씨의 신청을 수용하지 않았다. 종부세법에 예외 규정이 없는 탓이다. 법령에 관련 규정이 없으니 과세관청으로서는 심정적으로는 A 씨의 주장에 동의하더라도 다른 결정을 내릴 수 없다. 결국 A 씨는 재산세를 내지도 않는 농가 주택 때문에 꼼짝없이 200만 원이 넘는 종부세를 모두 내야 했다.

우병탁의 절세통통(㪌通) >

구독

이런 구독물도 추천합니다!

-

양종구의 100세 시대 건강법

구독

-

횡설수설

구독

-

교양의 재발견

구독

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

![[우병탁의 절세통통(㪌通)]자녀 명의 무허가주택도 ‘주택 수’ 포함](https://dimg.donga.com/a/180/101/95/2/wps/NEWS/IMAGE/2022/10/14/115947438.1.jpg)

댓글 0