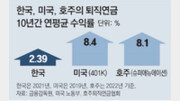

[당신의 노후는 안녕하십니까]〈3·끝〉선진국은 퇴직연금 어떻게 굴리나

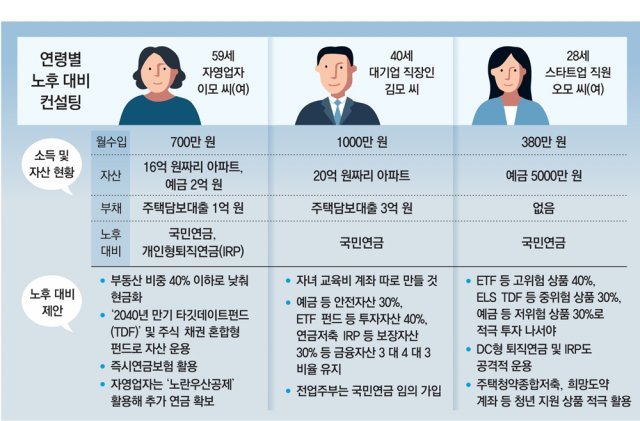

이 씨에게 권용수 삼성증권 은퇴연구소장(55)은 “당장 노후 준비를 시작하지 않으면 은퇴가 늦어지는 것은 물론이고 경제적으로 힘든 노년을 보낼 수밖에 없다”고 했다. 이 씨와 40대 직장인, 20대 사회초년생이 2일과 5일 각각 권 소장을 만나 노후 대비 상담을 받았다.

○ 50대 후반…‘보유 자산 현금화’ 가장 중요

이 씨 같은 예비 은퇴자는 보유 자산으로 매달 쓸 수 있는 현금을 만드는 게 중요하다. 통상 1억 원의 자산에서 월 30만 원의 현금이 나온다. 은퇴할 때 10억 원의 자산을 굴려야 현금 300만 원에 국민연금 100만 원을 보태 노후 월 생활비 400만 원을 만들 수 있다. 권 소장은 “자산이 부동산에 묶여 있으면 쓸 현금은 없고 급전이 필요할 때 빚을 낼 수밖에 없다. 집을 옮겨서라도 부동산 비중을 총자산의 40% 이하로 만들어야 한다”고 했다.앞으로 3∼10년간 금융자산의 40%는 예금 등 안전자산에 묻어 두고, 나머지는 ‘2040 타깃데이트펀드(TDF)’와 주식과 채권을 섞은 ‘밸런스펀드’로 자산을 불리는 게 좋다. TDF는 은퇴 시점이 가까워질수록 안전자산인 채권 비중은 높이고 주식 비중은 낮추는 펀드다. 2030, 2040, 2050 등 숫자가 앞에 붙는데 목표 은퇴 시점을 뜻한다.

○ 40대는 ‘자녀 교육비 전용 통장’ 만들어야

40대는 본격적으로 자산을 불려야 하는 시기다. 금융자산의 30%는 예·적금 등 안전자산에 넣고, 40%는 상장지수펀드(ETF) 등 투자자산에, 30%는 연금저축·IRP 등 보장자산으로 굴려야 한다. 다소 위험이 있더라도 ETF 등에 장기 투자하면 수익을 낼 수 있다.

40대는 자녀 교육비·양육비 계좌를 만들어 관리하는 게 중요하다. 권 소장은 “자녀 1명을 대학까지 보내는 데 평균 3억7500만 원이 든다”며 “교육비·양육비 계좌를 따로 정해 미리 정한 비율을 넘지 않게 관리해야 한다”고 했다. 연금저축과 IRP는 매년 1800만 원을 납입할 수 있고 최대 700만 원(50세 이상 900만 원)까지 세액공제를 받을 수 있어 연간 700만 원은 납입하는 게 좋다.

○ 20대는 시간이 무기…공격적 투자 하라

스타트업에 다니는 오모 씨(28)는 월급 380만 원의 절반은 저축하고 있다. 권 소장은 “20대는 시간이라는 강력한 무기가 있기 때문에 ETF 등 위험이 높은 투자 상품에 자산의 40%를 투자하라”고 했다. 여기에 더해 30%는 ‘2050, 2060 TDF’와 주가연계증권(ELS) 같은 중위험 상품으로 굴리는 게 좋다. 또 은퇴까지 시간이 많기 있기 때문에 개인이 직접 운용하는 확정기여(DC)형 퇴직연금에 가입해 적극 운용하는 게 좋다. 25세 때부터 매달 60만 원을 적립해 연 7%의 수익률로 퇴직연금을 굴리면 60세에 10억 원의 자산을 모을 수 있다.

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

댓글 0