미국 뉴욕증시의 간판지수 스탠더드앤드푸어스(S&P)500은 지난달 초 4,200 돌파를 목전에 뒀었다. 연초 4,200까지 상승하는 과정에서 미 주식시장은 물가와 경기가 둔화되면서 할인율 부담도 덜어낸 가운데, 기업이익은 하반기에 반등할 수 있다는 상반된 기대감을 가졌다. 주가수익비율(PER)은 물론 주당순이익(EPS)에 대해서도 긍정적 시나리오가 반영된 셈이다.

다만 애당초 이 두 가지 기대감은 공존하기 쉽지 않다. 기업이익은 물가 및 경기와 강하게 결부돼 있다. 연초 금융시장이 그렸던 대로 디스인플레이션(물가상승률 둔화)이 본격화된다면 PER에는 긍정적이나 EPS는 부담스러워진다. 반대로 경기 모멘텀과 물가 상승세가 유지된다면 기업이익에는 긍정적이겠으나 PER은 부정적으로 변한다.

‘PER과 EPS가 모두 좋아지는 시나리오’에 대한 의구심이 생겨나고 있다. 균열이 감지되는 쪽은 PER이다. 미국 경기 모멘텀이 다시 강화되는 가운데 물가지표의 반등으로 디스인플레이션 기대감이 가셨다. 채권시장은 지난달 초부터 연내 피벗(통화정책 방향 전환) 기대를 거두기 시작했지만 주식시장은 한 타이밍 늦게 피벗 기대감 약화를 반영했다. 경제지표의 강세를 고려하면 이달에는 주식시장이 환호할 만한 긍정적 할인율 환경은 조성되기 어려워 보인다.

결국 3월 미 증시는 미뤄뒀던 할인율 상승을 뒤늦게 반영하며 쉬어갈 가능성이 높다. 주식시장의 밸류에이션 재조정 압력이 높아진 상황에서 주가 하단을 지지해줄 저가매수 심리는 연초 대비 희석됐다. 개인투자자들의 비관심리는 강세장이 한창이던 수준으로 복귀했다.

따라서 4,000 전후에서 바로 지지력이 발휘되기보다는, 밸류에이션 부담이 완화된 이후 지지력을 기대한다. 우리는 3,700 전후의 지지력을 기대한다. 이는 주식과 회사채 수익률 역전이 완화되는 가격대이며, 자기자본이익률(ROE)과 실질금리로 도출한 적정 주가순자산비율(PBR)의 3.45배에 해당한다. 3,700 전후에서는 박스권 하단에서의 저가매수 전략이 유효하다. 차익실현을 고민해볼 수 있는 가격대로는 4,100를 제시한다. PER 18.5배에 해당하는 영역이다. 성장성과 통화정책 측면에서 18배를 상회할 만한 조건은 당분간 충족되지 않을 것으로 보인다.

애널리스트의 마켓뷰 >

구독

이런 구독물도 추천합니다!

-

오은영의 부모마음 아이마음

구독

-

횡설수설

구독

-

주성하의 북에서 온 이웃

구독

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

-

- 추천해요

- 개

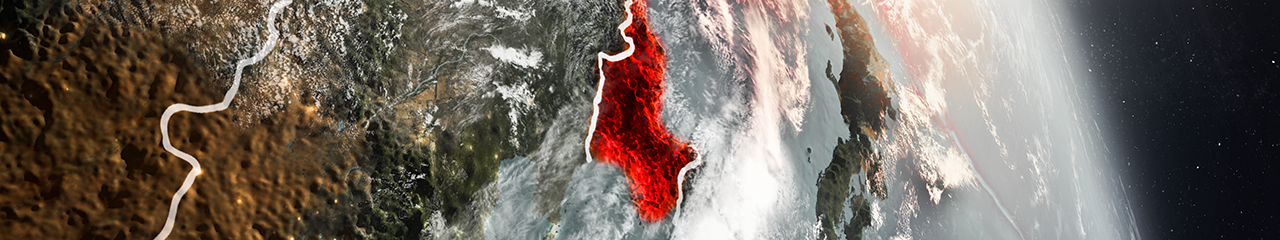

![[애널리스트의 마켓뷰]희망이 보이는 MSCI 선진국지수 편입](https://dimg.donga.com/a/180/101/95/2/wps/NEWS/IMAGE/2023/03/13/118313919.1.jpg)

댓글 0