제롬 파월 미국 연방준비제도(Fed·연준) 의장이 매파 발언을 쏟아내며 다시 ‘빅스텝’(기준금리 0.5%포인트 인상)에 나설 가능성을 강하게 시사하자 글로벌 금융시장이 패닉에 빠졌다. 미 뉴욕 증시 3대 지수가 일제히 급락한 데 이어 미 장단기 금리 역전 폭이 42년 만에 최대로 벌어졌다. 코스피도 1% 넘게 추락했고, 원-달러 환율은 1320원대로 급등(원화 가치는 급락)했다.

7일(현지 시간) 미 상원 은행위원회 청문회에 참석한 파월 의장은 “최근 미 경제지표는 예상보다 강했고 이는 연준이 예상했던 최종 금리 수준보다 더 높아질 가능성이 크다는 것을 시사한다”며 “만약 경제지표 전체가 더 빠른 긴축이 필요할 것으로 보인다면 우리는 금리 인상 속도를 더 높일 준비가 돼 있다”고 말했다. 에너지와 식품, 주거비를 제외한 ‘근원 서비스 물가’에 대해 “디스인플레이션(물가상승률 하락)이 전혀 보이지 않는다”고 했다.

이번 파월 의장의 발언으로 2월 베이비스텝(0.25%포인트 인상)으로 긴축 속도를 줄여 온 연준이 곧 금리 인상에 브레이크를 걸 것이란 시장의 기대는 무너졌다. 오히려 연준이 21, 22일로 예정된 연방공개시장위원회(FOMC)에서 ‘빅스텝’으로 긴축 고삐를 바짝 조일 것이란 우려가 커졌다. 미국의 가파른 금리 인상은 글로벌 경기 위축으로 이어질 가능성이 높다.

“美 최종금리 6%대” 전망까지… 한은, 내달 금리 인상 가능성

파월 연준의장, 이달 빅스텝 시사

강력 긴축→침체 공포에 유가 급락

美 빅스텝땐 한미 금리 1.75%P 차

환율 상승-자본유출 압박 커질듯

하지만 7일(현지 시간) 파월 의장은 “금리 인상 속도를 더 높일 준비가 돼 있다”고 톤을 높이며 시장의 기대에 ‘찬물’을 끼얹었다. 최근 인플레이션이 다시 반등할 조짐을 보이는 데다, 파월의 발언까지 더해지며 시장에선 연준의 ‘빅스텝’(기준금리 0.50%포인트 인상) 복귀를 넘어 최종 금리가 6%대에 이를 것이란 전망까지 나오고 있다.

● 빅스텝 가능성 75% ‘유력’

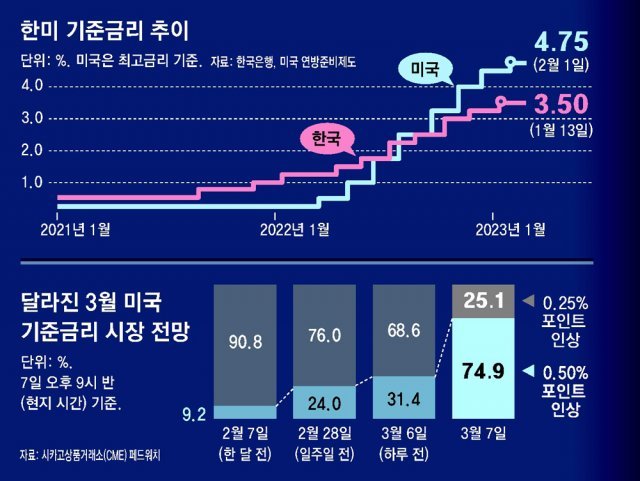

투자자들의 금리 전망을 보여주는 시카고상품거래소(CME)의 페드워치에 따르면 연준이 이달 21, 22일 연방공개시장위원회(FOMC)에서 빅스텝을 결정할 가능성은 74.9%로 나타났다. 금리 0.25%포인트 인상 가능성은 25.1%에 그쳤다. 불과 하루 전만 하더라도 빅스텝 확률은 31.4%였다. 파월 의장의 발언이 시장 전망을 완전히 뒤집어놓은 것이다. 파월 의장은 최종 기준금리 전망과 관련해 “지난 점도표 전망치(중간값 5.0∼5.25%)보다 올라갈 것”이라고 예고했다. 그러자 골드만삭스는 최종 금리 전망을 5.5∼5.7%로 상향 조정했고, 블랙록과 슈로더는 6%대까지 오를 것으로 내다봤다.

시장은 파월 의장이 ‘경제지표 전체(The totality of the data)’를 보고 판단하겠다고 밝힌 만큼 10, 14일 발표되는 2월 미 고용보고서와 2월 소비자물가지수(CPI) 상승률에 주목하고 있다. 두 핵심 지표가 예상보다 높을 경우 3월 FOMC에서 더 강하게 긴축 고삐를 잡을 수 있다.

연준의 긴축이 예상보다 더 강하게, 오래 이어지면 경기는 위축될 수밖에 없다. 이날 미국 2년물 국채 금리는 16년 만에 5%를 돌파했고, 그에 따라 장단기 국채 금리는 42년 만에 최대 폭으로 역전됐다. 국제유가도 3%대 급락하면서 경기 침체 전조 현상이 뚜렷해지고 있다. 초대형 헤지펀드사 시타델의 켄 그리핀 최고경영자(CEO)는 이날 블룸버그TV와의 인터뷰에서 “트라우마 수준의 인플레이션 때문에 우리는 경기 침체를 준비하고 있다”고 밝혔다.

● 환율 ‘다시 1400원대’ 우려

이창용 한은 총재는 7일 “금리 격차 자체가 환율과 외국인 자금에 기계적으로 영향을 미치는 것이 아니다”라고 했다. 하지만 환율 오름세가 지속되고 자본 유출이 가속화되면 한은이 4월 다시 금리를 인상할 수밖에 없을 것이란 분석도 나온다.

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

댓글 0