은행권, 코코본드 잇단 조기상환 “건전성 문제없다”

- 동아일보

-

입력 2023년 3월 30일 03시 00분

공유하기

글자크기 설정

CS사태 불안 확산 차단 총력전

실리콘밸리은행(SVB) 등이 새 주인을 찾으면서 글로벌 은행 위기의 불길이 한풀 꺾였지만 투자자들의 불안감은 사그라지지 않고 있다. 소셜 미디어를 타고 언제든 위기가 다시 번질 수 있다는 공포감이 팽배하다. 이를 의식한 듯 국내 시중은행들은 신종자본증권에 대한 5년 콜옵션(조기상환)을 행사하기로 결정하는 등 시장의 불안을 차단하는 데 안간힘을 쓰고 있다. 당국도 29일 프로젝트파이낸싱(PF) 현황을 점검하는 등 위기 진화에 총력을 기울이고 있다.

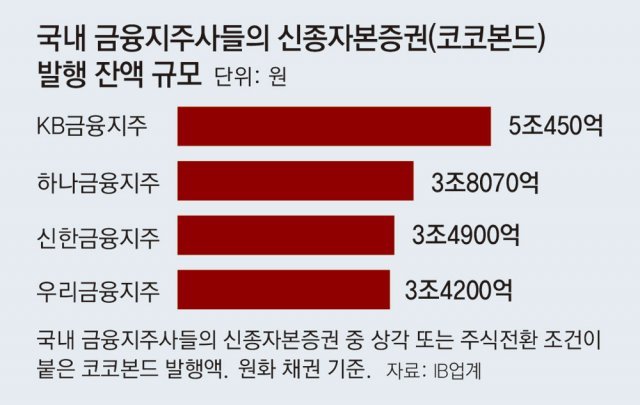

그러나 이렇듯 꾸준히 팽창해온 시장이 크레디트스위스(CS)의 AT1(코코본드) 상각 조치 이후 차갑게 얼어붙은 모습이다. 4월 푸본현대생명이 10년 만기 5년 콜옵션 기준의 후순위채를 발행하기로 한 것을 제외하고는 신종자본증권 발행 계획이 자취를 감췄다. CS의 AT1 상각 전인 2∼3월까지만 해도 코리안리와 DGB금융지주, 신한은행 등이 활발히 신종자본증권을 발행해왔던 것과는 대조적인 모습이다.

전문가들은 코코본드에 대한 과도한 우려는 경계한다. 정혜진 신한투자증권 연구원은 “은행들의 우수한 자본 적립 수준을 고려할 때 원금 상각 요건이 발생할 가능성은 제한적”이라며 “국내 주요 은행들의 자본비율은 G-SIB(시스템적중요은행) 최저 자본 비율 수준인 11.5%, 경기 대응 완충 자본을 고려한 12.5%를 모두 상회하고 있다”고 강조했다.

그러나 일각에서는 중소형 보험사 등에 대한 우려를 거두지 않고 있다. A증권사 채권담당 임원은 “공포심리 탓에 시장의 자금이 마르면 콜 옵션 행사 기간이 다가오는 중소형 보험사들의 신종자본증권이 타격을 입게 될 가능성이 크다”고 지적했다. 발행금리가 오르는 등 조달 여건이 악화될 수 있다는 얘기다.

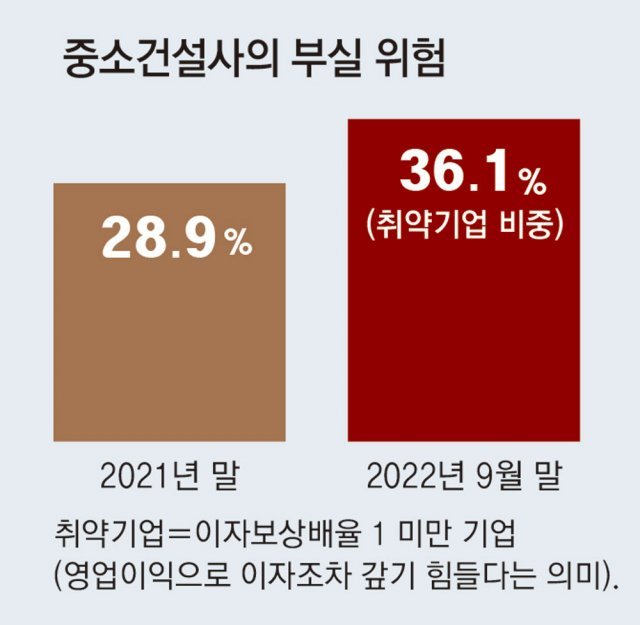

당국은 우리 금융시스템의 약한 고리로 PF를 주시하고 있다. 최근 새마을금고를 비롯한 상호금융권 부동산 대출과 관련한 우려가 확산되는 가운데 29일 금융위원회는 기획재정부, 행정안전부 등과 함께 ‘2023년 제1차 상호금융정책협의회’를 열고 부동산 대출 현황 등을 점검했다. 점검 결과 지난해 말 기준 대출 연체율은 농협, 신협 등의 상호금융권이 1.52%, 새마을금고 3.59%, 저축은행이 3.4% 수준인 것으로 집계됐다.

© dongA.com All rights reserved. 무단 전재, 재배포 및 AI학습 이용 금지

트렌드뉴스

-

1

세계 최초 이란 ‘드론 항모’, 알고보니 한국산?

-

2

“나는 절대 안 먹는다”…심장 전문의가 끊은 음식 3가지

-

3

배우 이상아 애견카페에 경찰 출동…“법 개정에 예견된 일”

-

4

‘K패트리엇’ 천궁-Ⅱ, 이란 미사일 잡았다…UAE서 첫 실전 투입

-

5

최민희 의원, ‘재명이네 마을’서 영구 강퇴 당했다

-

6

병걸리자 부모가 산에 버린 딸, ‘연 500억 매출’ 오너 됐다

-

7

이란, 이스라엘에 장거리 미사일 ‘가드르’, ‘에마드’ 발사

-

8

달걀, 조리법 따라 영양 달라진다…가장 건강하게 먹는 방법은?

-

9

살아서 3년, 죽어서 570년…“단종-정순왕후 만나게” 청원 등장

-

10

韓증시 아직 못믿나…중동전 터지자 외국인 5조원 ‘썰물’

-

1

‘尹 훈장’ 거부한 교장…3년만에 李대통령 훈장 받고 “감사”

-

2

최민희 의원, ‘재명이네 마을’서 영구 강퇴 당했다

-

3

“정파적 우편향 사상, 신앙과 연결도 신자 가스라이팅도 안돼”

-

4

[단독]“거부도 못해” 요양병원 ‘콧줄 환자’ 8만명

-

5

韓증시 아직 못믿나…중동전 터지자 외국인 5조원 ‘썰물’

-

6

‘암살자’ B-2 이어 ‘죽음의 백조’ B-1B 떴다…美 “이란 미사일시설 초토화”

-

7

나라 곳간지기에 與 4선 박홍근… ‘비명횡사’ 박용진 총리급 위촉

-

8

한동훈 “나를 탄핵의 바다 건너는 배로 써달라…출마는 부수적 문제”

-

9

전쟁 터지자 ‘매도 폭탄’, 코스피 5900선 붕괴…매도 사이드카 발동

-

10

조희대 “사법제도 폄훼-법관 악마화 바람직하지 않아”

트렌드뉴스

-

1

세계 최초 이란 ‘드론 항모’, 알고보니 한국산?

-

2

“나는 절대 안 먹는다”…심장 전문의가 끊은 음식 3가지

-

3

배우 이상아 애견카페에 경찰 출동…“법 개정에 예견된 일”

-

4

‘K패트리엇’ 천궁-Ⅱ, 이란 미사일 잡았다…UAE서 첫 실전 투입

-

5

최민희 의원, ‘재명이네 마을’서 영구 강퇴 당했다

-

6

병걸리자 부모가 산에 버린 딸, ‘연 500억 매출’ 오너 됐다

-

7

이란, 이스라엘에 장거리 미사일 ‘가드르’, ‘에마드’ 발사

-

8

달걀, 조리법 따라 영양 달라진다…가장 건강하게 먹는 방법은?

-

9

살아서 3년, 죽어서 570년…“단종-정순왕후 만나게” 청원 등장

-

10

韓증시 아직 못믿나…중동전 터지자 외국인 5조원 ‘썰물’

-

1

‘尹 훈장’ 거부한 교장…3년만에 李대통령 훈장 받고 “감사”

-

2

최민희 의원, ‘재명이네 마을’서 영구 강퇴 당했다

-

3

“정파적 우편향 사상, 신앙과 연결도 신자 가스라이팅도 안돼”

-

4

[단독]“거부도 못해” 요양병원 ‘콧줄 환자’ 8만명

-

5

韓증시 아직 못믿나…중동전 터지자 외국인 5조원 ‘썰물’

-

6

‘암살자’ B-2 이어 ‘죽음의 백조’ B-1B 떴다…美 “이란 미사일시설 초토화”

-

7

나라 곳간지기에 與 4선 박홍근… ‘비명횡사’ 박용진 총리급 위촉

-

8

한동훈 “나를 탄핵의 바다 건너는 배로 써달라…출마는 부수적 문제”

-

9

전쟁 터지자 ‘매도 폭탄’, 코스피 5900선 붕괴…매도 사이드카 발동

-

10

조희대 “사법제도 폄훼-법관 악마화 바람직하지 않아”

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

댓글 0