美 긴축 종료 임박했지만

경기침체 우려는 여전해

증시 당분간 성과 저조 예상

채권 자산 활용도 높아져

Q. 개인사업을 하는 A 씨는 시장 변화에 대비해 위험자산 위주로 구성돼 있는 투자 포트폴리오를 변경하고자 한다. 미 연방준비제도(Fed·연준)의 긴축 사이클이 막바지에 이른 시점에서 적절한 투자 전략이 무엇인지 궁금하다.

A. ‘연준에 맞서지 마라’는 월가의 오래된 격언이다. 연준의 행보를 고려한 투자 전략이 필요하다는 의미로, 특히 통화정책이 완화적이고 유동성이 풍부할 때는 적극적으로 위험을 감수하라는 뜻이기도 하다. 글로벌 금융위기 이후 제로에 가까운 저금리와 양적 완화에 힘입어 스탠더드앤드푸어스(S&P)500지수가 거침없는 상승세를 나타낸 국면에는 이러한 이야기가 통용됐다. 하지만 신종 코로나바이러스 감염증(코로나19) 이후 상황은 급변했다. 오늘날 ‘연준에 맞서지 마라’는 격언은 투자자들이 위험에 대해 보다 건설적인 시각을 가져야 함을 의미한다.

주식과 달리 미 국채 금리는 일반적으로 연준의 금리 인상 사이클이 끝나는 시점에 좀 더 예측 가능한 움직임을 보인다. 역사적으로 미 국채 10년물 금리는 연준의 최종 금리 인상 시기에 정점을 통과하는 경향을 나타냈다. 연준의 긴축에 따른 성장 둔화와 물가 하락이 금리 하방 압력을 높이면서 10년물 국채 금리는 마지막 금리 인상 이후 12개월간 평균 0.7%포인트 하락했다. 이는 긴축 사이클 끝이 보인다면 채권 비중을 확보하는 게 유효함을 시사한다.

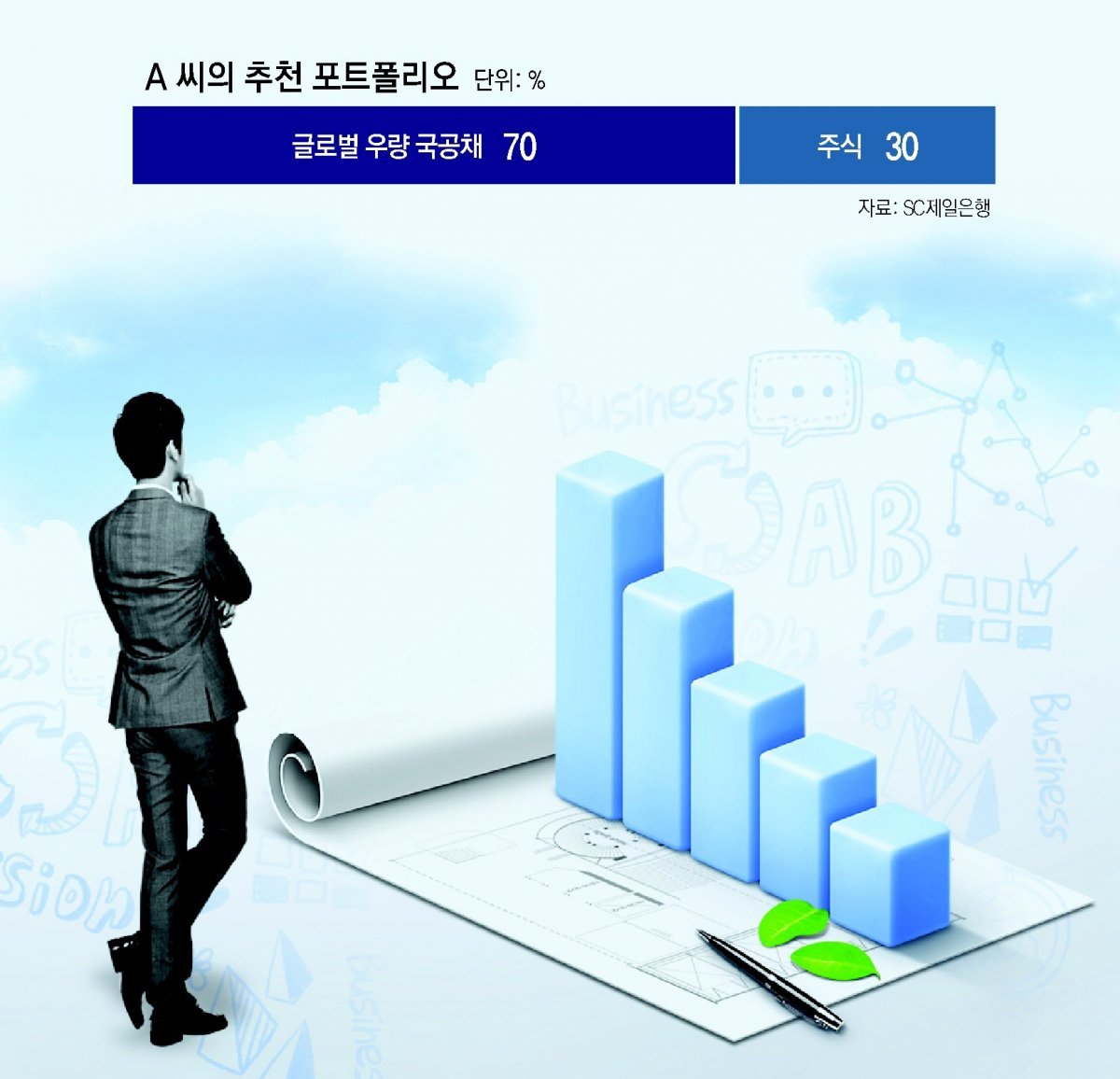

앞으로 주식에 하방 압력이 가해지고 채권 금리 하락을 야기하는 형태의 경기 침체가 나타날 가능성에 무게가 실리고 있다. 우량 국공채 비중을 확대하고 주식 비중은 축소하는 투자 전략이 필요한 이유다. 특히 2022년 동반 하락했던 주식과 채권의 성과가 이제는 대조적인 흐름을 보일 것으로 예상된다. 물가가 하향 안정화되면서 주식과 채권은 더욱 뚜렷한 ‘역(―)의 상관관계’를 나타낼 수 있다.

경기 침체로 주식 시장의 저조한 성과가 예상되는 현시점에서는 채권 자산의 활용도가 점차 높아질 수 있다는 점에 주목해야 한다. 따라서 투자 포트폴리오에서 위험자산 집중도를 낮추는 대신 채권 중심의 자산 배분으로 옮겨갈 것을 추천한다.

머니 컨설팅 >

구독

이런 구독물도 추천합니다!

-

동아시론

구독

-

나민애의 시가 깃든 삶

구독

-

영감 한 스푼

구독

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

![[머니 컨설팅]금융소득 2000만원 초과땐 종합과세대상](https://dimg.donga.com/a/180/101/95/2/wps/NEWS/IMAGE/2023/05/22/119421378.5.jpg)

![비상계엄이 소환한 야간 통행금지의 기억[횡설수설/김재영]](https://dimg.donga.com/a/464/260/95/1/wps/NEWS/FEED/Donga_Home_News/130741421.2.thumb.jpg)

댓글 0