[해외부동산 투자 부실]

국내 금융사들 공동 투자한 건물

고금리-재택 늘어 자산가치 급락

해외 인프라 투자도 손실 위험

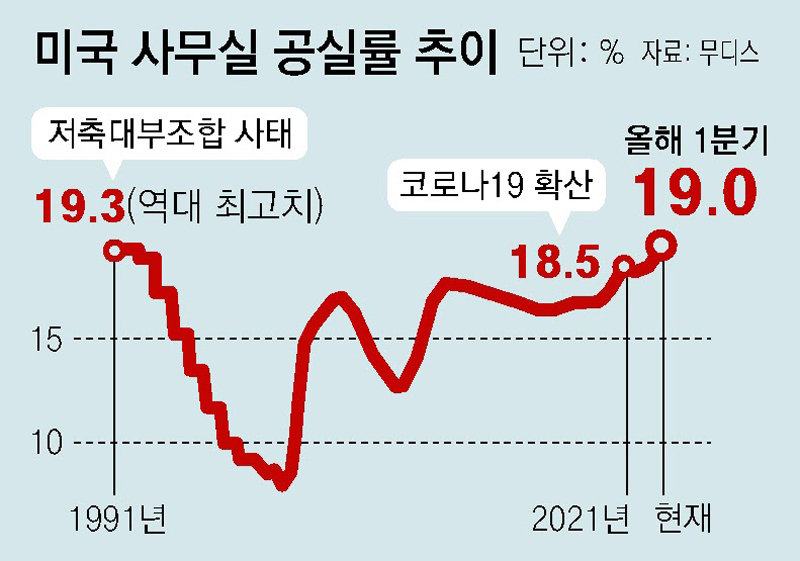

국내 금융사들이 투자한 해외 상업용 부동산이 고금리와 재택근무 확산 등의 여파로 대거 부실화되고 있다. 수협중앙회 등이 투자한 미국 뉴욕의 ‘1551 브로드웨이 프로퍼티’ 빌딩은 사실상 투자 원금 전액을 날리게 됐다. 해외 부동산 최대 투자처인 미국 부동산 가격이 하락하면서 국내 투자자들의 손실이 더욱 커질 것으로 예상된다.

1일 증권업계에 따르면 이지스자산운용은 1551 브로드웨이 프로퍼티 투자채권을 미국 부실채권 전문펀드에 1800만 달러(약 230억 원)를 받고 넘기기로 했다. 앞서 2017년 말 이지스는 수협중앙회, 신협중앙회, KB생명, 코리안리, 증권금융 등과 함께 이 건물에 1억400만 달러(약 1323억 원)를 투자했다. 후순위 대출 형식의 채권투자였다. 하지만 코로나19로 임대 수익이 줄면서 2021년 7월부터 건물주가 대출 이자를 지급하지 못했다. 결국 자산가격 하락으로 이지스 등이 보유한 후순위 대출 가치도 급락해 채권을 헐값에 넘기게 됐다. 선순위권자 몫이나 세금 등을 제외하면 투자자들의 원금 손실이 불가피하다.

1551 브로드웨이 프로퍼티는 핵심 상권인 타임스스퀘어 인근에 있는 사무실 및 상가 복합 건물이다. 의류 브랜드 아메리칸이글이 임차인으로 있어 ‘아메리칸이글 리테일’ 건물로도 알려져 있다. 미국 뉴욕 중심부에 자리 잡았지만 투자 6년 만에 막대한 손실을 떠안게 됐다. 부동산 업계 관계자는 “해외 부동산 투자 자산의 절반 이상이 북미 지역에 몰려 있다”며 “미국 부동산 가격 하락으로 인해 국내 투자자들의 피해가 확산될 가능성이 높다”고 말했다.

고수익 노려 해외부동산 단기투자… “내년 상반기 위험 최고점”

장기 분산투자 해외운용사와 달리

국내 금융사들, 빌딩 한두 곳 올인

노후-도심 외곽 건물 투자도 문제

국내 증권사 재무악화 우려 커져

국내 금융사들, 빌딩 한두 곳 올인

노후-도심 외곽 건물 투자도 문제

국내 증권사 재무악화 우려 커져

국내 금융사의 해외 인프라 투자도 부실 징후가 뚜렷하다. 영국의 바이오매스 열병합발전소 건설 프로젝트인 ‘MGT티사이드’에 약 3800억 원을 투자한 미래에셋생명 등 국내 보험사들은 최소 30% 이상의 원금 손실이 예상된다. 한국투자리얼에셋운용의 미국 텍사스 유전 투자 펀드인 ‘한국투자패러랠유전해외자원개발특별자산투자회사1호’는 예상보다 낮은 매장량 때문에 대규모 손실을 입게 됐다.

● 투자 위험 간과하고 고수익 추구

투자 대상 선정에도 문제가 있었다. 블룸버그는 한국이 최근 5년간 오래됐거나 도심 외곽에 위치한 2급 건물에 투자해 손실을 키웠다고 최근 보도했다. 입주사들은 친환경 콘셉트의 신축 사무실을 선호하는데 한국 투자자들은 이런 수요를 제대로 감안하지 않았다는 것이다.

하나대체투자자산운용이 2018년 인수한 런던 넘버원 폴트리 건물이 대표적이다. 준공된 지 26년이나 돼 기업들의 선호도가 떨어지고, 높은 유지·보수 비용 탓에 매수자를 구하기도 힘든 상황이다. 미래에셋자산운용이 투자한 미국 댈러스 스테이트팜 사옥도 도심 외곽에 자리 잡아 가격이 떨어지고 있는 것으로 알려졌다. 국내 운용사와 증권사는 이렇게 인수한 해외 부동산 자산을 쪼개 국내 기관들에 나눠서 팔았는데, 이 과정에서 전체 투자금의 1∼2%를 수수료로 챙겼다.

금융사들의 부실한 사후 대응도 손실을 키우고 있다. 임대 수익이 줄면 추가 투자 등을 신속히 결정해야 하지만 당시 투자를 결정한 인력들이 이탈하면서 의사 결정이 더뎌지고 있다. 금융권 관계자는 “충분히 살릴 수 있는 자산도 적극적인 의사 결정이 이뤄지지 않아 부실을 키우고 있다”고 지적했다.

● 국내 증권사들 재무 악화 우려

해외 펀드 만기가 일시에 도래하는 것도 악재다. 올해부터 2025년까지 만기가 돌아오는 해외 부동산 펀드 규모는 30조 원에 달한다. 부동산 값이 하락하는 국면에서 한국 금융사들이 투자한 해외 부동산 매물이 일시에 늘어날 경우 가격이 더 폭락할 수 있다. 황세운 자본시장연구원 연구위원은 “국내 증권사의 해외 부동산 투자는 위험성이 높은 지분 투자에 집중돼 있어 손실 위험이 크다”며 “해외 부동산 부실 위험은 내년 상반기가 최고점이 될 것”이라고 말했다.

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

댓글 0