순환근무 원칙 안 지켜지고 은행·금감원 적발 늦어… 경영진 책임 묻는 법령 제정돼야

“BNK경남은행(경남은행)처럼 규모가 작은 은행은 대체로 인력이 부족하다. 직무분리나 순환근무 같은 원칙이 제대로 작동할 수 없는 구조다. 이런 시스템에서는 담당자, 부서 간 상호 견제가 이뤄지지 않는다. 외부 적발도 어렵다. 아직 숨겨진 유사 사례가 더 있을 수 있고, 앞으로 이런 일이 또 일어나지 말라는 법도 없다.”

최근 BNK금융그룹 계열사인 경남은행에서 발생한 500억 원대 PF(프로젝트파이낸싱)대출 횡령사고를 두고 금융권 한 관계자가 한 말이다. PF대출 같은 고위험 업무는 대출 절차를 여러 직원이 나눠서 담당하는 게 은행권의 불문율이다. 한 사람이 고위험 업무에 오랜 기간 관여해서도 안 된다. 하지만 이를 준수하도록 강제하는 은행의 내부통제는 물론, 그에 관한 금융감독원의 감독도 제대로 이뤄지지 않고 있다는 지적이 나온다. 전문가들은 “현장에서 실효성 있는 내부통제가 이뤄지도록 보완이 필요하다”고 입을 모은다.

![경남 창원시 BNK경남은행 본사. [BNK경남은행 제공]](https://dimg.donga.com/wps/NEWS/IMAGE/2023/08/15/120707488.2.jpg)

●혼자서 PF대출 전 과정 담당

금감원은 8월 2일 경남은행에서 562억 원에 달하는 횡령사고 발생 사실을 확인했다고 발표했다. 올해 상반기 경남은행 당기순이익(1613억 원)의 3분의 1가량을 한 사람이 가로챈 것이다. 횡령 직원 A 씨는 2007년부터 약 15년간 경남은행의 부동산 PF대출 업무를 담당해온 인물로, 현재 행방불명 상태다. A 씨의 횡령은 2016년 처음 시작된 것으로 알려졌다. 가족 명의 법인을 세운 뒤 수시 상환된 부실 PF대출 원리금이 법인 계좌로 빠져나가게 하는 수법을 썼다. 이 같은 범죄는 지난해 5월까지 이어졌다.A 씨가 7년간 대담하게 횡령할 수 있었던 건 은행권 내부통제가 부실했기 때문이라는 지적이 제기된다. A 씨는 자금인출 요청서 심사, 계좌 관리, 지급 등 PF대출 절차를 모두 혼자 담당했다. 이로 인해 사측의 발견이 더딜 수밖에 없었다. 순환근무 원칙에서도 A 씨는 예외였다. 경남은행 측은 “PF대출은 전문성이 필요한 분야라 평소 업무 평가가 좋던 A 씨의 경우 순환근무 예외 승인이 지속적으로 이뤄졌다”고 말했다.

![600억 원대 횡령을 저지른 전 우리은행 직원 B 씨(가운데)가 지난해 5월 6일 검찰에 송치되고 있다. [뉴스1]](https://dimg.donga.com/wps/NEWS/IMAGE/2023/08/15/120707489.2.jpg)

은행권의 부실한 내부통제는 통계에서도 드러난다. 국민의힘 강민국 의원이 8월 7일 금감원으로부터 제출받은 자료에 따르면 2017년부터 올해 7월까지 금융권에서 횡령을 저지른 임직원 수는 202명, 횡령액은 1816억590만 원에 달하는 것으로 나타났다(표 참조). 이 중 은행권 횡령액이 1509억8010만 원으로 전체의 83.1%를 차지했다. 또 은행권 횡령액 가운데 환수된 금액은 114억9820만 원(7.6%)에 불과했다.

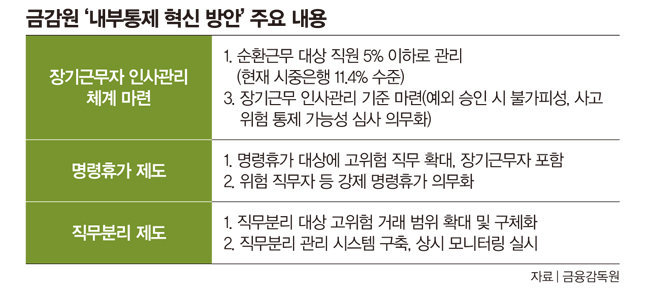

●검사했는데도 감지 못 한 금감원

은행권 내부통제에 관한 법령은 미비한 실정이다. ‘금융회사의 지배구조에 관한 법률’(지배구조법)은 은행에 내부통제 기준 마련 의무를 부과할 뿐 실제 운영 방식에 대해서는 규율하고 있지 않다. 따라서 내부통제에 대한 책임 소재도 불명확하다. 이에 금융위원회는 6월 22일 은행 경영진의 내부통제 책임 영역을 분명히 하기 위한 ‘금융권 내부통제 제도 개선 방안’을 발표했다. 이 방안은 경영진별 책임을 배분하는 ‘책무구조도’ 도입을 골자로 하는데, 아직 법령(지배구조법 개정안)에는 반영되지 않았다.은행에 대한 금감원의 감시 역할이 허술했다는 비판이 나온다. 금감원은 횡령사고가 벌어진 경남은행에 대해 2018년, 2021년 두 차례에 걸쳐 경영실태평가(정기 검사)를 진행했다. 수시 검사도 여러 번 했다. 그럼에도 A 씨의 횡령 정황을 파악하지 못한 것이다. 지난해 우리은행 횡령사고 직후 진행된 PF대출 관련 전수 점검에서도 금감원은 “이상 없다”는 경남은행 측 보고를 의심하지 않았다. 금감원은 향후 은행의 내부통제가 적절히 이뤄지고 있는지에 대한 감시를 강화해 나가겠다는 방침이다. 이복현 금감원장은 8월 8일 열린 금감원 임원회의에서 “지난해 횡령사고 예방을 위해 은행권과 함께 마련한 ‘내부통제 혁신 방안’(표 참조)이 현장에서 실효성 있게 작동할 수 있도록 지속적으로 점검해달라”고 말했다.

●“경영진이 책임져야 자정 효과”

은행들도 내부통제와 관련해 고삐를 죄고 있다. 빈대인 BNK금융그룹 회장은 8월 2일 금감원 발표 직후 전 계열사 경영진 회의를 열고 경남은행 횡령사고와 관련된 고강도 쇄신을 지시했다. 앞서 최대 규모 횡령사건이 발생한 우리은행은 7월 조직개편 과정에서 내부통제 컨트롤타워인 기존 ‘검사실’을 ‘검사본부’로 승격했다. 내부통제 전담 인력을 각 영업점에 배치하고, 전 직원이 최소 1번씩 내부통제 업무를 맡게 하겠다는 계획도 발표했다. 수차례 횡령사고를 겪은 신한은행도 내부통제 강화에 적극적이다. 신한은행은 7월 정기인사에서 한 부서에 장기 근무한 직원을 대거 이동시켰다. 지난해 12월 내부통제 컨트롤타워인 ‘준법경영부’를 신설하고 지역본부별로 내부통제 팀장을 배치하기도 했다.전문가들은 은행권 내부통제가 지침 수준에 그치지 않도록 경영진 ‘책무구조도’ 관련 법령이 조속히 통과돼야 한다고 강조한다. 서지용 상명대 경영학과 교수는 “경영진이 내부통제에 대한 책임을 지면 자정 효과가 생긴다”며 “회계 부정의 대표적 사례인 ‘엔론-월드컴 사태’ 이후 경영진의 책임을 묻는 ‘사베인-옥슬리법’이 제정됐고 그 결과 기업 회계 투명성이 제고된 것처럼 은행권에도 이 같은 조치가 필요하다”고 말했다.

<이 기사는 주간동아 1402호에 실렸습니다.>

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

댓글 0