투자설명서 받아 입찰 저울질

점유율 세계 3위로 점프 노려

국내 기업과 컨소시엄 가능성도

동원-하림-LX 경쟁 치열해질듯

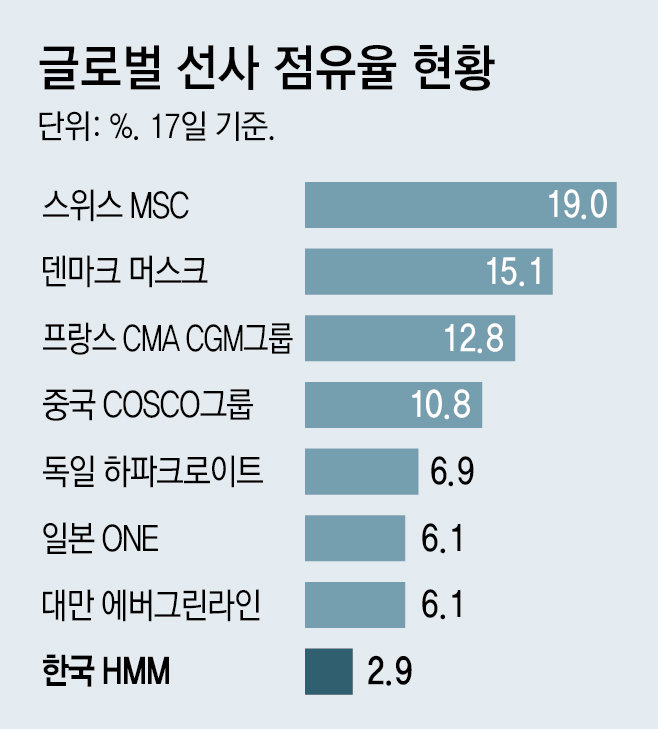

세계 5위 해운사이자 독일 최대 컨테이너 선사 ‘하파크로이트(hapag-Lloyd)’가 국내 최대 해운 업체 HMM(옛 현대상선) 인수전에 모습을 드러냈다. HMM 인수로 선복량을 늘려 글로벌 시장 점유율을 3위권까지 끌어올리기 위한 행보로 풀이된다. 이로써 동원, 하림, LX그룹 등 국내 기업 위주로 치러질 것으로 점쳐졌던 HMM 인수전의 판이 커지게 됐다.

● HMM 인수전 판 키운 독일 최대 해운사

17일 투자은행(IB) 업계에 따르면 하파크로이트는 최근 매각 주관사인 삼성증권으로부터 HMM 매각에 대한 상세 내용이 담긴 투자설명서(IM)를 받아 입찰 참여를 검토하고 있다. 하파크로이트는 골드만삭스를 자문사로 선정한 뒤 HMM 인수 타당성, 시너지 창출 가능성 등을 논의해온 것으로 알려졌다. 거래에 정통한 관계자는 “향후 하파크로이트가 다른 국내 기업과 컨소시엄 형태로 입찰에 뛰어들 가능성도 열려 있다”고 말했다.

다만, 이번 매각 주체인 KDB산업은행과 한국해양진흥공사가 HMM의 새 주인으로 국내 기업을 선호하는 점은 변수로 꼽힌다. 거래에 정통한 다른 관계자는 “하파크로이트 입장에서는 HMM 인수로 유럽 일변도의 선주에서 탈피하는 효과도 도모할 수 있을 것”이라며 “정부가 외국 선사에 파는 걸 꺼리는 데다 주요 국가들의 기업결합심사도 거쳐야 해 난관이 적지 않다”고 전망했다.

● 국내 기업들 입찰가 부담 커질 듯

하림그룹은 2015년 회생절차에 들어간 팬오션을 인수하며 해운업에 뛰어들었다. 팬오션은 화물 전용인 벌크선 위주이고 HMM은 컨테이너선 중심이어서 두 회사를 하나로 합치면 시너지가 창출될 것으로 기대하는 분위기다.

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

댓글 0