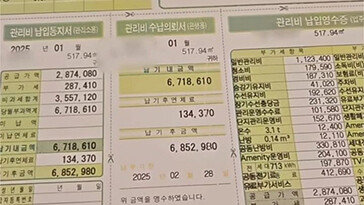

26일 투자은행(IB) 업계에 따르면 우리은행은 5년 콜옵션(조기상환권)을 조건으로 2700억 원 규모의 신종자본증권 발행을 계획하고 있다. 수요 예측 결과에 따라 최대 4000억 원의 증액 발행 가능성도 있다. 해당 신종자본증권의 신용등급은 AA―다. 다음 달 5일 수요 예측을 거쳐 16일 발행한다. 대표 주간사는 한양증권이다.

우리금융지주는 이달 초 30년 만기 5년 콜옵션(조기상환권)을 기준으로 2000억 원 모집에 7000억 원의 매수 주문을 받아내 신종자본증권을 발행했다. 우리은행의 신종자본증권은 지난해 9월 3500억 원 이후 처음이다. 올 6월말 기준 우리은행의 BIS 자본비율은 16.4%다. 우리은행은 총자산 424조1000억 원, 총여신 295조5000억 원, 예수금 317조6000억 원 규모다.

이호 기자의 마켓ON >

구독

이런 구독물도 추천합니다!

-

이럴땐 이렇게!

구독

-

초대석

구독

-

e글e글

구독

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

![[이호 기자의 마켓ON]SK텔레콤 뒤따라 LG유플러스, 최대 4000억 원 규모 회사채 발행](https://image.donga.com/donga_v1/images/img_default.png)

댓글 0