美국채금리 4.8% 16년만에 최고… 공포지수, 5개월만에 최고 치솟아

환율 14.2원 올라 1363원 연중최고

코스피 2.4%↓, 亞증시 일제 하락

韓경제, 금리-환율-유가 新3고 위기

고금리 장기화 우려로 미국의 10년 만기 국채 금리가 4.8%를 넘으며 16년 만에 최고치를 경신했다. 이에 4일 원화 가치와 주가가 일제히 급락하는 등 국내 금융시장이 요동쳤다. 최근 상승 곡선을 그리고 있는 국제유가와 맞물려 고금리, 고환율, 고유가의 3고(高)가 작년에 이어 한국 경제에 또다시 타격을 줄 수 있다는 우려가 나온다.

3일(현지 시간) 세계 채권 금리의 기준점 역할을 하는 미국 10년 만기 국채 금리는 전날보다 0.12%포인트 급등한 4.81%로 2007년 8월 이후 최고치를 갈아치웠다. 30년 만기 미 국채 금리도 4.95%까지 오르며 5%대에 육박했다. 이 여파로 4일 한국 국고채 금리도 올랐다. 3년 만기는 전 거래일보다 0.22%포인트, 10년 만기는 0.32%포인트 상승했다.

고금리 우려가 확산되면서 ‘공포 지수’로 불리는 시카고옵션거래소(CBOE) 변동성지수(VIX)는 전날보다 2.17포인트(12.32%) 오른 19.78로 5개월 만에 최고치를 경신했다.

전문가들은 3고에 따른 기업 실적 악화와 소비 위축이 경제성장률을 끌어내릴 수 있다고 우려한다. 최근 JP모건 등 주요 글로벌 투자은행(IB)들은 한국의 내년 경제성장률이 올해에 이어 1%대에 머물 것으로 예상했다. 서상영 미래에셋증권 연구원은 “고금리는 기업들의 금융 비용을 높여 실적 악화로 이어질 가능성이 높다”고 말했다.

금리-환율-유가 ‘3高’ 한국, 빚 부담에 통화-재정 정책 발묶여

[‘新3고’ 덮친 한국경제]

월가 채권왕 “美국채금리 5% 갈것”

한국 국고채도 작년 11월이후 최고

물가-성장-금리 ‘세 토끼’ 딜레마

월가 채권왕 “美국채금리 5% 갈것”

한국 국고채도 작년 11월이후 최고

물가-성장-금리 ‘세 토끼’ 딜레마

● 고금리 장기화 우려에 시장 불안 가중

3일(현지 시간) 미국 10년 만기 국채 금리가 4.81%로 급등한 것은 연방준비제도(Fed·연준)가 고금리를 오래 유지할 것으로 시장이 예상하고 있기 때문이다. 연준의 대표적인 매파(통화 긴축 선호)로 분류되는 로레타 메스터 클리블랜드 연방준비은행 총재는 다음 달 기준금리 인상을 지지한다고 밝혔다. 비둘기파(통화 완화 선호)인 래피얼 보스틱 애틀랜타 연은 총재마저 “현 금리를 오랫동안 유지하는 것이 적절하다”고 말했다.

월가 거물들도 고금리에 베팅하고 있다. 미국 월가에서 ‘채권왕’으로 불리는 유명 투자자 빌 그로스는 방송에 출연해 “10년물 미국 국채 수익률이 5%까지 갈 것 같다”고 전망했다. ‘헤지펀드의 대부’로 불리는 브리지워터어소시에이츠 설립자 레이 달리오도 “높은 인플레이션이 더 오래 지속될 것”이라며 비슷한 전망을 내놨다.

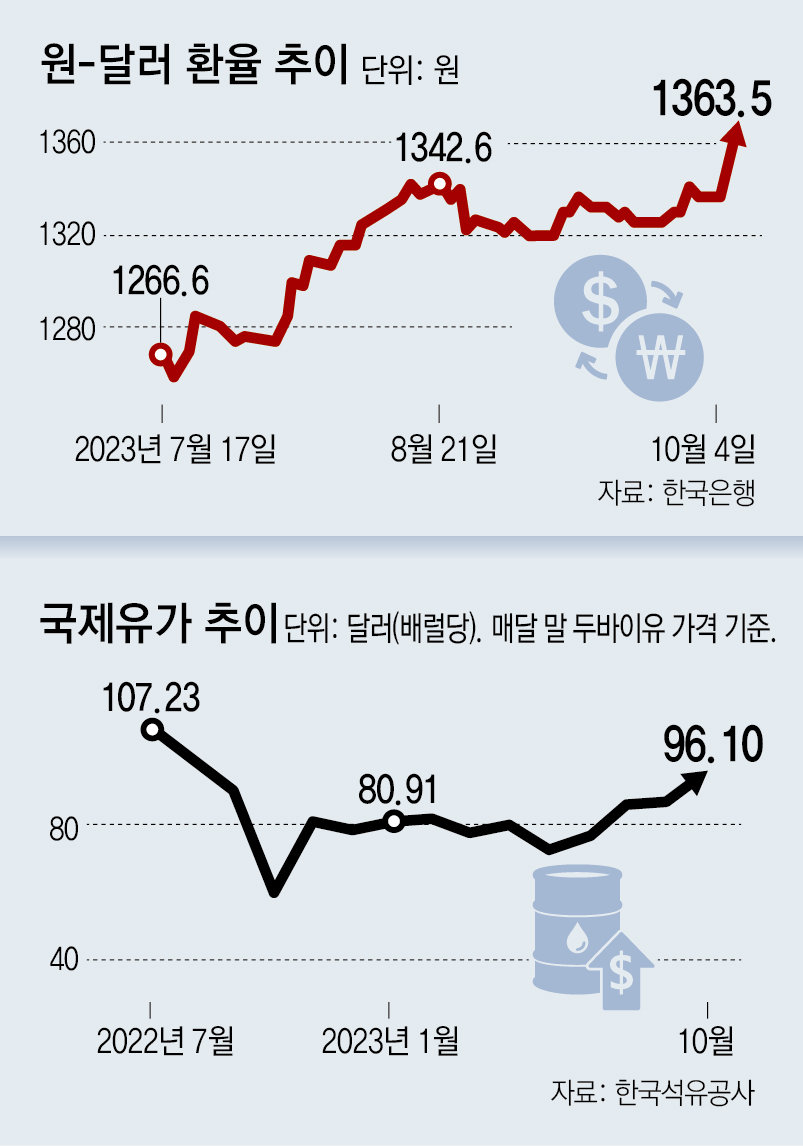

미국발 고금리 장기화는 국내 금융시장 불안을 키우고 있다. 미국 국채 금리 인상 여파로 4일 한국 국고채 10년물 금리는 연 4.35%로 상승해 지난해 11월 이후 가장 높았다. 은행 대출금리 산정 기준이 되는 은행채 5년물 금리도 4.517%로 올 들어 최고치였다. 글로벌 안전자산 선호로 강(强)달러 현상이 두드러지면서 이날 원-달러 환율은 전 거래일보다 14.2원 급등한 1363.5원에 거래를 마쳤다. 여기에 국제유가가 오르면서 경기 불안을 부추기고 있다. 3일(현지 시간) 뉴욕상업거래소에서 서부텍사스산원유(WTI) 선물 가격은 전날보다 0.41달러 오른 89.23달러에 거래를 마감했다.

● 3고 위기에도 정부의 통화·재정정책은 발목

고금리는 기업들의 경쟁력 약화도 초래할 수 있다. 자금 조달이 어려워지면 빚을 못 갚는 한계기업이 늘 수 있어서다. 지난해 말 기준으로 3년간 번 돈으로 이자도 갚지 못하는 한계기업 비중이 전체 외부감사 대상 비금융법인의 15.5%를 차지했다. 1년 전(14.9%)에 비해 0.6%포인트 늘어난 규모다.

경기 부양을 위한 정부 재정 확대도 세수 감소로 인해 여의치 않다. 국가채무가 올 7월 기준 1097조 원에 이르는 상황에서 올해 약 59조 원의 세수 결손이 예상된다. 실질적인 나라살림을 보여주는 관리재정수지는 올 들어 7월까지 68조 원 적자다. 강현주 자본시장연구원 연구원은 “3고 위기가 대외 요인에서 비롯돼 정부 대응이 쉽지 않지만 적절한 외환시장 개입 등을 통해 시장 안정화 조치를 취할 필요가 있다”고 말했다.

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

댓글 0