[비트코인, 투기서 ‘투자’ 대상으로]

美 비트코인ETF 승인… 제도권 편입

“가상자산 판도 바꿀 게임체인저”… 기관 투자확대 ‘크립토 스프링’ 기대

변동성 커 개인 대규모 손실 위험… “자본시장 성장 위협할 것” 지적도

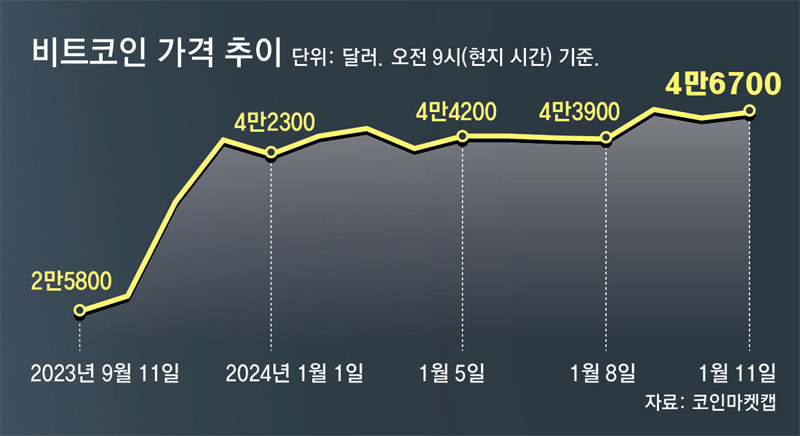

미국 증권거래위원회(SEC)가 비트코인 현물 상장지수펀드(ETF) 거래를 승인하면서 ‘실체 없는 거품’이라는 비판을 받아왔던 비트코인이 사실상 제도권 자산으로 편입됐다. 이에 따라 기관투자가들의 자금이 대규모로 유입되면서 2022년부터 이어진 이른바 ‘크립토 윈터’(가상자산 침체기)가 끝나고 ‘크립토 스프링’(대세 상승장)을 맞을 것이란 기대감이 커지고 있다.

다만 이번 결정으로 금융 불안정성이 확대될 것이라는 비판도 나온다. 가상자산의 실체에 대한 논쟁이 여전히 진행되고 있는 가운데 가상자산으로 자금이 쏠릴 경우 자본시장의 성장성은 오히려 약화될 것이란 우려도 제기된다.

● “올해만 1000억 달러 유입될 것”

국내에서도 미 증권거래위의 이번 결정이 가상자산 산업의 판도를 뒤바꿀 ‘게임체인저’가 될 것이라는 평가가 나왔다. 홍성욱 NH투자증권 애널리스트는 “지금의 높은 관심이 이어진다는 가정하에 낙관적으로는 첫 6개월에 200억 달러 유입도 가능하다”고 분석했다. 그 근거로 자산운용사들이 주로 사용하게 될 미 가상자산거래소 코인베이스가 비트코인 40만 개가량(약 180억 달러 규모)을 보유하고 있고, 전 세계 거래소에 200만 개의 비트코인이 있다는 점을 들었다. 미국 내 전문투자자문사의 운용 자금 114조 달러 가운데 0.1%만 비트코인 현물 ETF에 유입된다고 해도 1140억 달러에 달한다.

● “금융 불안정성 높이는 역사적 실수”

비트코인이 주류인 미 증시에 입성하는 모습을 지켜봐야 하는 한국 정부의 속내도 편치 않다. 금융당국 관계자는 “국내 자금이 비트코인 현물 ETF로 유입된다면 우리 입장에서는 국민의 여유 자금이 해외로 빠져나가는 것”이라며 “국내 자본시장을 통해 국내 기업을 성장시키고 경제적 과실로 국민에게 돌아가야 할 것들이 해외로 유출될 수 있다고 생각하면 아깝다는 생각이 든다”고 말했다.

가상화폐 투자 광풍 >

구독

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

-

- 추천해요

- 개

댓글 0