위기의 캐피털… 부동산PF 연체액만 1조1000억

- 동아일보

-

입력 2024년 2월 15일 03시 00분

공유하기

글자크기 설정

은행-보험 절반 수준 대출에도

고위험 투자 늘려 부실 ‘부메랑’

일부 캐피털사 신용등급 하향

“연내 디폴트 나올수도” 우려

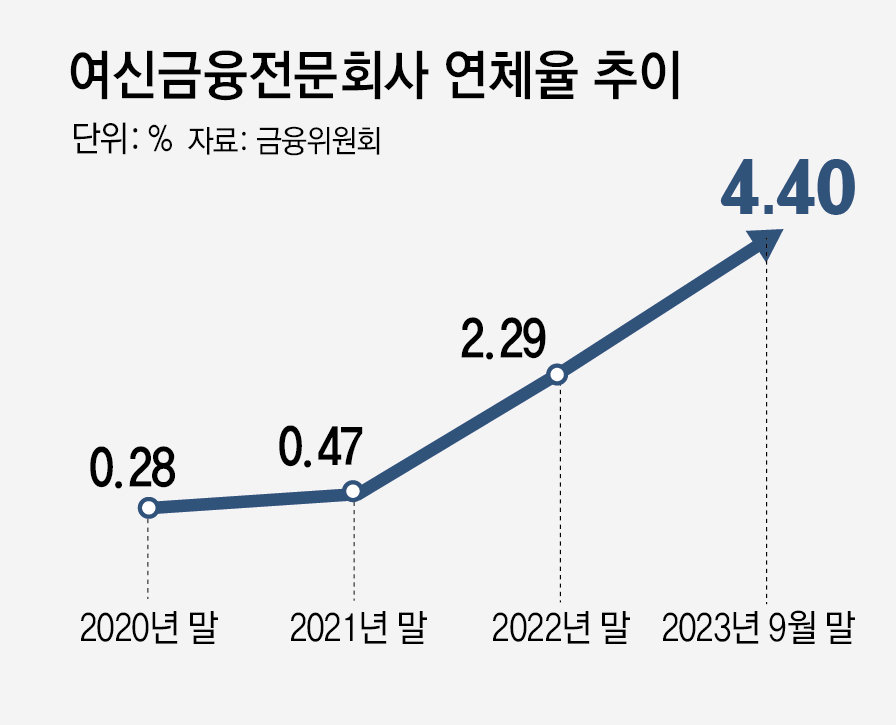

국내 한 캐피털 회사의 최대주주 A 씨는 보유 중인 기업을 팔기 위해 인수 후보군을 1년 가까이 찾고 있지만 별다른 진전이 없는 상태다. A 씨는 “금리가 낮은 시기에는 캐피털 회사로 다양한 투자를 할 수 있어 금융권 오너들의 관심이 높았지만 최근에는 연체율, 부동산 프로젝트파이낸싱(PF) 부담 등으로 캐피털이 천덕꾸러기로 전락한 것 같다”고 말했다.

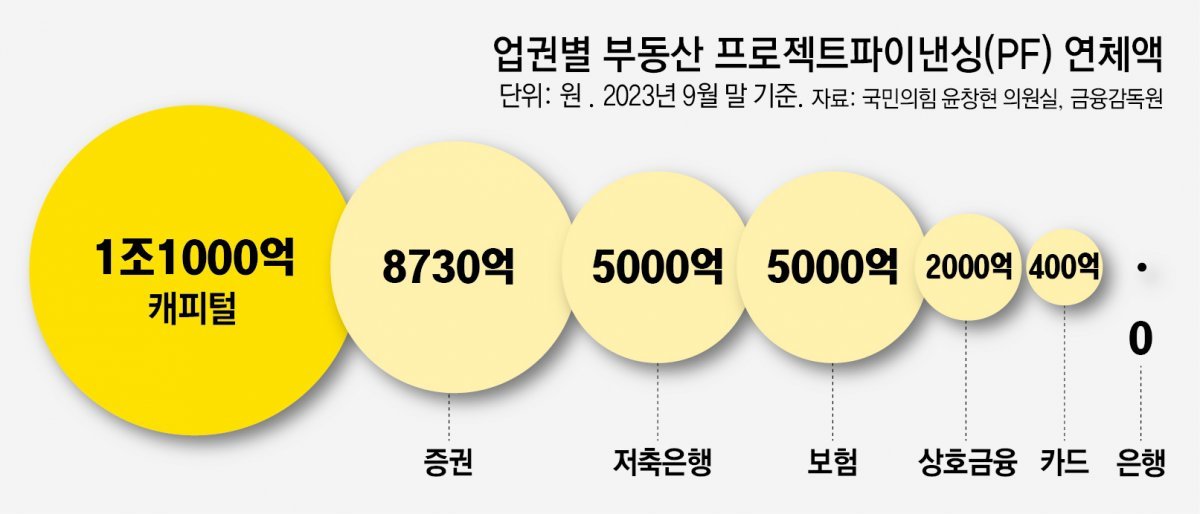

태영건설의 워크아웃(기업개선작업)으로 부동산 PF 위기가 현실화된 가운데 캐피털사들의 연체액 부담이 금융업권 중 가장 큰 것으로 나타났다. 은행권과 달리 고위험, 고수익 PF 대출에 주력해 온 것이 고금리 장기화 국면에서 부메랑이 됐기 때문이다. 금융당국 차원에서 사업성이 떨어지는 부지 정리에 속도를 내고 있어 캐피털 업계의 부실은 올해부터 본격화될 것이란 전망이 나온다.

● 캐피털 PF 연체액, 금융권 최대

캐피털사들은 저금리 시기 부동산 호황기 때 중·후순위 대출과 브리지론(토지 매입 전 단기대출)에 집중했다. 한국신용평가에 따르면 작년 9월 말 기준 신용등급 A급 이하 캐피털의 자기자본 대비 PF 대출과 브리지론 비율은 각각 150%, 83%로 저축은행과 증권 등 다른 업권보다 크게 높았다. 이에 신용평가사들은 PF 대출 건전성이 악화된 오케이캐피탈, M캐피탈, DB캐피탈 등의 신용등급 또는 등급 전망을 하향 조정하기도 했다. 노효선 한국신용평가 수석애널리스트는 “캐피털의 PF 대출 부담은 타 금융권 대비 전반적으로 높은 편”이라며 “A급 이하 회사는 부실 대출 정리 과정에서 상당한 손실이 불가피한 상황”이라고 분석했다.

● 올해 신용등급·실적 악화 본격화 우려

캐피털은 별도의 수신 기능이 없어 유사시 정부의 지원을 받기도 어렵다. 회사 경영이 어려워지면 최대주주의 추가 자금 투입에 의존할 수밖에 없는 구조다. 이 때문에 연내 디폴트(채무불이행)가 발생하거나 새 주인을 찾는 회사가 늘어날 것이란 관측이 나온다. 김기명 한국투자증권 연구원은 “중·후순위 PF 대출 비중이 높은 캐피털사의 수익성 악화가 우려되며, 대주주의 증자 여력이 부족한 회사는 신용등급 하락 가능성이 높다”며 “일부 회사의 경우 매물로 나올 가능성도 있을 것”이라고 내다봤다.

© dongA.com All rights reserved. 무단 전재, 재배포 및 AI학습 이용 금지

트렌드뉴스

-

1

모즈타바 첫 성명 “호르무즈 계속 봉쇄…피의 복수할것”

-

2

제니, ‘손가락 욕’ 사진 논란…사생팬-리셀러 겨냥?

-

3

[단독] 김경 “강선우가 돌려줬다는 5000만원, 내 돈 아냐”

-

4

[사설]국토 장관도 보유세 인상 시사… 거래세와의 균형이 핵심

-

5

국힘 당권파 부글부글 “오세훈에 목맬 필요있나…플랜B 있다”

-

6

테이저건 맞고도 꿈쩍않던 190㎝ 거구의 폭행범, 삼단봉으로 제압

-

7

靑직원 또 쓰러지자, 李 “나를 악덕 사업주라고…”

-

8

[사설]吳는 또 등록 보이콧, 공관위는 또 어물쩍… 전대미문의 일

-

9

새 옷 입기 전 세탁해야 할까…피부과 전문의 권고는?[건강팩트체크]

-

10

캐나다 잠수함 사업서 獨 폭스바겐 발빼…韓 수주 가능성 커지나

-

1

‘보수의 심장’ TK도 뒤집혔다…민주 29%, 국힘 25% 지지

-

2

‘검찰 개혁’ 갈라진 與… “대통령 협박” “李도 배신자” 정면충돌

-

3

‘사드’ 다음은… 美, 韓에 ‘전쟁 지원 요청’ 우려

-

4

‘대출 사기’ 민주당 양문석 의원 당선무효 확정

-

5

오세훈 “오늘은 공천 등록 못한다, 선거는 참여”…절윤 배수진

-

6

李 “신속히 민생 지원…직접 지원땐 현금보다 지역화폐로”

-

7

靑직원 또 쓰러지자, 李 “나를 악덕 사업주라고…”

-

8

‘법왜곡죄’ 1호 고발은 ‘李파기환송’ 조희대 대법원장

-

9

장동혁, ‘절윤’ 후속조치 일축… 오세훈, 공천 신청 안밝혀

-

10

[사설]檢개혁안 마구 흔드는 與 강경파… 누굴 믿고 이리 무도한가

트렌드뉴스

-

1

모즈타바 첫 성명 “호르무즈 계속 봉쇄…피의 복수할것”

-

2

제니, ‘손가락 욕’ 사진 논란…사생팬-리셀러 겨냥?

-

3

[단독] 김경 “강선우가 돌려줬다는 5000만원, 내 돈 아냐”

-

4

[사설]국토 장관도 보유세 인상 시사… 거래세와의 균형이 핵심

-

5

국힘 당권파 부글부글 “오세훈에 목맬 필요있나…플랜B 있다”

-

6

테이저건 맞고도 꿈쩍않던 190㎝ 거구의 폭행범, 삼단봉으로 제압

-

7

靑직원 또 쓰러지자, 李 “나를 악덕 사업주라고…”

-

8

[사설]吳는 또 등록 보이콧, 공관위는 또 어물쩍… 전대미문의 일

-

9

새 옷 입기 전 세탁해야 할까…피부과 전문의 권고는?[건강팩트체크]

-

10

캐나다 잠수함 사업서 獨 폭스바겐 발빼…韓 수주 가능성 커지나

-

1

‘보수의 심장’ TK도 뒤집혔다…민주 29%, 국힘 25% 지지

-

2

‘검찰 개혁’ 갈라진 與… “대통령 협박” “李도 배신자” 정면충돌

-

3

‘사드’ 다음은… 美, 韓에 ‘전쟁 지원 요청’ 우려

-

4

‘대출 사기’ 민주당 양문석 의원 당선무효 확정

-

5

오세훈 “오늘은 공천 등록 못한다, 선거는 참여”…절윤 배수진

-

6

李 “신속히 민생 지원…직접 지원땐 현금보다 지역화폐로”

-

7

靑직원 또 쓰러지자, 李 “나를 악덕 사업주라고…”

-

8

‘법왜곡죄’ 1호 고발은 ‘李파기환송’ 조희대 대법원장

-

9

장동혁, ‘절윤’ 후속조치 일축… 오세훈, 공천 신청 안밝혀

-

10

[사설]檢개혁안 마구 흔드는 與 강경파… 누굴 믿고 이리 무도한가

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

댓글 0