물가 상승에 안전자산 쏠림 가속

中, 17개월 연속매입 보유량 늘려… 금 선물 13거래일새 13% 폭등

한은 11년째 매수 중단해 논란

중동 긴장 완화에 유가 내림세

금값이 천정부지로 치솟고 있다. 중국과 인도 등 신흥국 중앙은행들이 앞다퉈 금 보유량을 늘리면서 금값 상승 랠리를 이끌고 있다. 반면 과거 금 매입에 나섰다가 투자 실패라는 비판을 받았던 한국은행의 금 보유량은 10년 넘게 그대로다. 지난해 한은이 내놓은 금값 전망도 빗나갔다.

● 각국 중앙은행 사재기에 금값 또 ‘최고치’

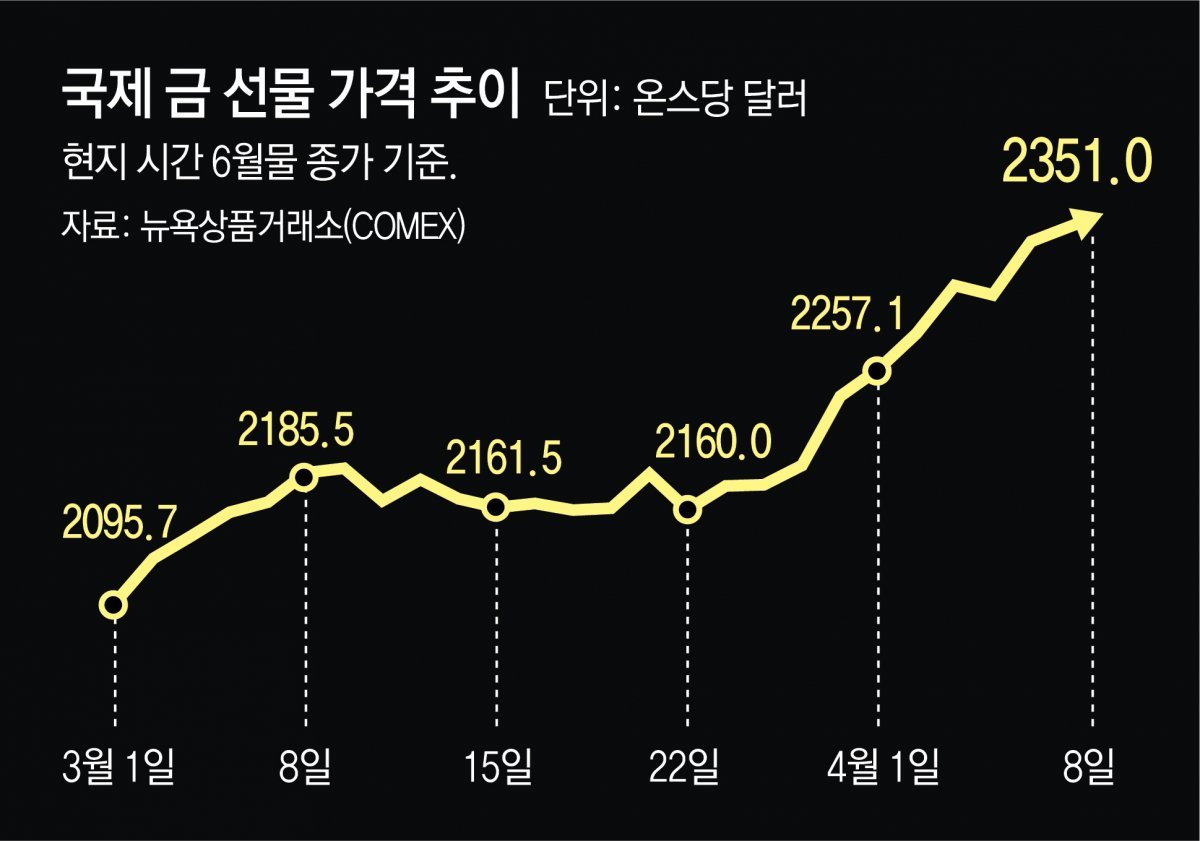

8일(현지 시간) 미국 뉴욕상품거래소에 따르면 6월물 금 선물 가격은 1온스(31.1g)당 2351.0달러에 마감하면서 사상 최고치를 경신했다. 금 선물 가격은 최근 13거래일 가운데 11차례 상승 마감하며 이 기간 13% 넘게 급등했다.

최근 금 가격을 부채질하는 요인 중의 하나는 각국 중앙은행의 적극적인 매수세다. 중국 중앙은행인 런민(人民)은행은 3월 금 보유량이 전달보다 16만 온스 늘어난 7274만 온스로 집계됐다고 발표했다. 런민은행은 2022년 11월 이후 지난달까지 17개월 연속 금을 매입해왔는데, 이 기간에 매입한 금 규모만 1010만 온스에 달하는 것으로 나타났다. 중국 외에도 인도, 폴란드, 튀르키예 같은 국가에서 금 보유량을 지속해서 늘리고 있다.

각국 중앙은행들이 금을 매입하는 건 인플레이션 위험을 피하기 위해서다. 안동현 서울대 경제학과 교수는 “유동성이 풍부한 상황에서 금리가 내려갈 경우 화폐가치가 더 떨어질 수 있다는 우려 때문에 안전자산인 금으로 매수세가 유입되고 있다”고 설명했다.

글로벌 중앙은행들이 금 매입에 나선 것과 달리 한은은 2013년 이후 11년째 금 매입을 중단하고 있다. 금 매입과 관련해 한은의 소극적인 행보에 대한 비판이 일자 한은 외자운용원은 지난해 6월 “글로벌 경기 침체 가능성, 지정학적 리스크 등이 잠재돼 있는 상황에서 금 보유 확대보다는 미 달러화 유동성을 충분히 공급할 수 있는 것이 나은 선택”이라며 “금 가격이 이미 전고점에 근접한 상황에서 향후 상승 여력이 불확실한 점도 고려해야 한다”고 진단한 보고서를 내기도 했다.

투자자들은 10일 발표되는 3월 미국 소비자물가지수(CPI)와 미국 금리 인하 전망이 금 가격에 영향을 끼칠 것으로 보고 있다.

다만 금 투자에 대한 신중론도 제기된다. 최근 금 가격이 급격히 오른 데다, 연준의 금리 인하 시점이 후퇴할 경우 금값이 떨어질 수 있다는 것이다. 밥 파커 국제자본시장협회(ICMA)수석 고문은 CNBC 방송에 출연해 “금의 상승 여력은 미미하고, 하락에 매우 취약한 상황으로 생각한다”고 밝히기도 했다.

한편 중동의 지정학적 긴장 고조와 공급 우려 등으로 고공행진을 하던 국제유가는 이스라엘이 가자지구에서 일부 병력을 철수하겠다고 밝힌 후 내림세로 돌아섰다. 블룸버그에 따르면 이날 6월 인도분 브렌트유는 0.79% 하락한 배럴당 90.38달러로 마감했고, 5월 인도분 서부텍사스산원유(WTI)는 0.55% 내린 86.43달러로 거래를 마쳤다.

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

댓글 0