미국 연방준비제도(연준·Fed)가 추가 금리 인상 가능성엔 선을 그었으나, 기준금리 인하 시점이 예상보다 늦어질 수 있다고 밝힘에 따라 대출금리 인하에 대한 기대감도 한풀 꺾이고 있다. 고금리 기조가 하반기 이후까지 지속될 가능성이 커지면서 ‘영끌’(영혼까지 끌어모아 대출)족들의 빚 부담도 계속될 전망이다

이미 시장에선 ‘고금리 장기화’ 우려가 선반영돼 은행채 등 채권 금리가 먼저 오르면서 연 3%대까지 낮아졌던 주택담보대출 최저금리가 연 4%대로 오른 은행이 속속 나타나고, 최고금리는 연 7%를 위협하고 있다. 연 2~3%대 금리가 흔했던 2~3년 전 저금리 때와 비교하면 빚 부담이 2배 이상 불어난 차주가 적지 않다.

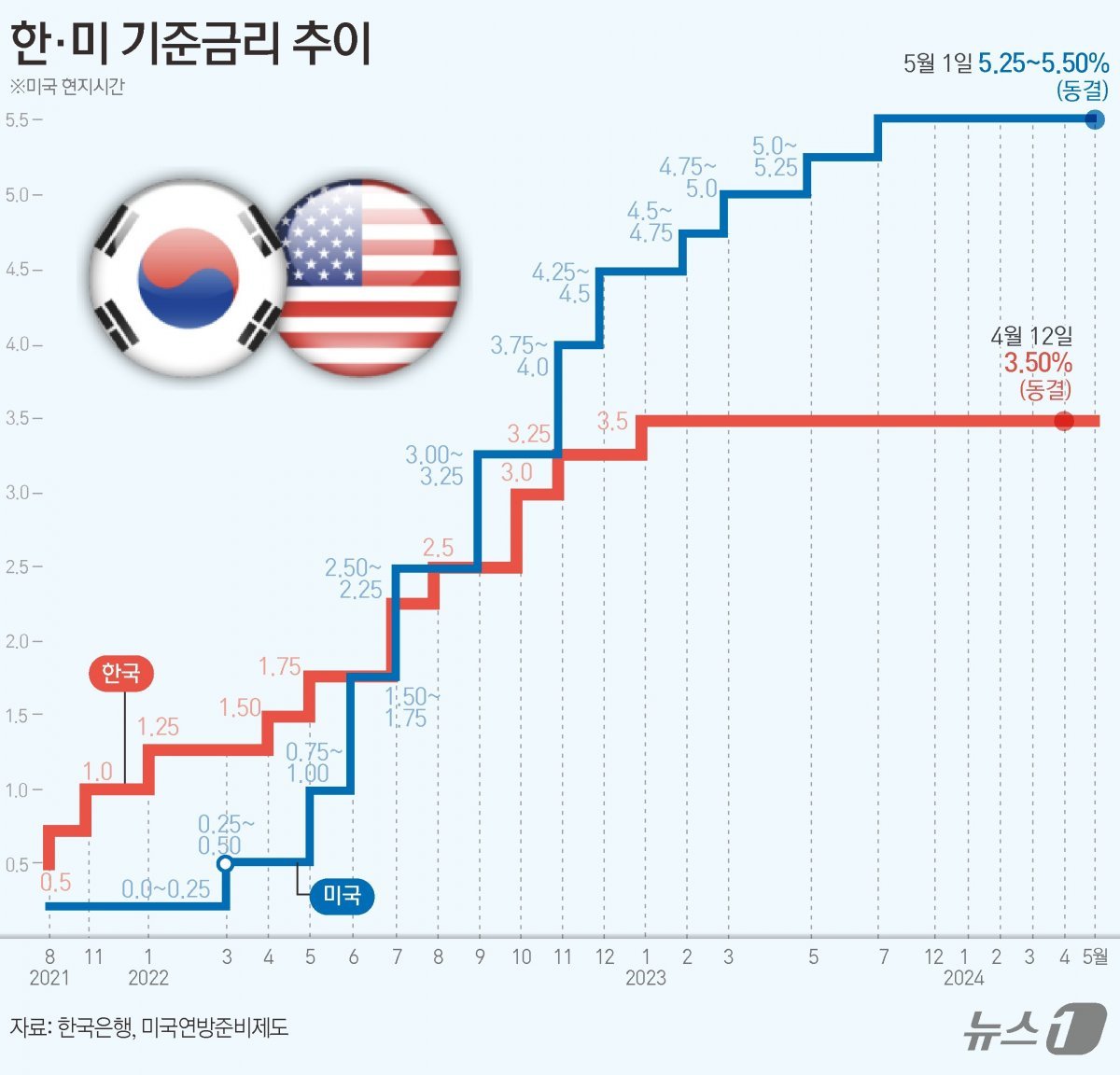

연준은 1일(현지시간) 열린 연방공개시장위원회(FOMC) 정례회의에서 기준금리를 5.25~5.5%로 동결했다. 지난해 9월 이후 여섯 차례 연속 동결이다. 이에 따라 기준금리는 2001년 이후 23년만의 최고 수준이 계속 유지됐다.

파월 의장은 “올해 지금까지 데이터는 금리 인하가 적절하다는 확신을 주지 못했다”며 “인플레이션 수치가 예상보다 높게 나왔고 (금리인하를) 더 확신하려면 이전 예상보다 시간이 더 걸릴 것 같다”고 말했다.

미국의 인플레이션 지표가 최근 3개월 연속 예상을 넘어 고물가가 지속되면서 시장의 금리 기대도 후퇴했다. 연초만 해도 미국 금리선물 시장에 반영된 올해 금리인하 횟수는 6~7회였으나 현재 1~2회로 줄었다.

국내 시중은행 대출금리의 준거금리가 되는 은행채도 고금리 장기화 우려와 중동지역 리스크 등을 선반영해 다시 오름세를 보이고 있다. 은행채 5년물(무보증·AAA) 금리는 지난 29일 기준 3.960%로 2023년말 이후 다시 4%대 진입을 목전에 뒀다. 은행채 1년물 금리도 반등해 3.691%까지 올랐다.

최고금리가 연 8%에 육박하던 지난해와 비교하면 일부 금리가 낮아졌으나, 저금리 시기와 비교하면 여전히 부담스러운 수준이다. 불과 2~3년 전만 해도 시중은행 주담대는 연 2~3%대 금리도 흔했다. 단기간 금리가 급등하면서 이자부담이 많게는 2배 이상 늘어난 차주가 적지 않다.

현재 은행권 주담대 금리 중간 수준인 연 5.00% 금리(30년 만기, 원리금균등 조건)로 4억원을 빌린 차주의 경우, 한 달에 은행에 갚는 원리금이 215만원에 달한다.

시중은행 관계자는 “이미 시장에선 한국은행의 금리인하 예상 시기를 당초 7월에서 10월 이후로 미루는 분위기”라며 “현재의 금리 수준이 장기간 지속될 가능성이 높은 만큼 자금 계획을 보수적으로 가져갈 필요가 있다”고 말했다.

(서울=뉴스1)

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

-

- 추천해요

- 개

댓글 0