지난해 신고액 역대 최대

6월까지 세무서에 신고서 제출해야

미신고 시 과태료 등 부과

A. 해외 금융계좌 신고 제도에 따르면 거주자 또는 내국법인이 보유한 모든 해외 금융계좌 잔액의 합이 5억 원을 초과하는 경우 해당 해외 금융계좌의 정보를 매년 6월에 국세청에 신고해야 한다. 역외소득의 탈루 등을 방지하기 위해 5월 개인 종합소득세 신고와는 별도로 해외에 소재한 금융계좌의 현황을 신고하는 것이다.

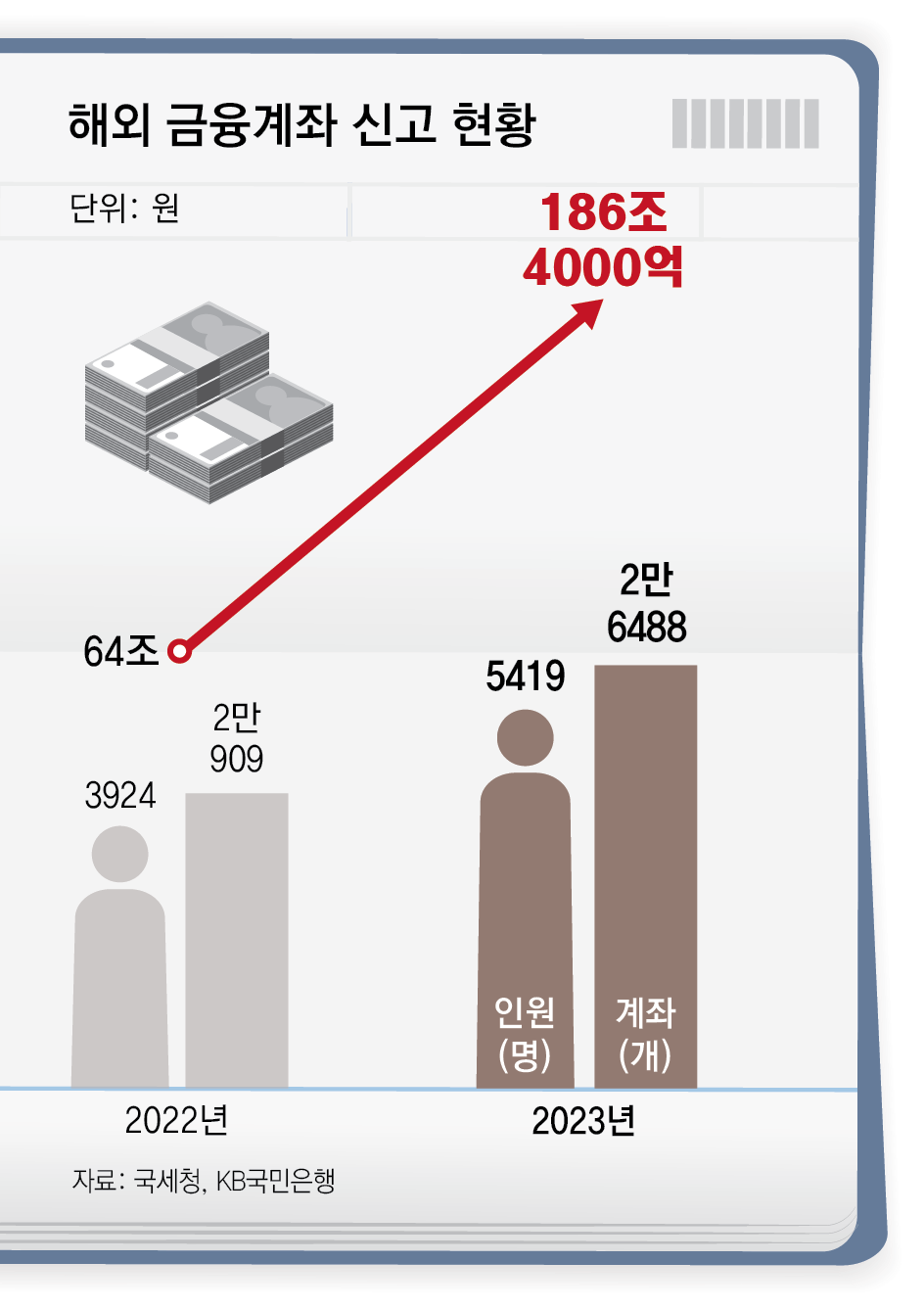

작년 신고 인원은 총 5419명, 신고 금액은 186조4000억 원이었다. 2011년 신고 제도가 시행된 이후 사상 최대 실적이다. 국세청은 성실한 신고 문화가 정착됨과 동시에 지난해부터 해외 가상자산도 신고 대상에 포함되며 신고가 늘어난 것으로 분석하고 있다.

신고 대상 금액은 신고 대상 연도인 2023년의 매월 말일 중 하루라도 5억 원을 초과하는 경우로 예금, 적금, 주식, 파생상품, 채권, 집합투자증권, 보험, 가상자산 등 해외 금융계좌에 보유돼 있는 모든 자산을 합한 금액을 말한다. 해외 금융회사의 범위엔 국내 금융회사가 해외에 설립한 국외 사업장(해외 지점)은 포함되지만, 외국 금융회사가 한국에 설립한 국내 사업장(국내 지점)은 제외된다.

신고 방법은 해외 금융계좌 신고서를 작성해 6월 말까지 관할 세무서에 제출하면 된다. 별도의 첨부서류는 필요하지 않다. 홈택스 또는 손택스(모바일)에서 전자신고를 이용하면 세무서를 방문하지 않고도 간단하게 신고를 마칠 수 있다.

해외 금융계좌 신고서를 살펴보면 신고인의 인적 사항, 해외 금융계좌 보유 현황(신고 계좌 총수, 최고 금액 등), 해외 금융계좌별 명세를 기록하게 되어 있다. 해외 금융계좌별 명세에는 금융회사, 계좌번호, 기준일 잔액, 개설일, 해지일, 금융회사 소재지 등을 세부적으로 작성해야 한다.

만약 신고 의무자임에도 신고를 하지 않거나 금액을 줄여서 신고를 하면 10∼20%의 과태료가 부과된다. 이전에 미(과소)신고한 사실이 확인되는 경우 연도마다 소급하여 과태료가 각각 부과된다. 이 외에도 신고를 하지 않거나 줄인 신고 금액이 50억 원을 초과하는 경우 명단 공개 및 형사처벌까지 받을 수 있다.

팬데믹 이후 해외 주식과 가상자산 평가금액이 많이 올라 신고 의무자에 해당하는 투자자들이 많을 것이다. 신고 누락으로 인해 불필요한 과태료가 부과되지 않도록 준비해야 한다.

머니 컨설팅 >

구독

이런 구독물도 추천합니다!

-

N번방 너머의 이야기

구독

-

마음처방

구독

-

특파원 칼럼

구독

-

- 좋아요

- 1개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

![[머니 컨설팅]상속-증여세, 부자 아니면 몰라도 된다?](https://dimg.donga.com/a/180/101/95/2/wps/NEWS/IMAGE/2024/06/17/125478890.2.jpg)

댓글 0