한미일 시총 100대기업 배당-투자 분석

韓, 제조업 위주 투자통한 성장 전략… 투자 韓 32.3% 美 15.6% 日 21.8%

韓, 반도체-유통은 배당성향 높아… 바이오-배터리는 배당 대신 투자

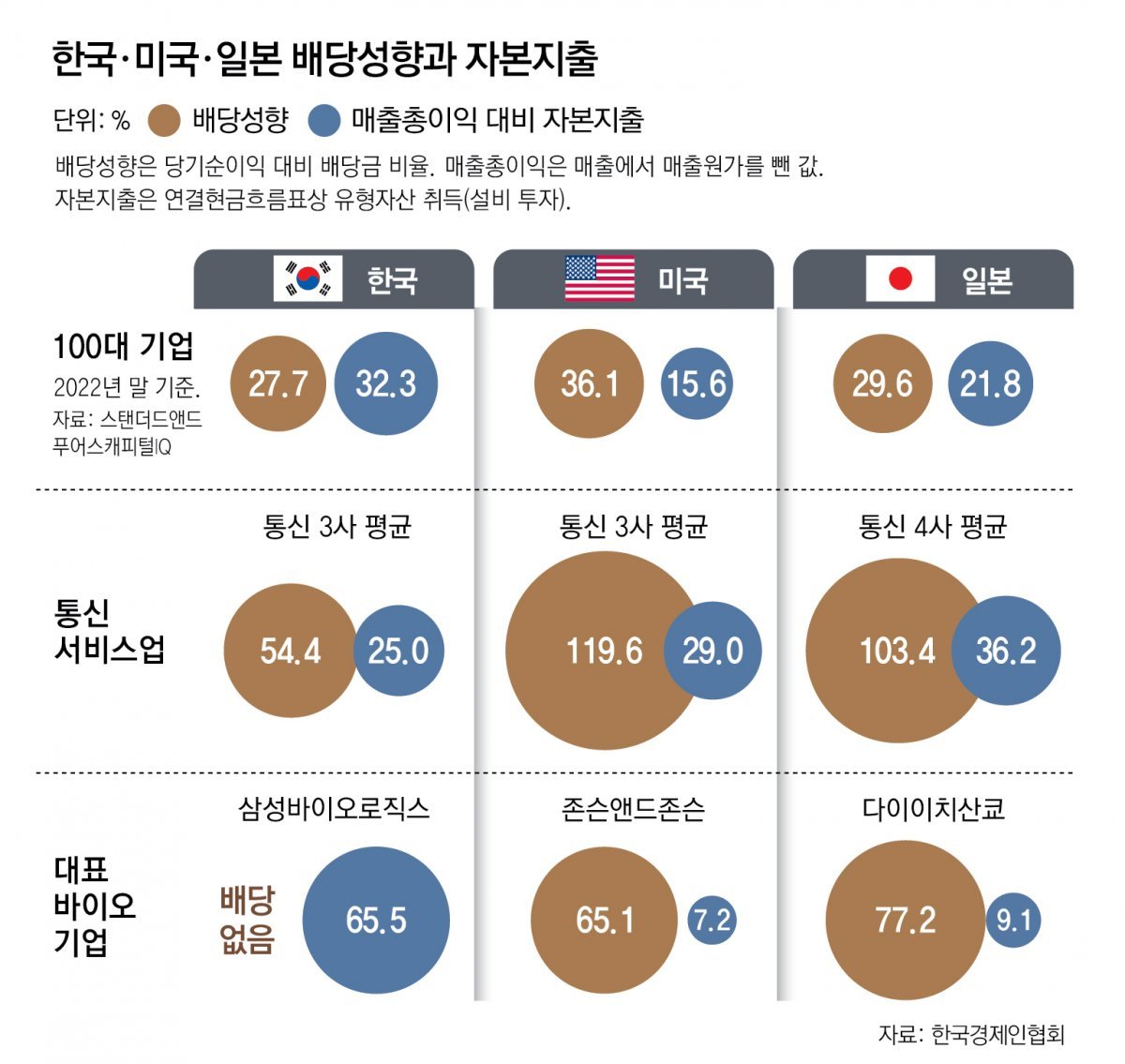

한국, 미국, 일본 시가총액 100대 기업의 배당성향 및 설비투자 현황을 분석한 결과 한국 기업들이 배당은 가장 적게 하지만, 설비투자는 가장 많이 하는 것으로 조사됐다. 영업 활동을 통해 번 돈을 주주들에게 즉각 돌려주기보다는 재투자에 더 많이 투입했다는 의미다.

국내 산업계가 제조업 비중이 높은 데다 생산량 증대를 통해 글로벌 시장 점유율을 끌어올리는 전략을 주로 구사하며 성장해왔기 때문인 것으로 분석된다. 다만 통신과 같은 일부 업종은 배당에 소극적인 데다 설비투자도 미국, 일본에 못 미쳤다.

● 배당 美>日>韓…설비투자 韓>日>美

그 결과 한국 100대 기업의 배당성향은 27.7%로 집계됐다. 미국 100대 기업(36.1%)은 물론이고 일본(29.6%)보다도 낮다. 반면 설비투자율은 한국 기업이 가장 높은 것으로 나타났다. 한국 기업의 평균 매출총이익 대비 자본지출 비율은 32.3%로 집계됐다. 미국 기업은 15.6%, 일본은 21.8%였다.

총 25개 산업군 가운데 3국 간 직접 비교가 가능한 20개를 분석한 결과, 한국 기업의 배당성향이 가장 높게 나타난 분야는 △반도체 및 반도체 장비 △소비재 유통 및 소매업 △가정용 및 개인용 제품 등 3개뿐인 것으로 나타났다. 미국은 통신서비스, 금융서비스 등 11개, 일본은 자동차 및 자동차부품, 은행 등 6개 산업군에서 더 높은 배당성향을 보였다.

특히 배당주의 대표 격인 통신서비스 업종에서는 한국 기업들이 투자와 배당에 모두 소극적인 것으로 나타났다. 미국 통신 3사는 119.6%, 일본 통신 4사는 103.4%의 평균 배당성향을 보였다. 실제 주머니에 들어온 이익보다 더 많은 돈을 주주들에게 나눠줬단 의미다. 반면 한국 통신 3사의 평균 배당성향은 54.4%였다. 동시에 통신 기업들의 자본지출 비율은 한국이 25.0%로 가장 낮았고 미국 29.0%, 일본 36.2%였다.

한국 기업들이 배당에 소극적인 대신 설비투자에 적극적인 이유는 제조업 비중이 높고, 상대적으로 업력이 짧다 보니 공격적인 설비 증설에 나서기 때문으로 해석된다. 100대 기업 중 제조업 비중은 일본 60.7%, 한국 50.4%, 미국 39.1% 순이다. 일반적으로 제조업은 신규 장비 등에 대한 투자를 계속해야 하는 만큼 설비투자가 필수적이다. 또 신생기업일수록 대규모 투자를 통한 사업 확장이 필요하다.

각국 바이오 분야 시총 1위 기업에서 이 같은 현상이 두드러졌다. 삼성바이오로직스는 배당이 없는 대신 자본지출 비율이 65.5%였다. 삼성바이오로직스는 위탁개발생산(CDMO) 5∼8공장 건설을 위해 2032년까지 총 7조5000억 원을 투자할 계획이다. 반면 미국 존슨앤드존슨과 일본 다이이치산쿄는 자본지출 비율이 각각 7.2%, 9.1%인 대신 배당성향이 각각 65.1%, 77.2%에 달했다. 존슨앤드존슨은 1886년, 다이이치산쿄는 1889년, 삼성바이오로직스는 2011년 각각 설립됐다.

전기장비, 기계설비, 건설장비, 항공우주, 방산 등의 산업을 아우르는 자본재 제조업의 경우도 마찬가지다. LG에너지솔루션은 배당이 없지만 자본지출 비중은 144.7%에 달한다. 반면 미국 방산업체 RTX의 자본지출 비중은 16.7%에 그쳤지만 배당성향은 58.9%로 집계됐다.

한국 기업의 낮은 배당성향이 ‘코리아 디스카운트’(한국 증시 저평가)의 주요 요인으로 꼽히며 ‘밸류업’을 위한 배당 확대 요구가 높다. 하지만 한국의 산업 구조를 고려해야 한다는 지적도 나온다. 유정주 한경협 기업제도팀장은 “주주가치 제고 방안을 마련할 땐 업종별, 기업별, 국가별 특성을 고려해 정밀하게 제도를 만들어야 한다”고 말했다.

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

댓글 0