美 기준금리 등 많은 시장 변수

리스크 낮추는 분산 투자 필요

주기적 리밸런싱 가능한 자산 배분형

분할 매수형 상품도 투자 부담 낮춰

Q. 대기업에 근무하는 30대 초반 A 씨는 지난해 부모로부터 채권형 펀드를 증여받았다. 지금껏 투자는 소액으로만 접해 보고 글로벌 금융시장에도 큰 관심을 두고 있지 않았으나 이제는 목돈을 어떻게 운용해야 할지 고민이 많다. 금리도 높고 주가도 높은 현시점에서 어떻게 투자를 시작하면 좋을지 궁금하다.

A. 투자를 처음 시작하는 경우라면 포트폴리오를 직접 구성해야 하는 일이 너무도 막연할 수밖에 없다. 본인의 투자 성향에 맞게 자산 배분이 적절히 이뤄져 있는 솔루션을 찾거나 전문 기관을 통해 포트폴리오를 점검해 보는 것이 중요하다. 주식은 기대 수익이 높은 만큼 변동성이 높은 반면 채권은 위험 부담이 낮은 대신 수익에 대한 기대가 낮다. 따라서 주식과 채권을 적절히 분산하는 투자로 리스크를 낮추고 꾸준한 수익을 추구하는 것이 필요하다.

최근 글로벌 시장의 중심인 미국 주식시장이 주요 7개 기술주 ‘매그니피센트 7(Magnificent 7·M7)’을 중심으로 사상 최고치를 경신하는 흐름을 이어가고 있다. 하지만 미국 중앙은행 연방준비제도(Fed·연준)는 여전히 금리 인하에 대해 신중한 시각을 고수하며 다른 주요 선진국 중앙은행에 비해 매파적 입장을 유지하고 있다. 이에 원-달러 환율도 미국 금리의 영향으로 높은 수준을 유지하면서 국내 주식시장 투자 역시 녹록지 않은 상황이다.

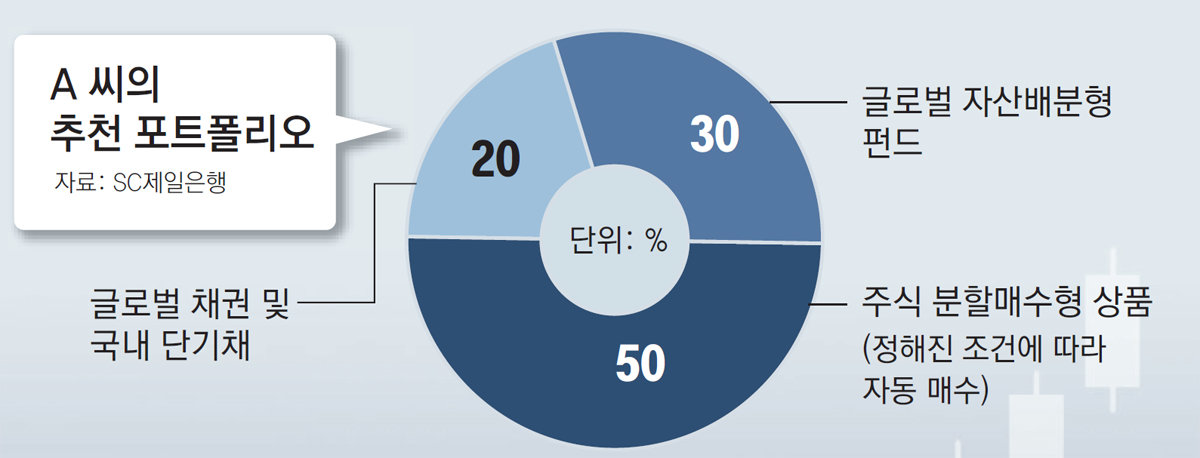

글로벌 자산 배분형 펀드의 경우 적극적인 리밸런싱을 통해 시장 상황에 대응할 수 있고 장기간의 운용 경험과 축적된 자산 배분 노하우를 갖춘 기관투자가들의 힘을 활용할 수 있다. 각자의 투자 성향에 따라 주식 비중은 30%대에서 최대 80%대까지, 채권 비중은 20%대에서 60%대까지 각각 편입해 투자자들의 필요에 맞는 포트폴리오를 구축할 수 있다. 이에 따라 장기적인 재무 목표를 달성하기 위해 지속적으로 포트폴리오를 모니터링하고 재조정해 갈 수 있는 것이 장점이다. 반기 또는 분기에 한 번씩 포트폴리오를 조정하는 경우에 비해 시장 상황에 따라 탄력적으로 비중을 조절하는 위험 관리 전략이 더 양호한 성과를 얻는 결과로 이어질 수 있다.

한편 분할 매수형 펀드는 목돈을 투자할 때 A 씨가 갖는 부담을 최소화할 수 있다. 초기 주식 투자 비중을 25∼30%로 시작한 뒤 시장이 상승할 때 비중을 조금씩 늘리고 하락할 때는 좀 더 높은 비중으로 매수에 나서는 방식을 시스템적으로 적용하는 것이다. 이를 통해 변동성을 줄이면서도 정해진 조건에 따라 자동으로 분할 매수할 수 있다.

투자 과정에서는 다각화된 포트폴리오 구축, 꾸준한 분할 매수, 투자 성향에 맞는 적절한 분산, 목표 수익 구간에서의 차익 실현 등 수많은 의사 결정이 수반된다. 하지만 시장 변동성과 하락에 따른 손실의 두려움은 누구나 피하고 싶어 하고 나아가 적극적인 투자를 어렵게 만든다. 그리고 시장의 상승 국면이 오면 적극 투자에 나서지 못했다는 것을 후회하고는 한다. 이러한 의사 결정 과정의 시행착오를 줄이고 성공적인 투자 결과를 거둘 수 있는 투자의 기본 원칙이 바로 각자의 성향에 맞는 자산 배분과 이를 통한 안정적인 포트폴리오 구축이다.

머니 컨설팅 >

구독

이런 구독물도 추천합니다!

-

이호 기자의 마켓ON

구독

-

정세연의 음식처방

구독

-

횡설수설

구독

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

![[머니 컨설팅]“가치 커지는 재산은 미리 증여시 절세 효과”](https://dimg.donga.com/a/180/101/95/2/wps/NEWS/IMAGE/2024/07/01/125718812.2.jpg)

댓글 0