지배구조법 ‘책무구조도’ 도입

잇단 횡령 등에 내부통제 강화

금융지주-은행은 6개월간 유예

일각 “금융당국 지나치게 개입”

금융 사고가 났을 때 금융사 최고경영자(CEO) 등의 책임 소재를 명확하게 하는 ‘책무구조도’가 3일부터 도입된다. 배임, 횡령 등 개인 일탈이라도 금융사고가 반복적으로 발생하면 은행장 등 CEO까지 금융당국의 제재를 받을 수 있게 되는 것이다. 일각에서는 금융 당국이 금융사의 업무 분장과 조직 체계에 지나치게 개입하는 것 아니냐는 지적도 나온다.

금융위원회는 책무구조도 도입을 핵심으로 하는 지배구조법 개정안이 3일 시행됨에 따라 금융권 질의사항 등에 대한 답변 내용을 담은 해설서를 마련했다고 2일 밝혔다. 책무구조도란 금융회사 임직원들의 직책별 내부통제와 위험관리에 대한 책임을 명시한 문서다. 금융사 대표이사에게는 책무의 누락·중복·편중이 없도록 책무구조도를 마련할 의무가 주어진다. 다만 금융지주와 은행에는 6개월의 유예기간이 부여돼 이들의 실제 제출 기한은 내년 1월까지다. 자산 규모 5조 원 이상의 보험·증권·자산운용사에는 1년의 유예기간이 부여된다.

금융 당국은 회사가 책무구조도를 제출한 시점부터 이를 위반한 경우 제재할 수 있다. 구체적인 제재 수위 등에 대해선 향후 ‘내부통제 관리의무 위반에 대한 제재 운영 지침’을 따로 마련해 공개할 예정이다.

책무구조도는 금융권에서 끊이지 않는 배임, 횡령 등 금융 사고를 막기 위해 새롭게 도입한 규제 장치다. 임직원마다 책무를 명확히 해 내부통제 부실에 대한 책임을 묻겠다는 얘기다.

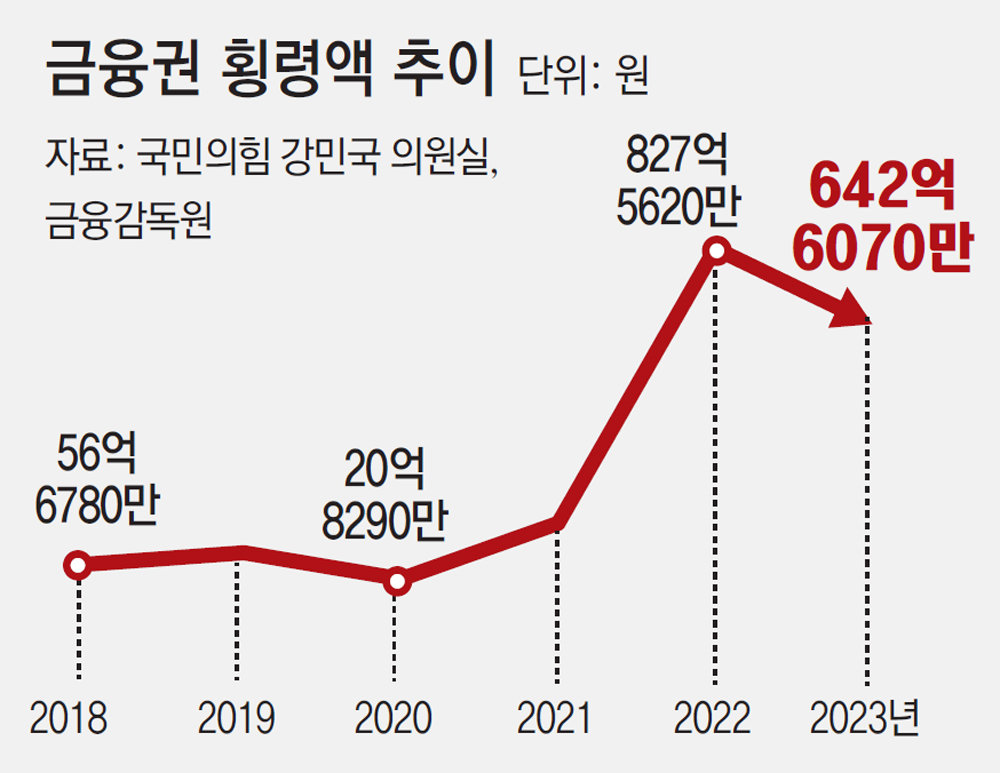

국회 정무위원회 소속 국민의힘 강민국 의원이 금융감독원에서 받은 자료에 따르면 지난해 금융권의 횡령액은 총 642억6070만 원으로 5년 전인 2018년(56억6780만 원) 대비 약 1046% 급증했다. 횡령액은 2021년 처음으로 100억 원대에 진입한 이후 좀처럼 줄어들 기미가 보이지 않고 있다. 올해 들어서도 우리은행에서 100억 원대 횡령 사고가 터졌고, KB국민 NH농협 등 시중은행에서도 각각 수백억 원대 배임 사고가 발생했다.

김대종 세종대 경영학부 교수는 “은행권에서 횡령이 반복적으로 일어나는 것은 철저한 관리 감독이 이뤄지고 있지 않다는 의미”라며 “은행이 자율적으로 예방책을 마련하는 게 최선이지만, 사고가 거듭되다 보니 예방 차원에서 조직 문화 개선을 위한 평가 수단을 (당국이) 마련한 것”이라고 진단했다.

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

댓글 0