‘자산 106조’ 亞최대 에너지기업 탄생… SK 이노-E&S 합병 의결

- 동아일보

공유하기

글자크기 설정

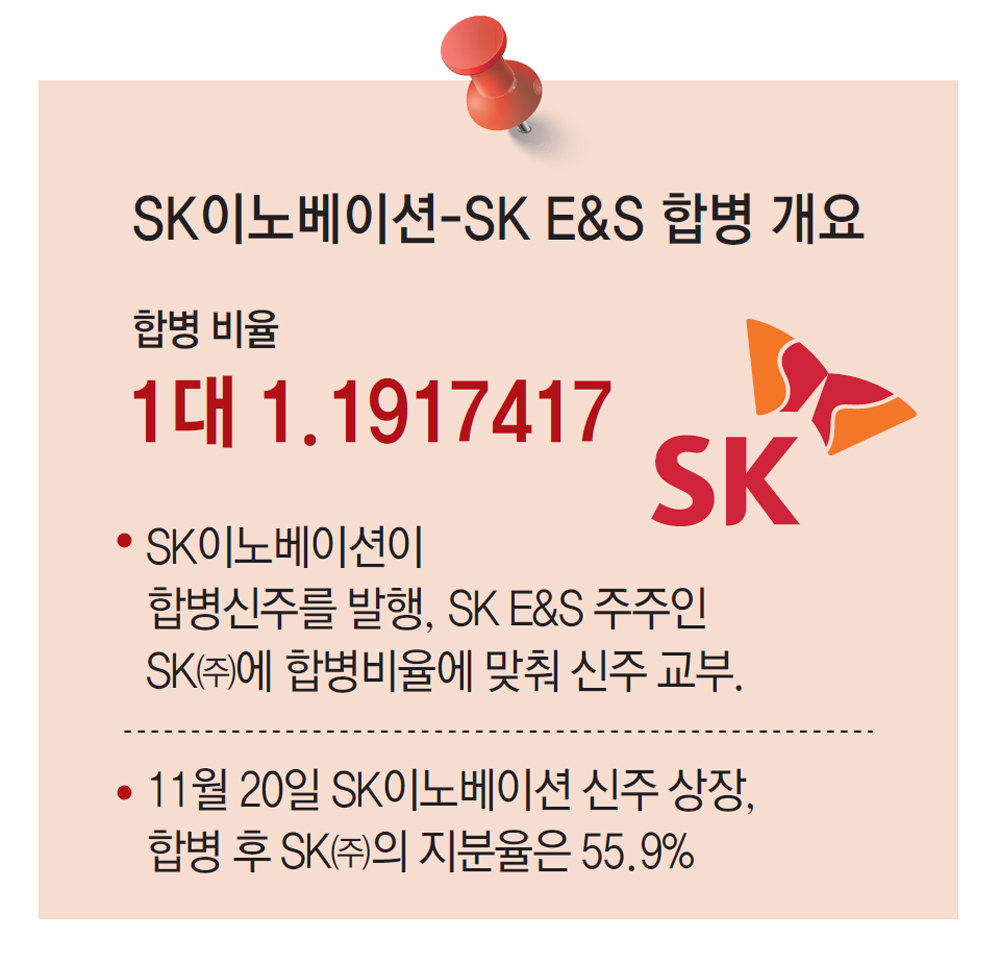

양사 합병비율 1대1.19로 결정

내달 주총서 승인 거쳐 11월 출범

만성 적자 배터리 자금조달에 숨통

SK그룹 사업재편 본격화할 듯

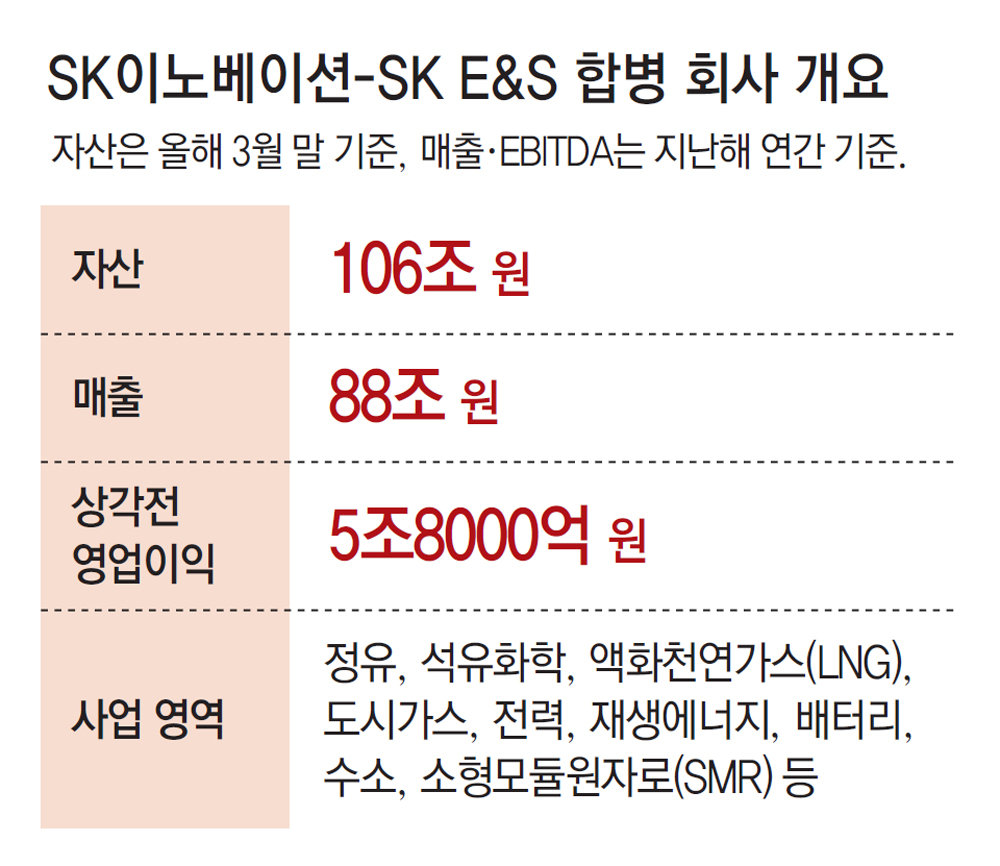

자산 규모 106조 원, 매출 88조 원의 아시아 최대 민간 ‘에너지 공룡’ 기업이 탄생하게 됐다. SK그룹 산하 두 개의 에너지 기업인 SK이노베이션과 SK E&S 이사회가 합병을 결정했기 때문이다. 이를 시작으로 SK그룹은 연초부터 논의해오던 사업 재편을 본격화할 것으로 전망된다.

SK그룹의 에너지 사업 부문 중간 지주사인 SK이노베이션과 비상장 계열사 SK E&S는 17일 각각 이사회를 열고 양사 합병안을 의결했다고 밝혔다. 8월 27일 열릴 예정인 주주총회에서 합병안이 승인되면 공정거래위원회 기업결합신고를 거쳐 11월 1일 양 사의 합병 법인이 공식 출범하게 된다.

SK㈜는 SK E&S 지분 90%와 SK이노베이션 지분 36.22%를 갖고 있다. 이번 합병으로 인해 SK이노베이션 기존 주주들의 보유 지분 가치가 희석되는 만큼 주총까지 이들 주주에 대한 설득 과정이 이어질 것으로 전망된다.

최종 도출까지 진통을 겪었던 합병 비율은 SK이노베이션 1 대 SK E&S 1.1917417로 결정됐다. SK E&S 보통주를 100주 가지고 있으면 SK이노베이션 보통주 약 119주를 받을 수 있게 된다. 합병 비율은 양 사의 기업가치를 기반으로 산정했으며 SK이노베이션은 기준시가, SK E&S는 복수의 외부 회계법인 평가 결과에 따른 가치를 적용했다고 양 사는 밝혔다. SK이노베이션 신주는 11월 20일 상장될 예정이다. 합병 후 SK이노베이션 최대주주인 SK㈜의 지분율은 기존 36.22%에서 55.9%로 늘어날 전망이다.

SK이노베이션의 배터리 계열사 SK온은 합병을 통해 SK E&S의 자금을 안정적으로 수혈받을 수 있게 됐다. SK온은 10개 분기 연속 적자를 내고 있다. 반면 SK E&S는 지난해 1조3317억 원의 영업이익을 올리는 등 꾸준하게 1조 원 내외의 영업이익을 내 왔다.

SK이노베이션 이사회는 이날 원유·석유제품 트레이딩 기업인 SK트레이딩인터내셔널과 SK에너지의 탱크터미널 사업을 하는 SK엔텀 등을 SK온과 후속 합병하는 안도 통과시켰다. SK이노베이션 측은 “트레이딩 사업과 탱크 터미널 사업에서 나오는 수익을 기반으로 SK온의 수익 구조를 개선할 수 있게 됐다”고 밝혔다.

이번 에너지 계열 구조 개편을 신호탄으로 향후 반도체 및 배터리, 정보기술(IT), 건설 등 주요 계열사들의 조직 개편과 슬림화 작업은 연중 이어질 것으로 전망된다. 18일에는 SK㈜가 반도체 가공·유통 계열사인 에센코어와 산업용 가스 제조 자회사 SK머티리얼즈에어플러스를 SK에코플랜트로 편입하는 안건을 이사회에 상정할 예정이다.

17일 SK이노베이션 주가는 합병 기대감이 반영돼 전일 대비 5.65% 상승한 11만9700원으로 마감했다. 다만 SK㈜는 0.83% 떨어진 15만5900원으로 마감했다.

© dongA.com All rights reserved. 무단 전재, 재배포 및 AI학습 이용 금지

트렌드뉴스

-

1

李 “주유소 휘발유 값 폭등…돈이 마귀라지만 너무 심해”

-

2

트럼프, 결국 ‘대리 지상전’…쿠르드 반군 “美요청에 이란 공격”

-

3

아침 공복 따뜻한 물 한 잔, 정말 살 빠지고 해독될까?[건강팩트체크]

-

4

李 “‘다음은 북한’ 거론하는 사람 있어…국가 위기 초래”

-

5

‘흑백’ 우승 2년만에…권성준 셰프, 56억 건물주 됐다

-

6

[단독]“한국서 훼손 시신 다수 발견” 허위 영상 올린 유튜버 검찰 송치

-

7

“대기업 줄섰다”…충주맨 김선태, 유튜브 구독자 93만 돌파

-

8

쿠르드족은 누구인가…“미국 지원 요청” 주장에 확전 변수

-

9

“트럼프 막내 배런-김주애 결혼시키자”…세계평화 ‘풍자 밈’ 확산

-

10

나흘 밤샘 게임 대학생, 비명뒤 쓰러져 숨져…사인은 “뇌동맥 파열”

-

1

[김순덕 칼럼]‘삼권장악 대통령’으로 역사에 기록될 텐가

-

2

‘증시 패닉’ 어제보다 더했다…코스피 12%, 코스닥 14% 폭락

-

3

[단독]한미, 주한미군 무기 중동으로 차출 협의

-

4

李 “주유소 휘발유 값 폭등…돈이 마귀라지만 너무 심해”

-

5

트럼프, 결국 ‘대리 지상전’…쿠르드 반군 “美요청에 이란 공격”

-

6

“美, 하메네이처럼 김정은 제거 어렵다…北, 한국에 핵무기 쏠 위험”

-

7

與 “조희대 탄핵안 마련”… 정청래는 “사법 저항 우두머리냐”

-

8

李 “‘다음은 北’ 이상한 소리하는 사람 있어…무슨 득 있나”

-

9

李 “필리핀 대통령에 수감된 한국인 마약왕 인도 요청”

-

10

국힘 또 ‘징계 정치’… 한동훈과 대구行 8명 윤리위 제소

트렌드뉴스

-

1

李 “주유소 휘발유 값 폭등…돈이 마귀라지만 너무 심해”

-

2

트럼프, 결국 ‘대리 지상전’…쿠르드 반군 “美요청에 이란 공격”

-

3

아침 공복 따뜻한 물 한 잔, 정말 살 빠지고 해독될까?[건강팩트체크]

-

4

李 “‘다음은 북한’ 거론하는 사람 있어…국가 위기 초래”

-

5

‘흑백’ 우승 2년만에…권성준 셰프, 56억 건물주 됐다

-

6

[단독]“한국서 훼손 시신 다수 발견” 허위 영상 올린 유튜버 검찰 송치

-

7

“대기업 줄섰다”…충주맨 김선태, 유튜브 구독자 93만 돌파

-

8

쿠르드족은 누구인가…“미국 지원 요청” 주장에 확전 변수

-

9

“트럼프 막내 배런-김주애 결혼시키자”…세계평화 ‘풍자 밈’ 확산

-

10

나흘 밤샘 게임 대학생, 비명뒤 쓰러져 숨져…사인은 “뇌동맥 파열”

-

1

[김순덕 칼럼]‘삼권장악 대통령’으로 역사에 기록될 텐가

-

2

‘증시 패닉’ 어제보다 더했다…코스피 12%, 코스닥 14% 폭락

-

3

[단독]한미, 주한미군 무기 중동으로 차출 협의

-

4

李 “주유소 휘발유 값 폭등…돈이 마귀라지만 너무 심해”

-

5

트럼프, 결국 ‘대리 지상전’…쿠르드 반군 “美요청에 이란 공격”

-

6

“美, 하메네이처럼 김정은 제거 어렵다…北, 한국에 핵무기 쏠 위험”

-

7

與 “조희대 탄핵안 마련”… 정청래는 “사법 저항 우두머리냐”

-

8

李 “‘다음은 北’ 이상한 소리하는 사람 있어…무슨 득 있나”

-

9

李 “필리핀 대통령에 수감된 한국인 마약왕 인도 요청”

-

10

국힘 또 ‘징계 정치’… 한동훈과 대구行 8명 윤리위 제소

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

댓글 0