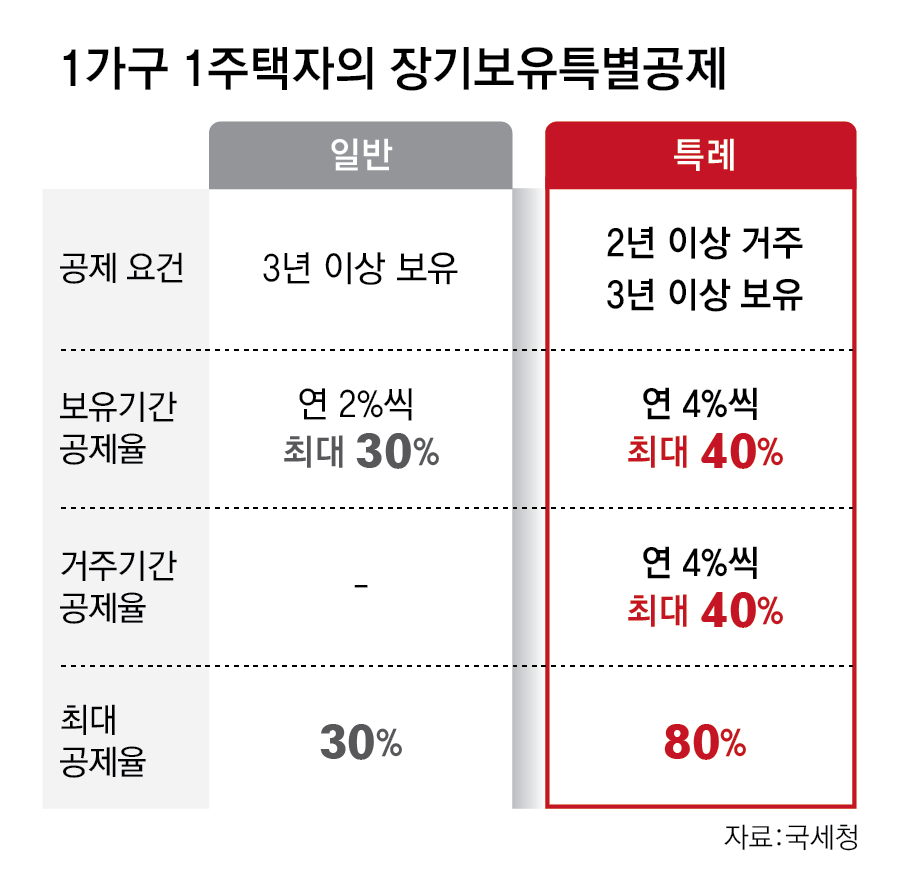

일반 공제는 과세표준서 최대 30%

1주택에 2년 거주시 최대 80% 특례

특례 적용 땐 상속인 거주기간 합산

공제율 따질 땐 본인 명의 거주기간만

양도세는 부동산을 보유하고 거주한 기간에 따라 양도차익의 일정 비율을 과세표준에서 공제해준다. 이를 ‘장기보유특별공제’라고 부른다. 부동산을 오랫동안 보유하다 매각하면 장기간에 걸쳐 누적된 차익에 대해 한꺼번에 세금이 매겨진다. 그런데 양도세는 누진세율이라 오래 보유할수록 높은 세율이 적용돼 세금이 급격히 증가하는 문제가 생긴다. 이런 불합리를 해소하고 부동산의 장기 보유를 유도하기 위해 만든 제도가 장기보유특별공제다.

일반적인 장기보유특별공제는 보유 기간이 3년 이상일 때 연 2%씩 최대 30%까지 공제한다. 1가구 1주택자는 이보다 공제율이 높은 특례 장기보유특별공제를 적용한다. 단 거주 기간 2년 이상이라는 요건을 채워야 한다. 2년 이상 거주했다면 거주 기간과 보유 기간에 따라 각각 4%씩 최대 80%까지 공제받을 수 있다.

하지만 공제율을 따질 때는 다른 기준이 적용된다. 이때는 남편 사망 전 거주 기간과 남편 명의로 보유한 기간은 A 씨의 거주 및 보유 기간에 합산하지 않는다. 장기보유특별공제 거주 기간은 양도자 본인 명의로 보유하던 기간 중 거주한 기간만 계산한다. 상속 받았다면 상속 개시일이 취득 시점이 된다. 따라서 A 씨는 거주 기간에 따른 공제는 받지 못하고 10년 보유에 따른 공제만 받을 수 있다. A 씨가 현재 시세인 30억 원에 이 아파트를 처분한다면 장기보유특별공제율 40%를 적용받아 양도세 2억1000만 원을 내야 한다.

만약 A 씨가 상속을 받은 시점으로부터 3년이 되지 않았는데 이 아파트를 팔았다면 장기보유특별공제를 받을 수 없다. 장기보유특별공제는 보유 기간이 3년 이상인 경우부터 적용되기 때문이다. 물론 상속 개시 이후 양도 시점까지 기간이 길지 않아 장기보유특별공제를 받지 못하더라도 그 차익이 크지 않아 양도세는 얼마 안 될 수 있다. 어쨌든 세법에는 이처럼 중요한 내용이 아주 디테일한 곳에 숨어 있다는 사실을 명심해야 한다.

우병탁의 절세통통(㪌通) >

구독 19

이런 구독물도 추천합니다!

-

김선미의 시크릿가든

구독 173

-

양종구의 100세 시대 건강법

구독 358

-

이호 기자의 마켓ON

구독 26

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

![[우병탁의 절세통통(㪌通)]‘초일 산입, 말일 불산입’ 과세 원칙… 예외 따져야](https://dimg.donga.com/a/180/101/95/2/wps/NEWS/IMAGE/2024/08/19/126591663.2.jpg)

댓글 0