9일부터 가계부채 관리 ‘초강수’

은행권, 금융당국 압박 이어지자

금리인상-한도축소 이어 취급중단

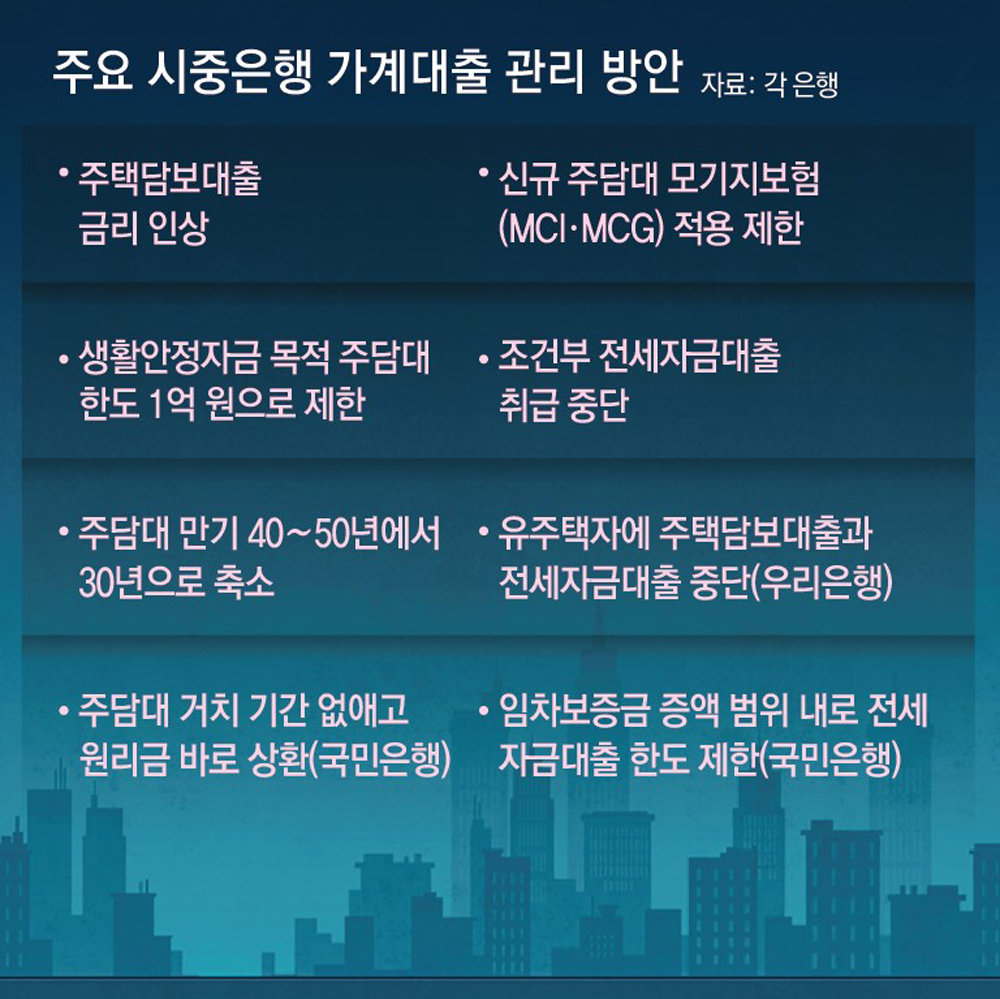

은행권이 유주택자의 추가 주택담보대출을 전면 중단하는 등 가계부채 관리를 위한 초강수 대책을 내놨다. 금융 당국이 가계부채 관리를 위해 자율규제를 요청하자 은행권은 주담대 금리 인상, 대출 한도 줄이기, 거치기간 폐지 등의 대책을 줄줄이 발표해 왔다. 그럼에도 가계빚 증가세가 잡히지 않자 이제는 대출 취급 자체를 중단하기에까지 이른 것이다.

또 은행 창구에서 타행 주담대 대환을 제한한다. 아파트 입주자금 대출의 경우 우리은행이 이주비, 중도금을 취급했던 사업자 위주로 운용하기로 했다. 주택담보대출 최장 만기는 기존 40년에서 30년으로 축소한다.

하지만 시장금리에 역행하는 주담대 금리 인상으로 예대 마진이 벌어지고 이로 인해 은행이 폭리를 취한다는 비판이 제기됐다. 또 투기와 관계없는 실수요자들의 이자 부담도 더욱 커졌다.

그러자 은행권은 대출 금리 인상 대신 한도 조정 등 대출 총량을 줄이는 쪽으로 방향을 선회했다. 주담대 최장 만기 축소(50년→30년), 주택을 담보로 받는 생활안정자금 대출 한도 축소(2억 원→1억 원), 모기지 보험(MCI·MCG) 가입 제한, 소유권 이전 또는 등기 말소를 조건으로 한 조건부 전세대출 취급 제한 등이 대표적인 예다.

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

-

- 추천해요

- 개

댓글 0