美 ‘빅컷’ 이후 전환점에 선 글로벌 금융시장

中 예상밖 동결… 日-英도 유지, 중동 산유국들은 잇달아 인하

각국 중앙銀 ‘엇갈린 선택’… NYT “2년전 비해 공조 약화”

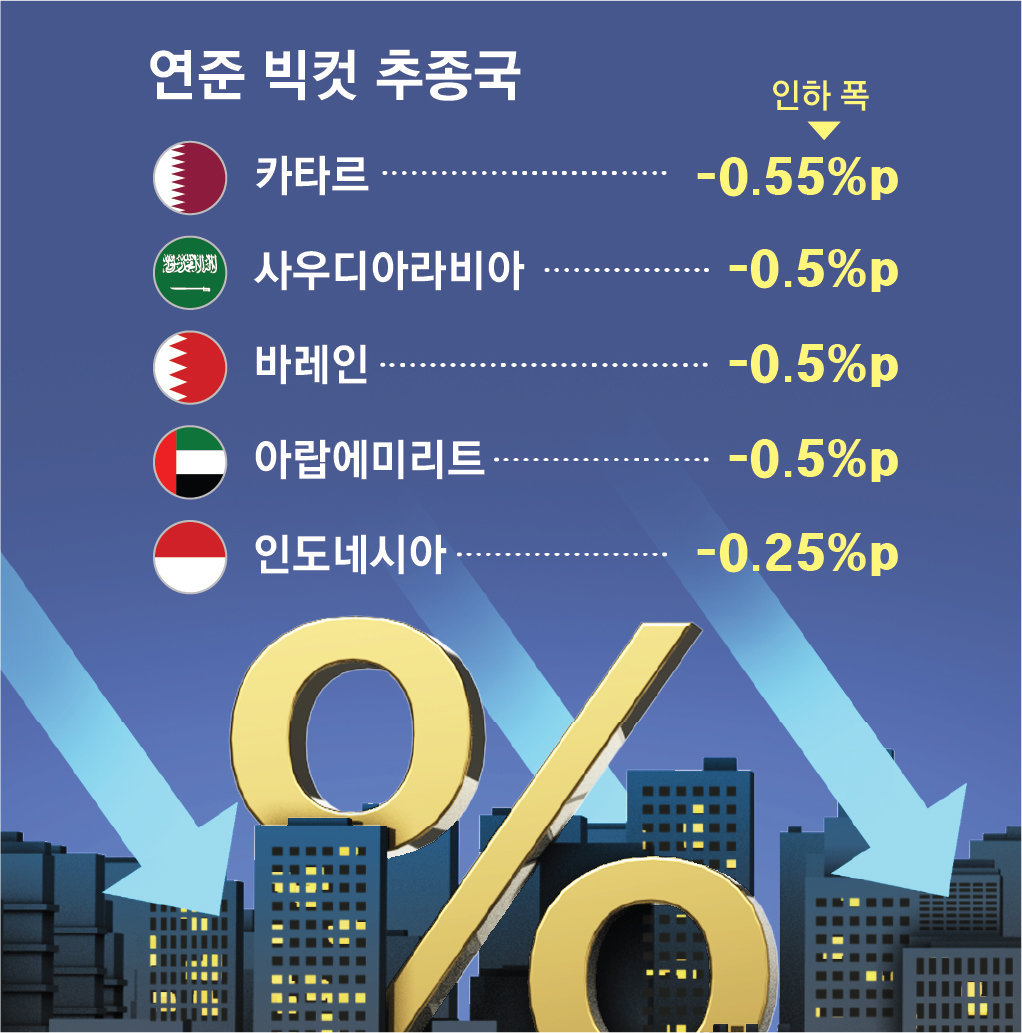

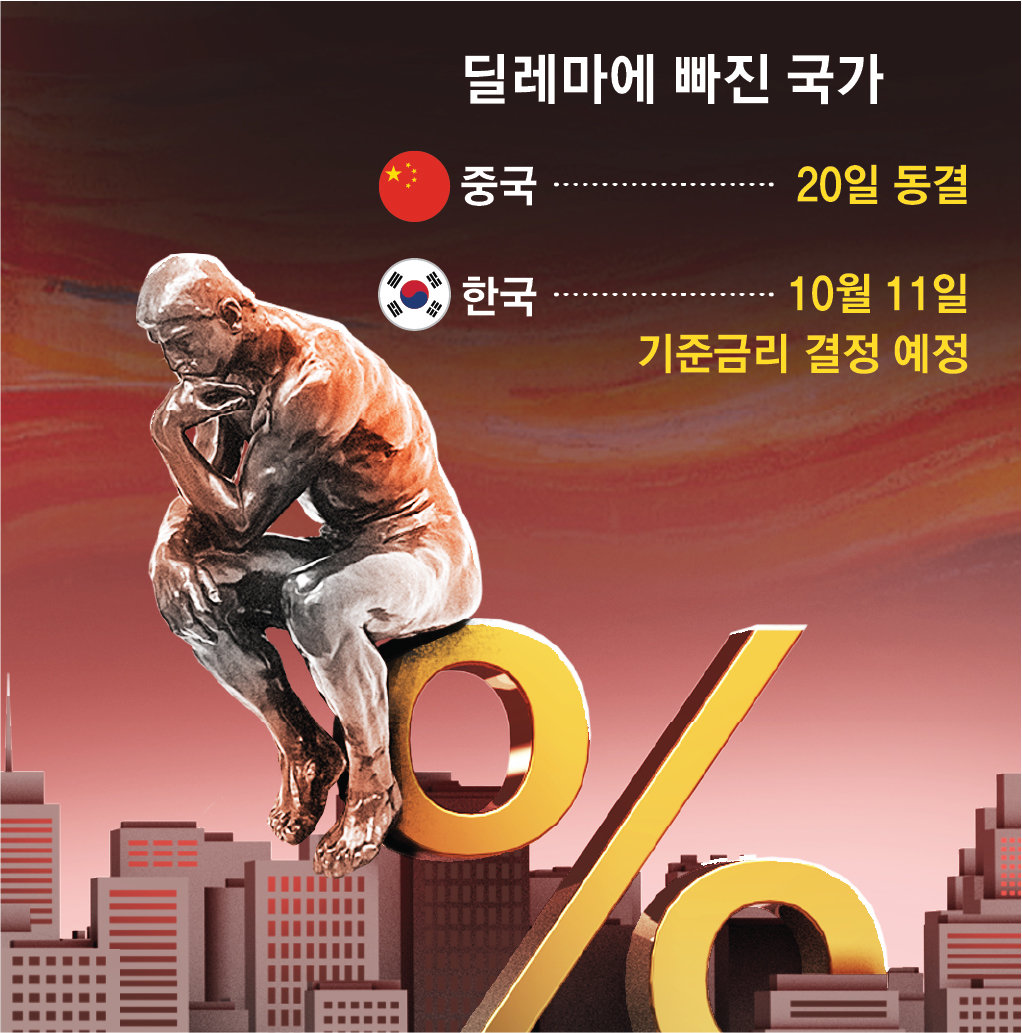

미국 연방준비제도(Fed·연준)가 4년 6개월 만에 기준금리를 내리며 ‘긴축 사이클 종료’의 신호탄을 쐈지만 각국 중앙은행들은 서로 다른 행보를 보이며 각자도생의 길에 나섰다. 연준이 ‘빅컷’(기준금리 0.5%포인트 인하)을 단행한 직후 카타르, 사우디아라비아 등 중동 산유국들이 잇달아 금리를 내렸지만 영국에 이어 일본과 중국 등은 기준금리를 묶어 뒀다. 일단 ‘숨 고르기’를 하며 시장을 엿보는 모습이다.20일 중국 중앙은행 런민(人民)은행은 기준금리 역할을 하는 1년 만기 대출우대금리(LPR)를 3.35%, 5년 만기는 3.85%로 고수한다고 밝혔다. 올 7월 1년 만기와 5년 만기 LPR을 각각 0.1%포인트씩 낮췄지만 8, 9월 두 달 연속 동결했다.

연준의 금리 인하로 중국도 기준금리를 내릴 것이란 시장의 예측을 비켜 간 결과다. 로이터통신이 조사한 전문가 39명 가운데 27명은 중국이 이달 LPR을 인하할 것으로 예상했다. 중국의 예상 밖 동결을 두고 시장에서는 당장의 경기 부양보다는 금융권 추가 부실을 방지하고, 위안화 가치 하락에 따른 해외 자본의 이탈 가능성 또한 막으려 했다는 분석이 나온다.

당초 시장에선 미국의 금리 인하를 시작으로 본격적인 금리 인하 속도전이 이어질 것으로 예측했다. 하지만 인플레이션, 금융권 부실 등 각국 중앙은행들이 각기 다른 짐을 짊어지고 있는 만큼 선택도 엇갈리고 있다. 뉴욕타임스(NYT)는 이를 두고 “2년 전 세계 중앙은행이 인플레이션에 맞서서 공격적으로 함께 금리를 올렸던 때에 비해 이번 인하 사이클에선 동조화가 덜 되고 있다”고 평가했다.

한편 빅컷 훈풍이 이어지며 20일에도 아시아 주요국 주식시장은 상승했다. 일본 닛케이종합주가지수는 1.53% 상승 마감했다. 홍콩 항셍지수(1.36%), 대만 자취안지수(0.53%) 등도 올랐다.

중동 산유국 내리고 中-日-英 동결, 韓은 머뭇… ‘금리 디커플링’

[美 금리 빅컷 이후] 각국 중앙은행 ‘각자도생’

中, 경기부진에도 금리 안내려… 자본 유출-부동산 위기 감안

日, 7월 인상후 후폭풍에 동결… 美보다 먼저내린 英 ‘속도조절’

中, 경기부진에도 금리 안내려… 자본 유출-부동산 위기 감안

日, 7월 인상후 후폭풍에 동결… 美보다 먼저내린 英 ‘속도조절’

미국 연방준비제도(Fed·연준)의 ‘빅컷’(기준금리 0.5%포인트 인하)을 계기로 세계 주요국 중앙은행들은 본격적인 ‘각자도생’에 나섰다. 곧바로 연준을 따라 금리 인하 대열에 합류한 국가들이 있는가 하면, 물가 상승세가 완전히 잡히지 않아 속도 조절을 택하거나, 한국과 같이 경기 부진에도 불구하고 부채 등에 발목이 잡혀 딜레마에 빠진 경우도 있다.

● 바로 따라간 산유국, 속도 조절 나선 영국-유럽

미 뉴욕타임스(NYT)는 “인플레이션 둔화로 물가 목표치가 가시권으로 들어오고, 경제 성장세도 약화되면서 금리 인하는 현재 전 세계적인 흐름이 됐다”라면서 “그럼에도 중앙은행들은 너무 빠르게 완화했다가 물가 재반등 등의 역풍을 맞을 수 있어 신중한 태도를 보이고 있다”고 진단했다.

7월 금리 인상 이후 급격한 엔고를 경험한 일본도 20일 금리를 동결했다. 추가 금리 인상 시기와 관련해서도 시장 동요를 우려한 듯 말을 아꼈다. 우에다 가즈오 일본은행 총재는 올해 추가 금리 인상 가능성을 두고 “구체적인 타임라인을 갖고 예단하지 않을 것”이라며 “미국 경제가 연착륙할지, 더 어려워질지를 신중하게 판단할 것”이라고 전했다. 향후 미 연준의 금리 인하 행보를 면밀히 주시하며 대응하겠다는 뜻이다.

● “경기 둔화 생각하면 내려야 하는데” 발목 잡힌 중국-한국

이와 유사하게 한국도 가계부채와 불붙은 부동산 시장 상황 때문에 손이 묶인 상태다. 정치권 안팎에서는 빅컷 이후 한은의 기준금리 인하 압박 수위를 높여가고 있으나 한은은 침묵하고 있다. 가계대출 급증세는 아직 뚜렷하게 꺾이진 않고 있는 가운데 10월 11일 금융통화위원회 전까지 둔화세가 나타날지 여부가 관건이다.

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

-

- 추천해요

- 개

![[애널리스트의 마켓뷰]美 리츠, 변동성 이겨낼 금리인하 수혜주](https://dimg.donga.com/a/180/101/95/2/wps/NEWS/IMAGE/2024/11/04/130357317.7.jpg)

댓글 0