주택 상속으로 2주택자 되더라도

취득세-종합부동산세 기존 혜택 보호

상속주택이 일정 요건 충족하면

양도소득세 비과세도 유지

Q. 상속 절차를 진행 중인 A 씨는 고민에 빠졌다. 형제들이 이미 각자 소유의 집이 있는 상태라 2주택이 되면 불리한 점이 없는지 명확한 정보가 없었기 때문이다. 상속주택을 취득하게 될 경우 어떤 점이 달라지는지 궁금하다.

먼저 취득세는 상속을 원인으로 취득하는 주택, 조합원입주권, 주택분양권 또는 오피스텔은 상속개시일부터 5년간 주택 수에 포함하지 않는다. 다주택자에 대한 취득세 중과가 시작된 2020년 8월 12일 이전에 이미 상속받은 주택이 있는 경우에는 중과 제도 시행 후 5년 동안 주택 수 산정에서 제외해 주기 때문에 2025년 8월 12일까지는 역시 소유 주택 수에서 제외된다.

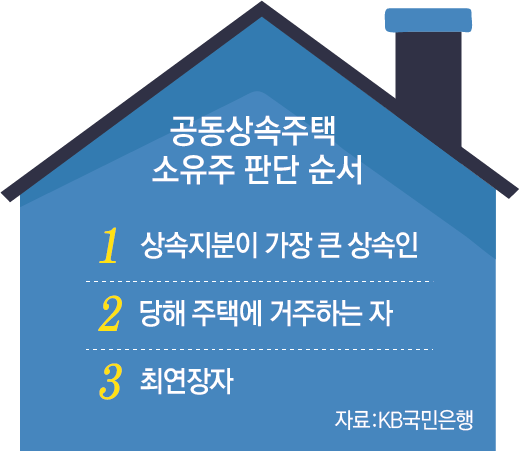

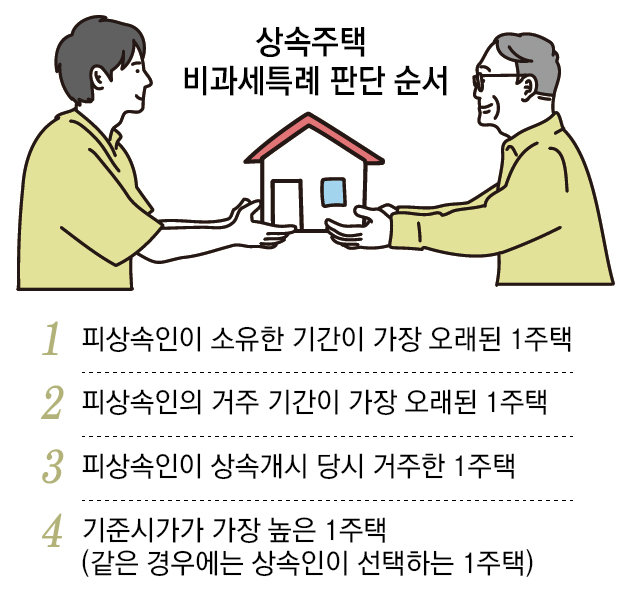

양도소득세의 경우 본인이 1가구 1주택자일 때 주택을 한 채 상속받게 되면 2주택자가 돼 1가구 1주택 비과세의 혜택을 받지 못하게 되는 건 아닌가 하는 우려가 있을 수 있다. 하지만 일정 요건을 갖춘 상속주택(상속특례주택)은 기존에 보유하고 있던 1주택을 양도할 때 상속받은 주택은 없는 것으로 봐 비과세를 판정한다.

하지만 여기에도 몇 가지 유의할 사항이 있다. 우선 상속 당시 피상속인과 동일 가구원이 아니어야 한다. 동일 가구였다면 가구 기준 주택 수 변화가 없기 때문이다. 그리고 ‘상속특례주택’과 ‘기존 1주택’이 있을 때 기존 1주택을 먼저 양도해야 비과세가 가능하다. 상속특례주택을 먼저 양도한다면 2주택으로 봐 양도소득세를 계산하게 된다. 다만 그 기간이 상속받은 지 5년 이내일 경우 2주택자에 대한 중과세율을 적용하지 않고 일반 세율을 적용받을 수 있다.

이러한 내용을 알고 상속재산 분할 협의를 한다면 조금 더 현명한 결정을 내릴 수 있을 것이다.

머니 컨설팅 >

구독

이런 구독물도 추천합니다!

-

임용한의 전쟁사

구독

-

이호 기자의 마켓ON

구독

-

오늘과 내일

구독

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

![[머니 컨설팅]금리 인하기, 상업용 부동산 투자 주목해야](https://dimg.donga.com/a/180/101/95/2/wps/NEWS/IMAGE/2024/10/28/130313610.1.jpg)

댓글 0