5대 은행 주담대 1.3조↑…대출금리는 내려

2금융권도 월별 총량 관리…내년에도 ‘대출 절벽’

한국은행의 연이은 기준금리 인하와 함께 시장금리가 내려가며 대출금리도 하락 전환했지만 ‘대출 절벽’은 여전한 것으로 나타났다.

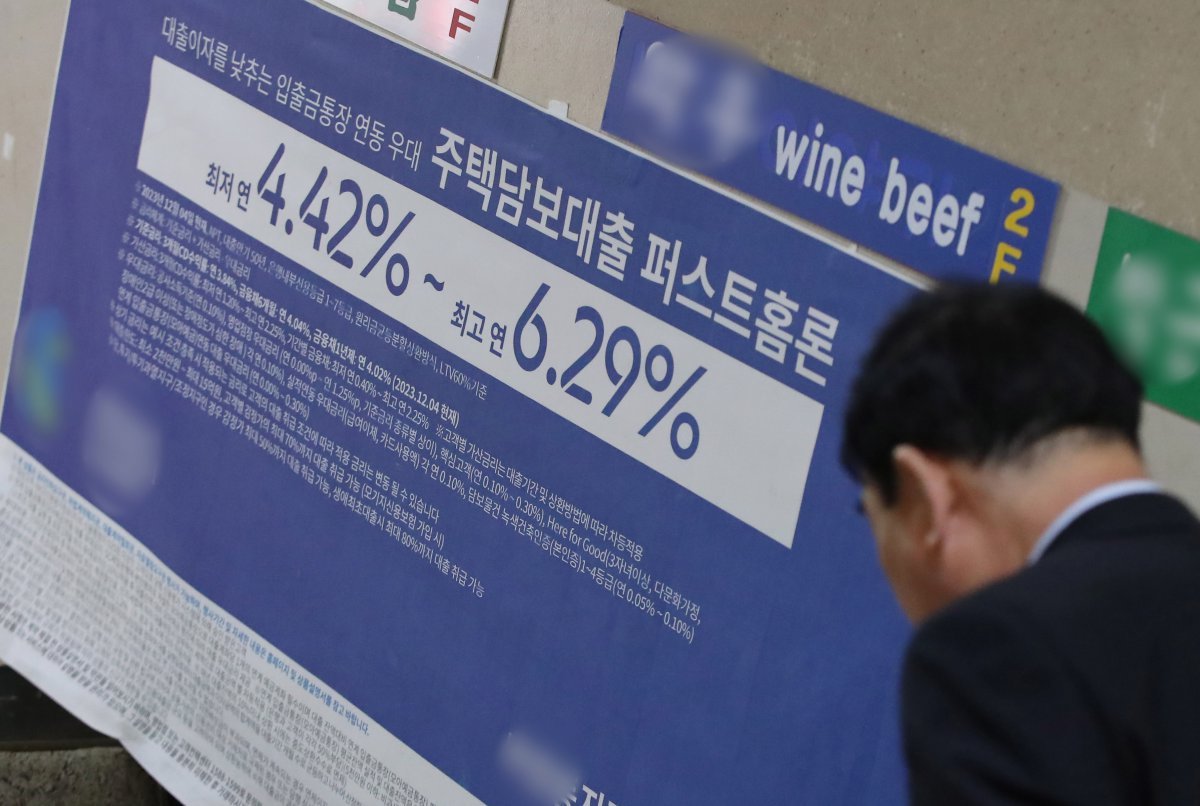

은행권의 주택담보대출(주담대) 금리는 3%대까지 내려왔으나, 지난 8월부터 이어진 가계대출 총량 관리 규제 일환의 한도 축소로 인해 대출 실행이 쉽지 않은 영향이다.

5대 은행 주담대 1.3조↑…10월과 유사한 증가 폭

역대급 ‘영끌 광풍’이 일었던 7월 7조 1660억 원, 8월 9조 6259억 원, 9월 5조 6029억 원 대비 크게 줄었다.

지난달 말 기준 주담대 잔액은 576조 9937억 원으로, 전달 575조 6687억 원 대비 1조 3250억 원 늘었다. 10월 증가분 1조 923억 원과 유사한 수준이다.

집단대출 잔액은 10월 -4567억 원, 11월 -5389억 원 등 2개월 연속 감소세를 보였고, 신용대출 잔액은 지난달 2442억 원 늘었다.

전체 은행은 1조 원대, 2금융권은 2조 7000억 원 수준을 보이며 2금융권 잔액 증가 폭이 지난 2022년 8월 이후 처음으로 은행권을 웃돌기도 했다.

기준금리 인하에 대출금리도 내려…2년 8개월만에 금융채 최저치

주담대 준거금리가 되는 금융채 5년물 금리는 꾸준히 하락세다. 기준금리 인하 기대감이 반영된 영향이다.

금융투자협회에 따르면 금융채 5년물(무보증·AAA) 금리는 지난달 29일 기준 2.965%다. 금융채 5년물 금리가 2%대로 내려온 건 지난 2022년 3월 25일(2.980%) 이후 약 2년 8개월 만에 처음으로, 연중 최저치다. 지난달 1일 3.304% 대비 한 달도 되지 않아 0.3%p 넘게 빠진 것이다.

지방은행의 경우 4% 초반대 최저금리를 기록했으나, 이날 기준으로는 부산은행(3.87%), 경남은행(3.83%) 등 3% 후반대로 내려왔다.

지난달 한때 최저금리가 4%를 넘어선 인터넷전문은행도 케이뱅크(3.73%), 카카오뱅크(3.86%) 등 3% 후반대로 내려왔다.

주요 5대 은행의 5년 주기형 주담대 금리는 3.456~5.90% 수준을 보이고 있다. 최저 4.22%의 우리은행을 제외하면 남은 4개 은행의 최저 금리는 3%대로 내려앉았다. 지난달 최저 4%대 금리를 보이던 것과는 급반전한 모습이다.

대출금리 내렸지만 ‘대출 절벽’ 여전…은행권 영업 중단

내려간 금리 인하 혜택은 당분간 받기 힘들 전망이다. 올해 대출 총량이 넘은 은행들이 사실상 대출 영업을 중단했기 때문이다.

앞서 신한·하나·우리·NH농협·IBK기업은행 등이 비대면 가계대출 상품 판매를 한시적으로 중단했다.

지방은행도 마찬가지다. 시중은행 수요가 지방은행까지 넘어가자 BNK경남은행, 광주은행, iM뱅크 등은 비대면 상품 판매에 이어 주담대, 전세대출 등 상품 판매를 연말까지 전면 중단했다.

보험사, 상호금융권 등은 1금융권 ‘풍선 효과’를 막기 위해 다주택자 대상 주담대를 막거나, 대출 만기를 40년에서 30년으로 줄이는 등 연이어 조이고 있다.

내년에도 ‘대출 절벽’ 기조가 이어질 수 있다.

금융당국은 은행권에 이어 2금융권도 가계대출 취급계획을 연간, 분기, 월별로 제출받을 계획이다. 통상 가계대출 총량이 리셋되는 연초 잔액이 큰 폭으로 증가하다, 연말로 갈수록 대출을 조이는 것을 방지하기 위해 월별로 세밀하게 증가 속도를 조정하기 위함이다.

(서울=뉴스1)

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

댓글 0