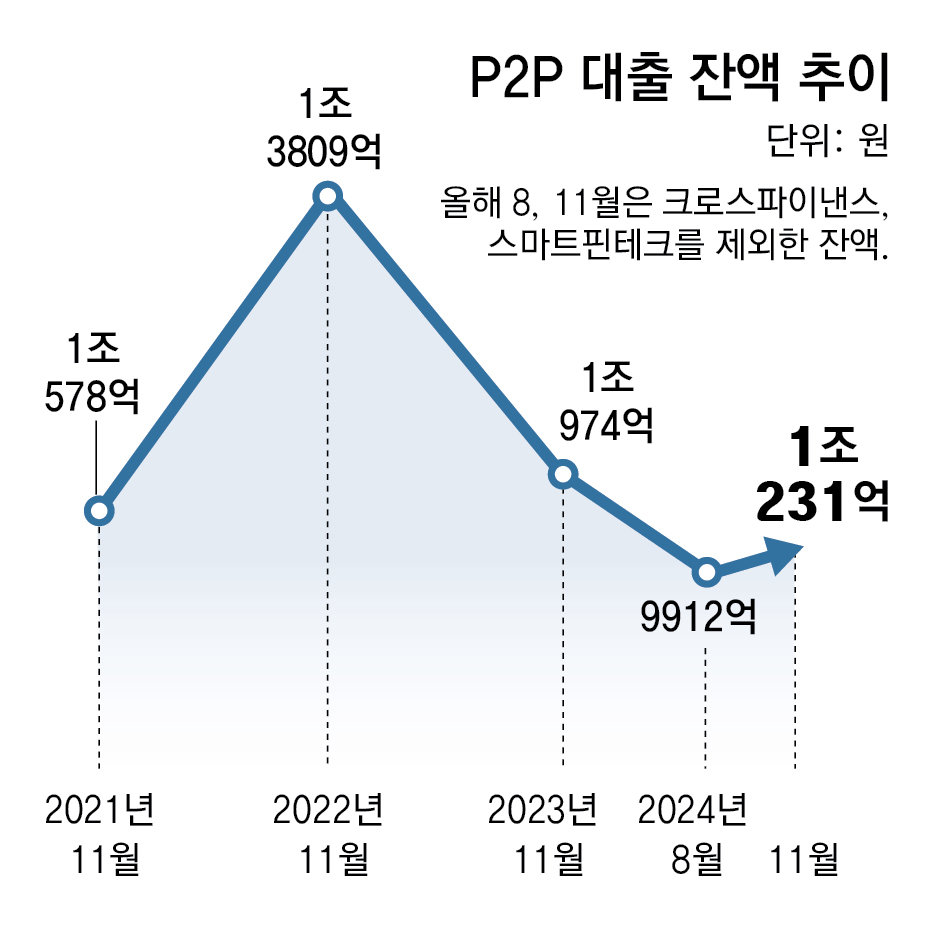

11월 1조231억… 고점 대비 38%↓

회생 힘든 업체 제외땐 1조 밑돌아

증권계좌 담보 스톡론 집중에 우려

“위험 큰 상품, 소비자 피해 막아야”

온라인투자연계금융업(P2P)의 대출 잔액이 부동산 프로젝트파이낸싱(PF), 티몬·위메프(티메프) 미정산 사태 등의 여파로 2년 반 새 40% 가까이 줄어든 것으로 나타났다.

18일 P2P 중앙기록관리기관에 따르면 P2P 업체 50여 곳의 11월 현재 대출 잔액은 약 1조231억 원으로 집계됐다. 대출 잔액이 정점을 찍었던 2022년 5월(1조4152억 원)과 비교하면 38.3%가량 줄어든 규모다. 대출 잔액은 P2P 업체 등록 의무화를 석 달 앞둔 2021년 6월부터 집계되기 시작했는데, 그해 11월 대출 잔액은 1조 원을 넘겼다. 사실상 회생이 어려운 업체들을 제외하면 올 8월 대출 잔액은 9912억 원으로 2년 9개월 만에 처음으로 1조 원을 밑돌았다.

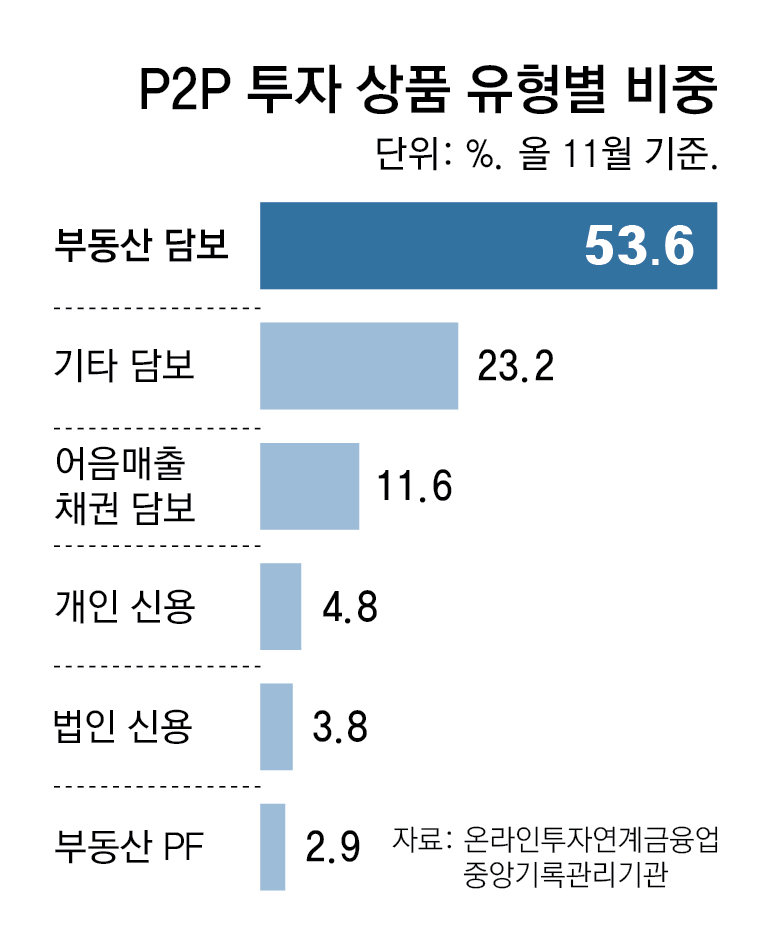

대출 잔액이 줄어들면서 다수의 P2P 업체는 새로운 성장동력 확보를 위해 ‘스톡론(주식매입자금 대출)’에 뛰어들고 있다. 올 11월 현재 투자 상품 유형별 비중을 보면 스톡론 등 기타 담보는 23.2%로 부동산 담보(53.6%)에 이어 두 번째로 많았다. 스톡론 등 기타 담보의 비중은 2년 전보다 20.4%포인트 늘었다. 같은 기간 부동산 담보 비중이 15.5%포인트 감소한 것과는 대조적이다.

지난해 9월 하이펀딩은 업계 최초로 스톡론을 출시했는데 1년여 만인 11월 현재 대출 잔액 1439억 원 규모까지 키웠다. 6월 들어서는 피에프씨테크놀로지스, 에잇퍼센트 같은 선두 업체들도 스톡론을 출시했다. 스톡론은 P2P 업체가 다수의 투자자에게 모집한 자금을 기반으로, 차주 소유 증권계좌를 담보로 주식 매입 자금을 대출해 주는 상품이다. 한때 카드·캐피털, 저축은행들이 대거 취급한 바 있다.

한 P2P 업체 관계자는 “스톡론은 증권계좌의 담보 평가, 주식 거래를 실시간 통제 및 관리하는 위험관리 시스템(RMS) 운영이 관건”이라며 “해당 업무를 한 업체에 위탁하지 않고 포트폴리오를 다각화하는 등의 방안으로 위험을 분산할 계획”이라고 말했다.

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

댓글 0