장기적 자산관리 필요한 은퇴자

분산 투자로 안정적 성과 유지

주식-장기 국채 비중 맞추고

중기채 통해 유동성 확보해야

Q. 70대에 접어든 A 씨는 장기간 운영하던 사업체를 매각하고 은퇴를 결정했다. 배우자와 함께 노후를 안정적으로 보낼 방법을 고민 중인데, 은퇴 후 노후 자금을 활용해 어떻게 자산관리 전략을 세워야 할지 전문가로부터 조언을 듣고 싶다.

현재 글로벌 증시는 러시아-우크라이나 전쟁의 장기화, 미국 통화정책의 불확실성, 트럼프의 미국 대통령 당선 등으로 변동성이 커진 상황이다. 이러한 시기에는 경제 상황이 어떻게 변하더라도 시장 흐름에 휘둘리지 않고 리스크를 고려해 자산을 배분하는 것이 투자 전략의 핵심이다.

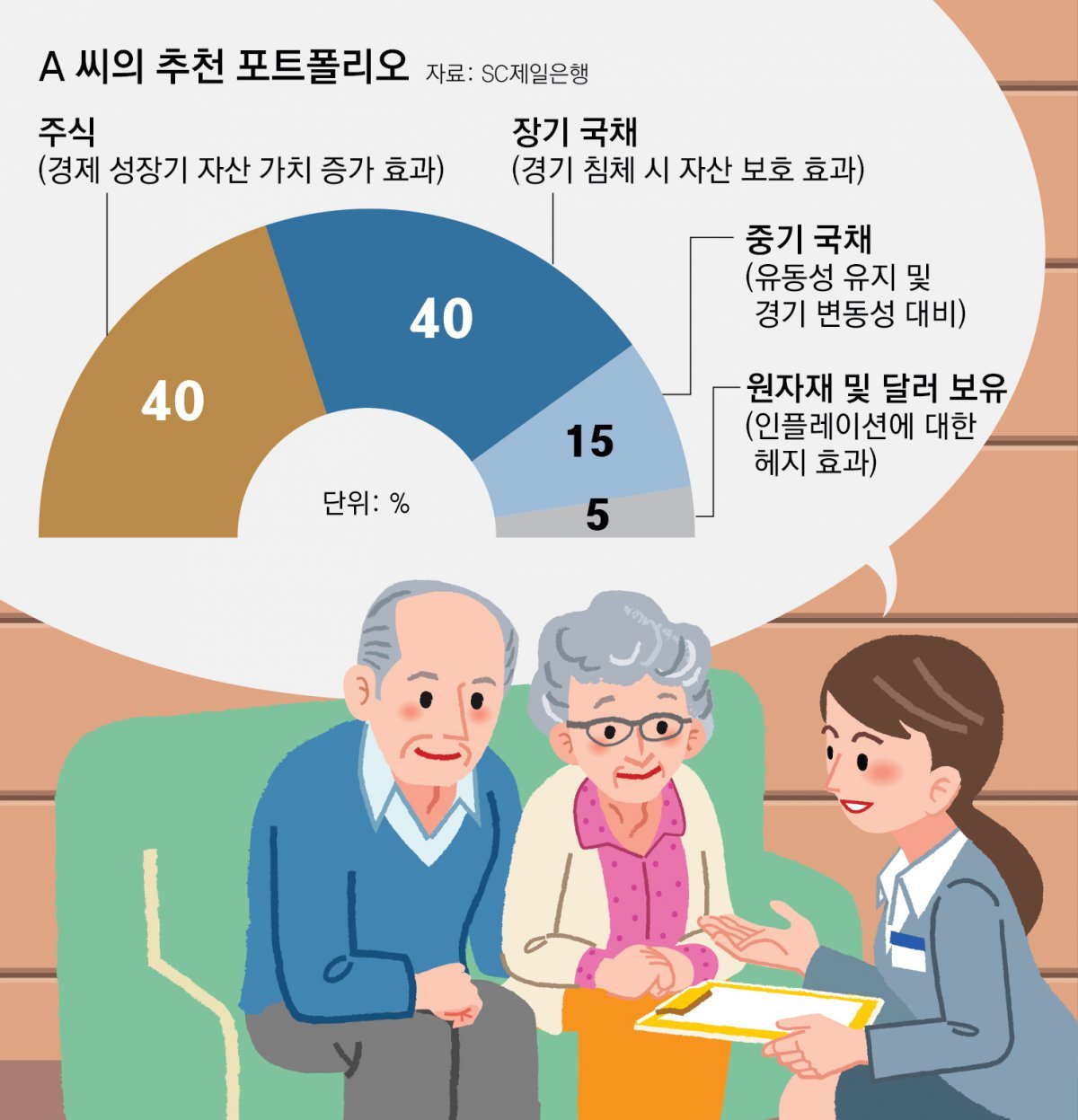

이 전략에 따라 A 씨의 노후 자금으로 자산을 배분해 보면 우선 포트폴리오의 주식 비중을 40%로 채우는 것이 적절해 보인다. 주식의 경우 경제 성장기에 자산 가치를 높이는 데 기여할 수 있고 시장 과열 상황에서는 비중 조정을 통해 과도한 리스크를 낮출 수 있다. 장기 국채에 대한 투자 비중도 주식과 동일한 40% 수준으로 맞출 필요가 있다. 이는 경기 침체 시에 방어막 역할을 하는 동시에 과도한 낙관론과 비관론의 균형을 유지함으로써 안정성을 확보할 수 있다. 나아가 장기채보다 만기가 상대적으로 길지 않은 중기채에도 자산의 15%를 배분해 유동성을 확보하는 것도 중요하다. 마지막으로 남은 5%는 원자재 및 달러 자산에 투자해 인플레이션이 우려되는 시기에 자산 가치를 보호하는 수단으로 활용해야 한다.

포트폴리오는 단순히 구성하는 데 그치지 않고 지속적으로 관리해야 한다. 미국 월가의 전설적 가치 투자자인 하워드 마크스는 그의 저서 ‘투자와 마켓 사이클의 법칙’에서 “성공적인 투자란 사이클의 흐름을 이해하고 그에 따라 움직이는 것”이라며 언제나 현재의 시장 사이클에서 자신이 어디에 위치해 있는지에 대한 자각이 중요하다고 강조한다. 무리하게 높은 수익률을 추구하기보다 시장의 흐름을 인식하고 이에 맞는 리스크 관리 전략을 수립하는 것이 중요하다는 의미다. 안정적 노후를 보내기 위해서는 시장 변동성에 흔들리지 않고 지속적으로 성장할 수 있는 포트폴리오를 짠 후에 집 안의 화초를 가꾸듯 늘 자산을 돌보고 관리해야 한다.

머니 컨설팅 >

구독

이런 구독물도 추천합니다!

-

사설

구독

-

오늘의 운세

구독

-

광화문에서

구독

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

![[머니 컨설팅]은퇴자 자산관리는 위험 분산이 핵심](https://dimg.donga.com/a/180/101/95/2/wps/NEWS/IMAGE/2024/12/09/130606685.1.jpg)

댓글 0