닷컴버블이후 22년만에 빅스텝… 6, 7월에도 연속 0.5%P 올릴 듯

자이언트스텝은 배제… 美주가 급등

한은 26일 0.25%P 인상 가능성

미국 중앙은행 연방준비제도(Fed·연준)가 치솟는 물가를 잡기 위해 4일(현지 시간) 기준 금리를 0.5%포인트 올리는 ‘빅스텝(big step)’을 단행했다. 0.5%포인트 인상은 ‘닷컴 버블’이 한창이던 2000년 5월 이후 22년 만에 처음이다. 연준은 다음 달부터 보유 채권을 매각하는 대차대조표 축소(양적 긴축)에도 착수해 시중 유동성을 조인다.

제롬 파월 연준 의장은 이날 연방공개시장위원회(FOMC) 정례회의를 마친 후 “인플레이션이 너무 높고 이로 인한 고통을 이해하고 있다. 물가를 낮추기 위해 신속하게 행동할 것”이라고 밝혔다. 특히 그는 “향후 두어 번의 회의에서 0.50%포인트의 금리인상을 더 검토할 것”이라고 했다. 올해 FOMC 회의는 6, 7, 9, 11, 12월 등 5차례 남아있다. 월가에서는 연준이 6, 7월에도 연속으로 0.5%포인트 금리인상을 단행할 것으로 보고 있다. 3월 미 소비자물가가 1981년 이후 최고치인 8.5%까지 오른 데다 산유국 러시아의 우크라이나 침공과 국제유가 급등, 중국의 경제수도 상하이 봉쇄 여파로 물가 상승 압력이 상당해 앞으로도 공격적인 긴축 정책이 불가피하다는 것이다.

다만 파월 의장은 기준금리를 한 번에 0.75%포인트 올리는 ‘자이언트 스텝(giant step)’에 대해서는 “검토하지 않는다”고 선을 그었다. 연준의 공격적인 긴축이 미 경기 침체를 야기할 것이란 일각의 우려에 대해서도 “경기 하강에 가까워진 것처럼 보이지 않는다”고 했다. 0.75%포인트 인상 가능성을 우려하던 월가는 이 발언에 안도했다. 4일 미 뉴욕증시의 다우존스산업평균지수와 나스닥지수는 각각 전일 대비 2.81%, 3.19%씩 큰 폭으로 올랐다.

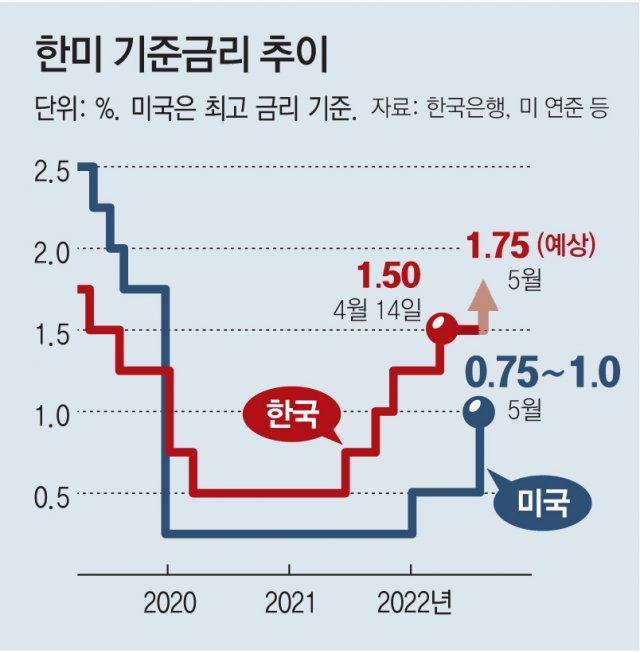

美, 연속 빅스텝땐 내년 금리 3%대… 한미 기준금리 역전 가시화

美 6, 7월 또 0.5%P씩 올릴수도…내년 2분기 금리 3~3.25% 예측

현재 1.5%인 한국과 역전 가능성

韓, 자본 유출-물가 상승 먹구름…엔저까지 겹쳐 수출 경쟁력 흔들

美, 9조 달러 양적긴축도 스타트

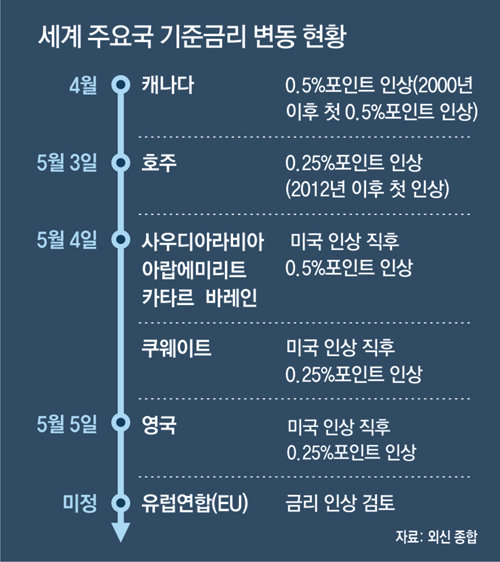

○ 한미 금리역전 가시화… 각국 속속 금리인상

한미 기준금리 역전 가능성에 더해 최근 일본 엔화의 급격한 하락도 예상된다. 최근 원화 가치가 하락하는 속도보다 엔화가 떨어지는 속도가 더 가팔라 양국이 수출을 경합하는 분야에서는 일본의 비교우위가 예상된다. 다만 5일 한국무역협회 국제무역통상연구원은 자동차, 가전제품 등에서 양국 경쟁 강도가 약화됐다며 최근의 엔화 약세가 한국 수출에 미치는 영향은 제한적이라고 분석했다.

○ ‘연착륙 가능’ vs ‘침체 우려’

강도 높은 긴축 정책이 미 경제에 미칠 영향을 둘러싼 논란도 고조되고 있다. 이날 제롬 파월 연준 의장은 연준의 급격한 금리인상이 경제 경착륙을 야기할 것이란 일각의 우려를 부인하며 “미 경제는 강하고 더 긴축적인 통화 정책을 감당할 준비가 돼 있다”고 진단했다. 이날 미 뉴욕증시의 다우존스산업평균지수, 나스닥지수, 스탠더드앤드푸어스(S&P) 지수 또한 각각 2.81%, 3.19%, 2.99%씩 올랐다. 하지만 최근 발표된 미국의 1분기 성장률이 ―1.4%(연율)를 기록해 2020년 2분기 이후 처음으로 마이너스(―) 성장을 기록하는 등 물가 상승 속 경기 침체를 뜻하는 스태그플레이션 우려 또한 가시지 않고 있다. 경제 성장세가 저조하면 각국 중앙은행 또한 금리를 올리기도 내리기도 어려운 진퇴양난에 빠질 수 있다.

연준은 이날 금리 인상과 별개로 약 9조 달러(약 1경1340조 원)에 달하는 대차대조표 축소(양적 긴축)도 시작한다고 밝혔다. 코로나19 이후 경기 부양을 위해 시중에 공급했던 유동성을 다시 흡수하기 위해 보유 자산을 내다 판다는 의미다. 이에 따라 연준은 다음 달 1일부터 국채 300억 달러, 주택저당증권(MBS) 175억 달러를 각각 매각해 매월 보유 자산을 475억 달러씩 줄인다. 3개월 뒤에는 이 규모를 950억 달러까지 늘린다. 2017∼2019년 양적 긴축의 규모가 월 최대 500억 달러였음을 감안하면 2배 가까이 많다.

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

댓글 0