아마존 영업이익 반토막에 주가 급락

메타-알파벳도 줄줄이 실적 부진 쇼크

소비-투자 위축… 사업축소-감원 고려

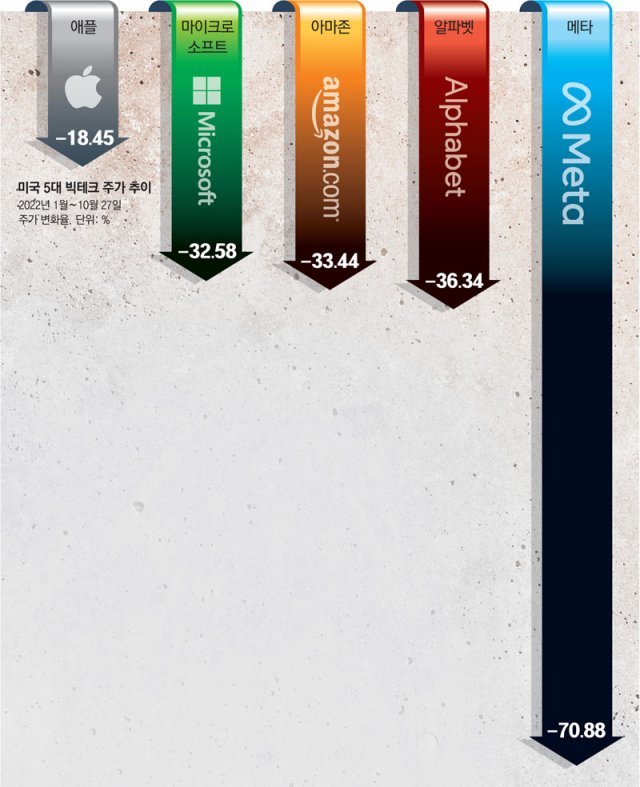

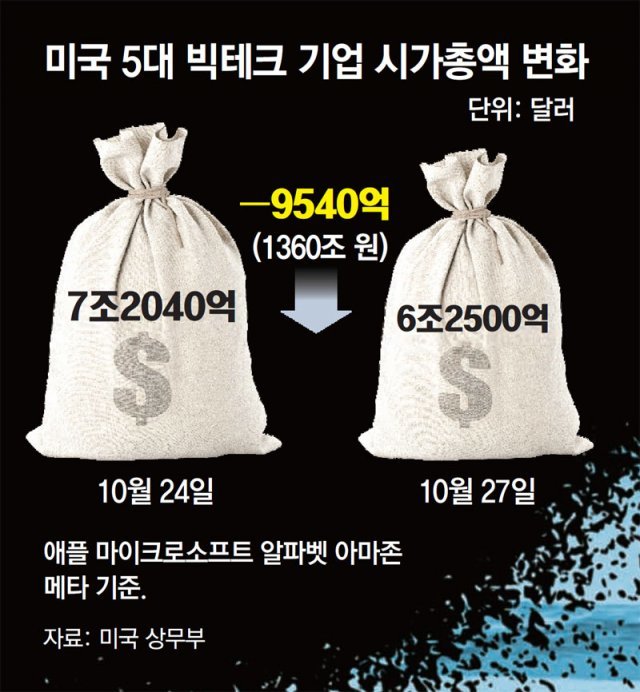

미국 5대 빅테크 기업(애플 마이크로소프트·MS 구글 아마존 메타) 시가총액이 이번 주에 1360조 원 증발했다. 3분기(7∼9월) 어닝쇼크가 이어지며 주가가 폭락하는 ‘블랙위크’를 맞은 것이다. 세계적인 소비 둔화와 기업 투자 감소가 경기에 민감한 빅테크 주가를 끌어내린 것으로 풀이된다.

27일(현지 시간) 글로벌 최대 전자상거래 기업 아마존의 주가는 3분기 실적 발표 직후 시간외 거래에서 13% 가까이 하락한 데 이어 28일 뉴욕 증시 개장 직후에도 11% 하락세로 출발했다. 시장 전망을 밑도는 3분기 실적에 미국 소비 최대 성수기인 4분기(10∼12월) 성장 둔화 경고까지 겹쳐 주가가 폭락한 것이다.

페이스북을 운영하는 메타도 27일 하루 주가가 25% 급락했다. 주요 수입원인 온라인 광고 시장이 위축된 데다 메타버스 사업에 대한 시장의 의구심이 커졌기 때문으로 분석된다. 구글 모회사 알파벳도 3분기 유튜브 광고 매출이 전년 대비 2% 감소해 이번 주 들어 주가가 8% 가까이 떨어졌다. MS는 PC 수요 감소의 타격을 받았고, 애플마저 3분기 아이폰 매출이 426억 달러(약 61조 원)로 시장 예측(427억 달러)보다 적었다.

전 세계에 진출해 있는 5대 빅테크 기업은 세계 경기의 바로미터 역할을 한다. 고물가 고금리 속에서 글로벌 소비자는 지갑을 닫고, 기업은 온라인 광고비 삭감에 나선 것이 빅테크 기업의 어닝쇼크로 이어졌다.

글로벌 경기 침체 우려 속에 시장의 기업 평가 기준이 미래 성장성에서 발 빠른 구조조정으로 바뀌었다는 분석이 나온다. 블룸버그통신은 “야심 찬 미래 성장 계획보다 비용 절감 계획이 중요해졌다”고 이날 보도했다. 브라이언 올사브스키 아마존 최고재무책임자(CFO)는 이날 콘퍼런스콜(전화 회의)에서 “우리는 허리띠를 졸라매는 조치를 취하고 있다”며 “일부 사업 부문에서 신규 고용을 중단하고, 사업성을 검토해 어떤 사업은 접을 수도 있다”고 경고했다.

‘블프’ 대목앞 지갑 닫는 美소비자… “4분기 역성장 우려”

추수감사절-성탄절 몰린 4분기… 아마존 매출예측 전망치 밑돌아

美경제 3분기 2.6% 성장했지만, 소비 둔화… “숫자에 속지 말아야”

연준 금리인상 속도조절 관측도

“소비자 예산이 빠듯해지고 있다. 여전히 높은 물가에 에너지 비용까지 얹혀 있다.”

브라이언 올사브스키 아마존 최고재무책임자(CFO)는 27일(현지 시간) 3분기(7∼9월) 실적 발표 후 콘퍼런스콜에서 “우리도 다른 기업처럼 성장 둔화에 대비하고 있다”며 이같이 말했다. 아마존은 11월 추수감사절 최대 세일 기간인 ‘블랙프라이데이’와 크리스마스가 있는 미국 최대 성수기 4분기(10∼12월)에 1400억∼1480억 달러 매출을 올릴 것으로 예측해 시장 전망치(1560억 달러)를 한참 밑돌았다. 4분기 소비 둔화가 예상된다는 의미다.

○ “美, 4분기 마이너스 성장 우려”

미 GDP 3분의 2를 차지하는 소비 지출 증가율은 3분기 1.4%로 2분기(4∼6월) 2%에 비해 둔화세를 보였다. 민간 투자는 올 1분기(1∼3월)만 해도 5.4%로 성장을 보였지만 2분기(―14.1%)에 이어 3분기에도 ―8.5%로 급감했다.

순수출 증가도 사실상 성장으로 해석되기 어렵다는 분석이 지배적이다. 3분기에 수출이 14.4% 늘었는데 이는 에너지 위기에 빠진 유럽에 대한 천연가스를 비롯한 에너지 수출 급증이 기여한 바가 컸다. 게다가 수입이 6.9% 줄어든 것은 수요 둔화 속에 재고가 쌓인 기업이 주문을 줄였기 때문이란 분석이 나온다.

○ 美 금리 인상 속도 조절할까

이에 따라 연준이 다음 달 2일 연방공개시장위원회(FOMC) 회의에서 올 들어 네 번째 자이언트스텝(기준금리 0.75%포인트 인상)에 나설 것이 유력하다. 하지만 빅테크로 대표되는 미 주요 기업 실적이 악화되고 일본 엔화 가치 폭락 등 글로벌 경제가 요동쳐 12월부터 고강도 긴축에서 한발 물러설 수 있다는 관측에 힘이 실린다. 미 주택담보대출(모기지) 금리가 ‘닷컴 버블’ 직후인 2002년 이후 20년 만에 처음으로 7% 선을 넘어서는 등 미 부동산 시장도 급속히 냉각되고 있다.

연준의 금리 속도 조절론에 힘이 실리며 정책금리를 가장 잘 반영하는 것으로 꼽히는 미국 2년 만기 국채 금리는 4.5% 안팎을 오르내리다 27일 4.289%로 하락하며 마감했다.

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

-

- 추천해요

- 개

댓글 0