7월 청년실업률 발표 돌연 중단

중앙은행 111조원 시중에 공급

비구이위안 사업, 헝다의 4배

월가, 중국판 ‘리먼 파산’ 상황 우려

중국 경제의 침체 위험이 고조되면서 세계 경제에 빨간불이 켜졌다. 15일 발표된 소매판매, 산업생산 등 주요 경제지표는 부진을 면치 못했고, 중국 경제의 핵심 기둥인 부동산 시장은 불안감을 키우고 있다. 비구이위안(碧桂園·컨트리가든), 위안양(遠洋·시노오션) 등 대형 개발업체의 연쇄 채무불이행(디폴트) 위기는 이미 금융으로까지 전이된 모양새다.

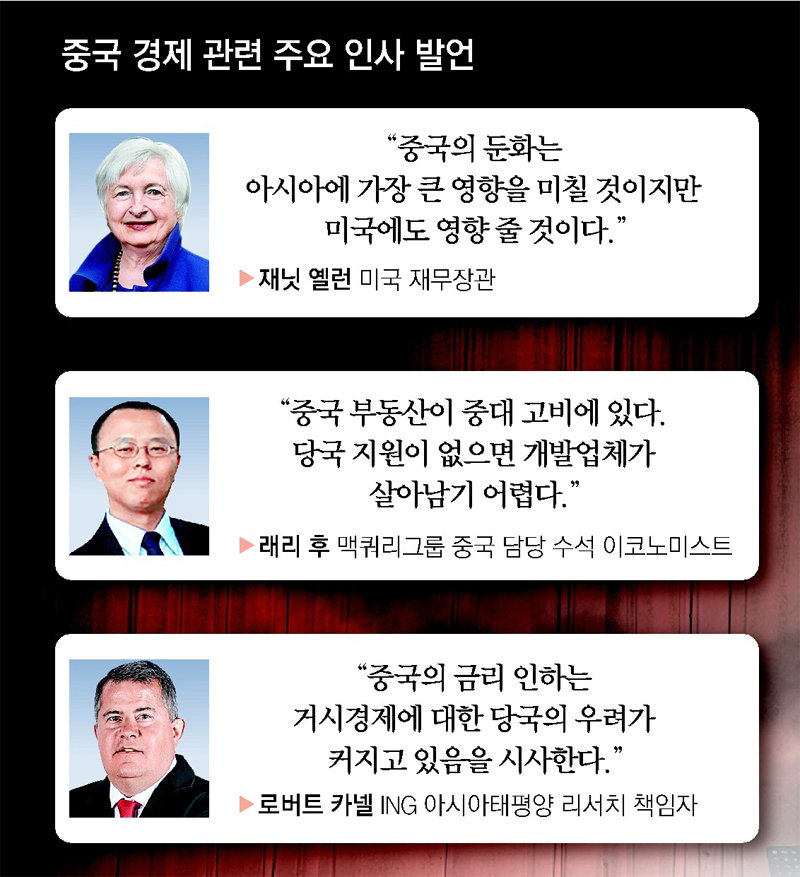

다급해진 중국 당국은 금리를 낮춰 시장에 긴급 유동성을 공급했지만 단기 처방책이란 평가가 대부분이다. 매달 최고치를 경신해온 청년실업률 발표도 돌연 중단해 데이터 투명성 저하에 따른 투자자의 불안만 부채질한 꼴이 됐다. 재닛 옐런 미국 재무장관은 14일(현지 시간) “중국 경제의 불안이 미국 경제에도 위험 요인”이라고 진단했다.

● “총체적 난국” 비상 걸린 中경제

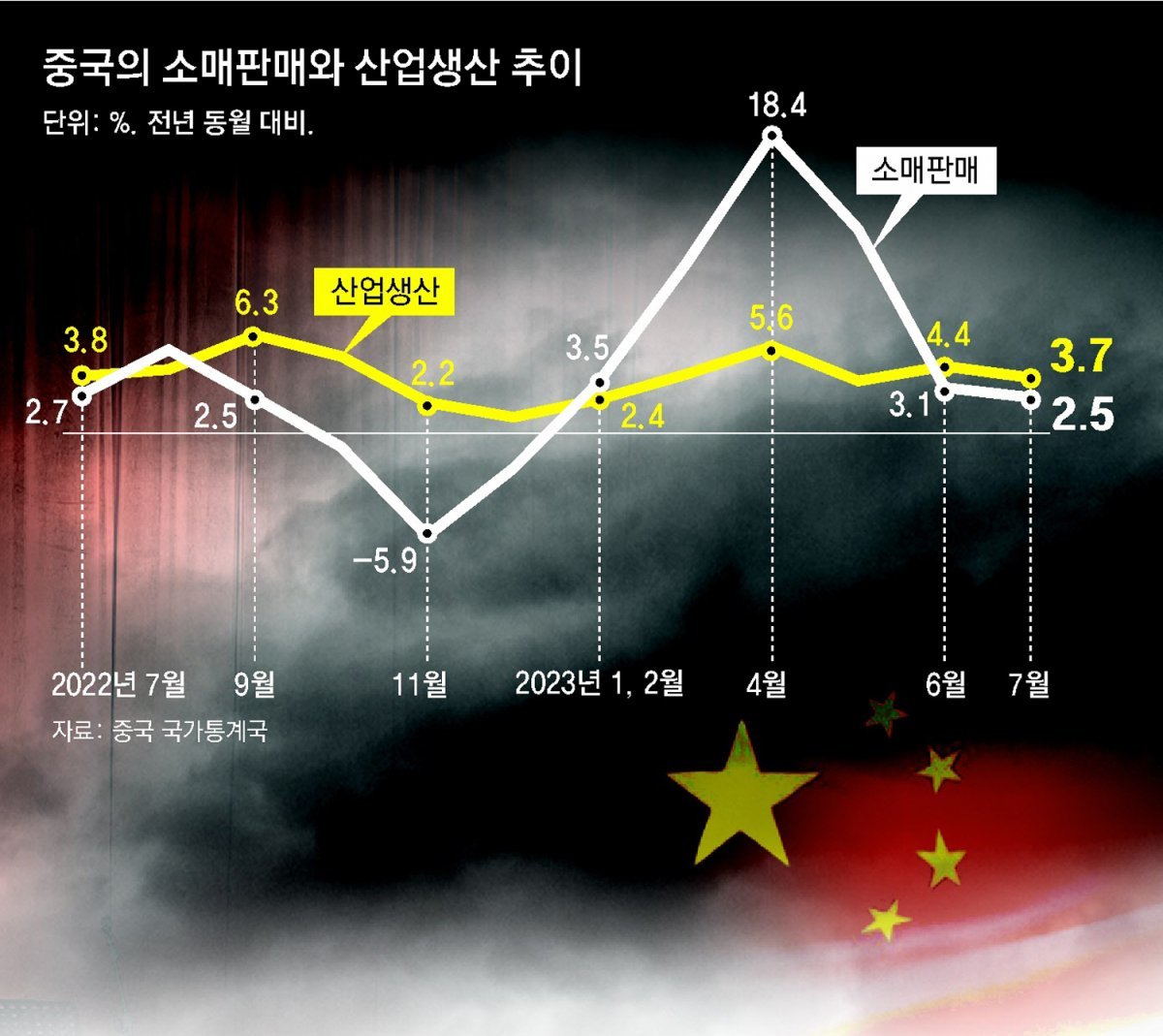

부동산, 물가, 고용, 수출 등 최근 발표된 중국의 경제지표가 모두 기대에 미치지 못한 가운데 ‘마지막 보루’로 여겨지던 소비 및 생산지표마저 악화했다. 공장, 광산 등의 생산량을 측정한 7월 산업생산 또한 3.7% 늘며 예상치(4.6%)를 밑돌았다. 산업생산이 둔화됐다는 것은 그만큼 기업의 생산 활동이 활발하지 않다는 뜻이다.

이날 발표된 7월 실업률 또한 한 달 전보다 0.1%포인트 높은 5.3%를 기록했다. 당국은 16∼24세 청년실업률을 공개하지 않았다. 6월 청년실업률은 이미 21.3%를 기록해 사상 최고치를 경신했다. 민심 이반을 우려해 더 나빠진 지표를 감췄다는 분석이 나온다.

위기 징후는 경제지표로 그치지 않는다. 중국 경제의 25%를 차지하는 부동산 시장의 둔화는 이미 장기화된 데다 최근에는 이를 버티지 못한 대형 개발업체들이 비구이위안을 시작으로 연쇄 디폴트 위기에 빠졌다. 비구이위안이 중국에서 벌인 건설 프로젝트는 3000여 건이다. 2021년 중국 부동산 위기의 시발점이 된 헝다(약 700건)의 4배를 넘는다. 이에 중화권 매체는 비구이위안의 위기가 중국 경제에 치명적인 타격을 줄 수 있다고 전했다.

● 디플레이션 진입, “침체 장기화” 우려

중국이 사실상 디플레이션(경기 침체 속 물가 하락)에 빠졌다는 진단에 이어 침체가 장기화할 것이란 경고도 속속 나온다. 최근 국제통화기금(IMF)은 내년 중국 경제성장률을 올해(5.2%)보다 낮은 4.5%로 제시했다. 일각에서는 2, 3%대 성장을 예상한다.

미 월가는 2008년 글로벌 금융위기를 촉발했던 ‘리먼브러더스 파산’ 같은 상황이 중국에 벌어질까 우려한다. 당시에도 미 부동산 업체 뉴센추리파이낸셜의 파산 후 부동산 부실이 금융 부문으로 전이돼 리먼, 베어스턴스 등 대형 금융사가 줄줄이 파산했다.

미 JP모건은 중룽(中融)국제신탁 같은 부동산신탁(리츠) 금융사가 만기 상환을 제때 못 하면 중국 경제 전반의 유동성 위기가 악화할 것으로 내다봤다. 이것이 중국 성장률을 0.3∼0.4%포인트 끌어내릴 수 있다고 예상했다.

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

-

- 추천해요

- 개

![[사설]‘우클릭’ 李, 상법 개정-노란봉투법 강행 말고 배임죄 손봐야](https://dimg.donga.com/a/464/260/95/1/wps/NEWS/FEED/Donga_Home_News/130415497.1.thumb.jpg)

![형제애로 마련한 400억…감사 전한 튀르키예[동행]](https://dimg.donga.com/a/464/260/95/1/wps/NEWS/FEED/Donga_Home_News/130402416.1.thumb.jpg)

댓글 0