엔저 심화에… 日, ‘마이너스 금리’ 탈피 시동

- 동아일보

-

입력 2023년 11월 1일 03시 00분

공유하기

글자크기 설정

금리 변동폭 年0.5%→1.0% 확대

올해들어 사실상 세 번째 금리인상

물가 상승에 점진적 긴축 움직임

금리 슈퍼위크… 美, 동결 가능성

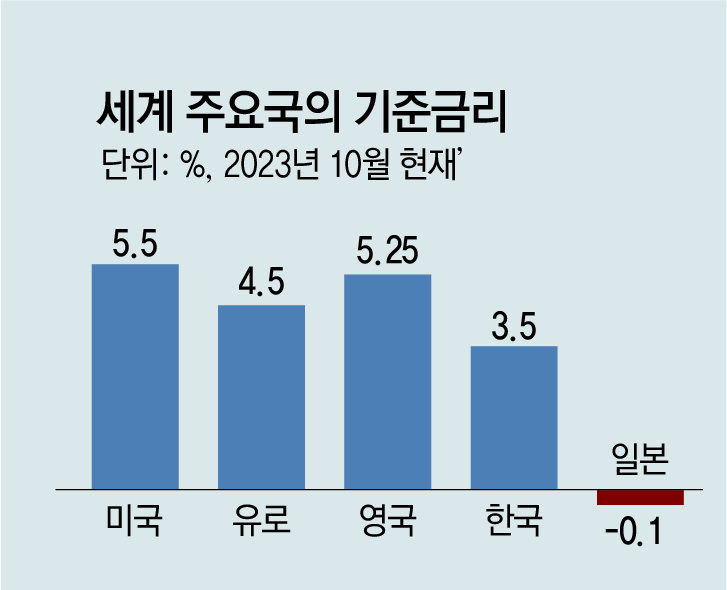

일본 중앙은행인 일본은행이 올 7월 이후 3개월 만에 또 금융완화 정책을 수정했다. 미국과의 금리 격차가 갈수록 벌어지면서 엔 약세 현상이 심화하고 물가 상승 부담 또한 커진 데 따른 행보로 풀이된다. 오랫동안 경기 부양을 위해 ‘마이너스 금리’를 고수했던 일본이 정책 전환에 나섰다는 분석이 나온다.

지난해 이후 공격적인 금리 인상 정책을 펴온 미국 중앙은행 연방준비제도(Fed·연준)는 31일, 이달 1일 양일간 열리는 연방공개시장위원회(FOMC)에서 기준금리를 동결할 것으로 보인다. 이스라엘과 팔레스타인 무장단체 하마스의 전쟁에 따른 중동 정세 불안과 국제유가 상승, 미 국채 금리 상승 기조 등으로 전 세계 금융시장의 불안정성이 당분간 커질 것으로 관측된다.

● 금리 상승 억제 부작용 우려

일본은행의 금융완화 정책 수정은 최근 1년 새 3번째다. 지난해 12월에는 장기금리 상한을 기존 0.25%에서 0.50%로 확대하며 ‘사실상의 금리 인상’을 단행했다. 올 7월에는 10년물 국채 무제한 매입 금리 수준을 0.50%에서 1.0%로 올렸다. 세 차례의 행보 모두 시장 금리를 올리는 효과를 지닌다.

일본은 ‘잃어버린 30년’에서 탈출하기 위한 경기 부양 수단으로 단기 금리를 ―0.1%로 묶어두는 ‘마이너스 금리’를 채택하고 있다. 하지만 강력한 긴축 정책을 펴는 미국, 유럽 등과 금리 격차가 계속 벌어지면서 엔저 현상이 심화했다. 해외투자 자본 또한 고금리에 따른 고수익이 예상되는 타국 시장으로 빠져나가면서 일본의 금융시장 기능이 약화됐다는 지적도 받아왔다.

● “당분간 높은 변동성 지속”

이번 주에는 일본은행과 연준은 물론이고 영국 중앙은행(2일) 또한 통화 정책을 결정하는 등 주요국 중앙은행의 ‘슈퍼위크’가 이어진다. 월가 전문가들은 연준이 11월 FOMC뿐만 아니라 12월 FOMC에서도 기준금리를 동결할 가능성이 높다고 보고 있다. 월스트리트저널(WSJ)은 “최근 미 장기 국채 금리 급등세로 가계와 기업의 차입 비용이 늘고 있다”며 이것이 금리 인상과 사실상 동일한 효과를 내는 만큼 연준이 굳이 금리 인상에 나서지 않을 것으로 내다봤다. 중동 정세 불안에 따른 국제 유가 상승 압력은 국제 금융시장의 주요 변수다. 국내에 미칠 영향도 상당할 것으로 보인다. 한국은행은 최근 “달러화 강세 영향으로 원-달러 환율이 상승하고 높은 환율 변동성이 지속될 수 있다”고 진단했다.

© dongA.com All rights reserved. 무단 전재, 재배포 및 AI학습 이용 금지

트렌드뉴스

-

1

연금 개시 가능해지면 年 1만 원은 꼭 인출하세요[은퇴 레시피]

-

2

다카이치가 10년 넘게 앓은 ‘이 병’…韓 인구의 1% 겪어

-

3

최태원 “SK하이닉스 이익 1000억달러 전망? 1000억달러 손실 될수도”

-

4

“개인회생 신청했습니다” 집주인 통보받은 세입자가 할 일

-

5

트럼프, 분노의 질주…“글로벌 관세 10%→15%로 인상”

-

6

취권하는 중국 로봇, ‘쇼’인 줄 알았더니 ‘데이터 스펀지’였다?[딥다이브]

-

7

尹선고 후 최시원 “불의필망”…SM, 악플러에 법적 대응

-

8

李 “다주택자 압박하면 전월세 불안? 기적의 논리”

-

9

‘면직’ 산림청장, 술 취해 무법질주…보행자 칠뻔, 車 2대 ‘쾅’

-

10

“BTS 공연 늘려달라”한 멕시코 대통령, 李에 받은 답장 공개

-

1

국힘 전현직 당협위원장 20여명, ‘절윤 거부’ 장동혁에 사퇴 촉구

-

2

목줄 없이 산책하던 반려견 달려들어 50대 사망…견주 실형

-

3

김인호 산림청장 분당서 음주운전 사고…李, 직권면직

-

4

국토장관 “60억 아파트 50억으로…주택시장, 이성 되찾아”

-

5

전원주 “벌써 자식들이 재산 노려…인감도장 달래”

-

6

‘면직’ 산림청장, 술 취해 무법질주…보행자 칠뻔, 車 2대 ‘쾅’

-

7

與 “尹 교도소 담장 못나오게” 내란범 사면금지법 처리 속도전

-

8

국힘 새 당명 ‘미래연대’-‘미래를 여는 공화당’ 압축

-

9

[사설]범보수마저 경악하게 한 張… ‘尹 절연’ 아닌 ‘당 절단’ 노리나

-

10

張, 절윤 대신 ‘尹 어게인’ 유튜버와 한배… TK-PK의원도 “충격”

트렌드뉴스

-

1

연금 개시 가능해지면 年 1만 원은 꼭 인출하세요[은퇴 레시피]

-

2

다카이치가 10년 넘게 앓은 ‘이 병’…韓 인구의 1% 겪어

-

3

최태원 “SK하이닉스 이익 1000억달러 전망? 1000억달러 손실 될수도”

-

4

“개인회생 신청했습니다” 집주인 통보받은 세입자가 할 일

-

5

트럼프, 분노의 질주…“글로벌 관세 10%→15%로 인상”

-

6

취권하는 중국 로봇, ‘쇼’인 줄 알았더니 ‘데이터 스펀지’였다?[딥다이브]

-

7

尹선고 후 최시원 “불의필망”…SM, 악플러에 법적 대응

-

8

李 “다주택자 압박하면 전월세 불안? 기적의 논리”

-

9

‘면직’ 산림청장, 술 취해 무법질주…보행자 칠뻔, 車 2대 ‘쾅’

-

10

“BTS 공연 늘려달라”한 멕시코 대통령, 李에 받은 답장 공개

-

1

국힘 전현직 당협위원장 20여명, ‘절윤 거부’ 장동혁에 사퇴 촉구

-

2

목줄 없이 산책하던 반려견 달려들어 50대 사망…견주 실형

-

3

김인호 산림청장 분당서 음주운전 사고…李, 직권면직

-

4

국토장관 “60억 아파트 50억으로…주택시장, 이성 되찾아”

-

5

전원주 “벌써 자식들이 재산 노려…인감도장 달래”

-

6

‘면직’ 산림청장, 술 취해 무법질주…보행자 칠뻔, 車 2대 ‘쾅’

-

7

與 “尹 교도소 담장 못나오게” 내란범 사면금지법 처리 속도전

-

8

국힘 새 당명 ‘미래연대’-‘미래를 여는 공화당’ 압축

-

9

[사설]범보수마저 경악하게 한 張… ‘尹 절연’ 아닌 ‘당 절단’ 노리나

-

10

張, 절윤 대신 ‘尹 어게인’ 유튜버와 한배… TK-PK의원도 “충격”

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

댓글 0