임금-물가 상승에 ‘엔저’ 이유 없어

‘잃어버린 30년’ 탈출 상징 주목

美연준, 금리인하 타이밍 찾기 골몰

고물가에 ‘6월→7월’ 가능성 부상

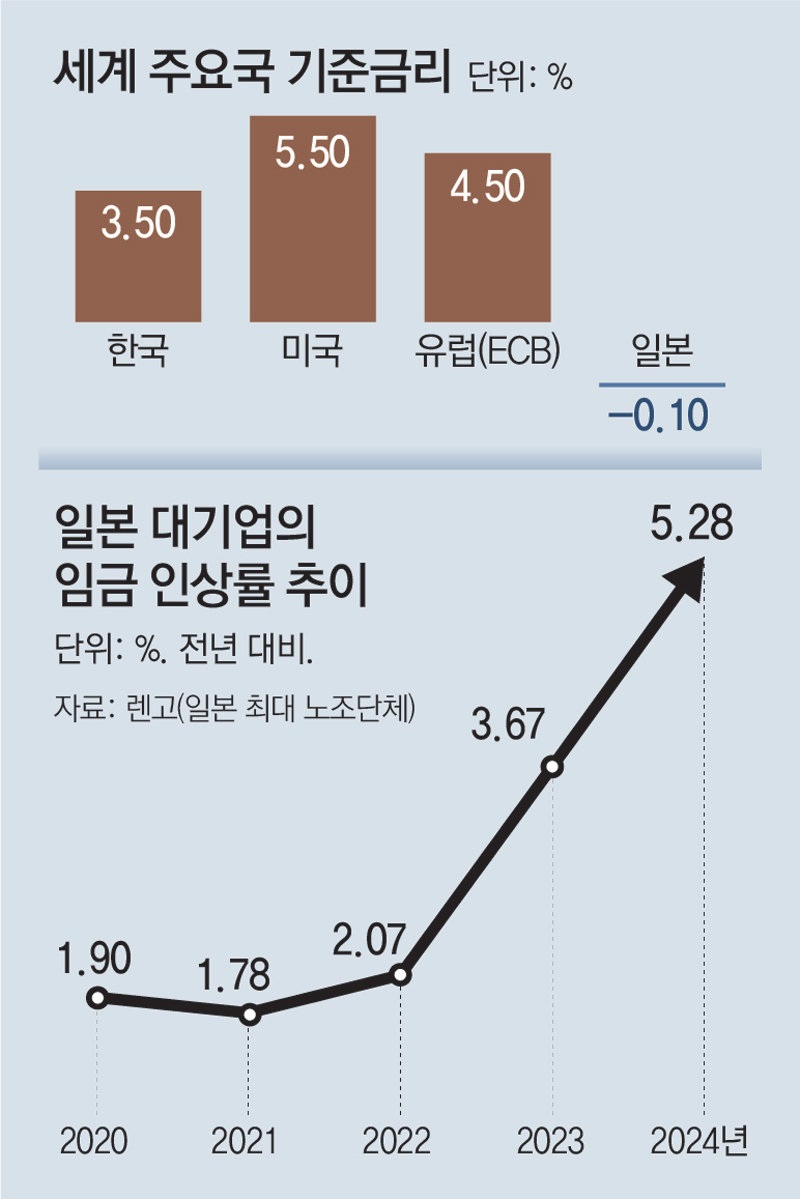

일본 중앙은행인 일본은행이 18일부터 이틀간 열리는 금융정책결정회의(한국 금융통화위원회 격)에서 17년 만에 정책금리 인상에 나설 것이라고 교도통신 등이 보도했다. 대기업 임금이 33년 만에 가장 크게 오르고 물가 상승세도 지속되면서 디플레이션(경기 침체 속 물가 하락) 탈출용 정책 수단을 고집할 이유가 없다고 판단했기 때문이다. 엔저 현상이 다소 주춤해져 엔화 환율이 오를 가능성이 있다.

미국 연방준비제도(Fed·연준)는 기준금리 인하 시기를 7월 이후로 늦출 것이라는 견해가 힘을 얻고 있다. 한국 역시 당분간 인플레이션에 대응하는 정책에 나설 것이라는 전망이 나온다.

● “일본은행 17년 만에 금리 인상”

세계 주요국 중앙은행이 통화 정책을 결정하는 ‘금리 슈퍼위크’가 이번 주 펼쳐지는 가운데 세계 투자자들이 주목하는 국가는 단연 일본이다.

일본 금리가 오르면 엔저 현상이 꺾이며 엔화 가치 상승이 나타날 수 있다. 미일 간 금리 격차가 축소돼 엔화를 팔고 달러를 사려는 수요가 줄어들기 때문이다. 이러면 엔-달러 환율이 떨어지고 원-엔 환율은 오를 가능성이 있다.

일본이 17년 만에 금리 인상에 나서게 된 배경에는 대폭적인 임금 인상이 있다. 일본 최대 노조단체 렌고에 따르면 올 대기업 평균 임금 인상률은 5.28%로 33년 만에 최고 수준이었다. 2%대인 소비자물가 상승률보다 높은 실질임금 상승 상황이라 금리를 올릴 환경이 조성됐다고 판단한 것이다. 우에다 가즈오(植田和男) 일본은행 총재는 지난주 국회에서 “임금-물가 선순환이 얼마나 잘 돌아가는지를 점검 중”이라고 밝혔다.

일본 금리 인상은 ‘잃어버린 30년’으로 불리는 장기 경기 침체에서 탈출하는 상징으로 평가되고 있다. 일본 정부는 금리 인상에 맞춰 정부 공식 보고서로 23년 만의 디플레이션 탈출 선언을 하는 방안을 검토하고 있다. 다만 저출산 고령화 지속, 낮은 노동생산성 등으로 성장세 회복까지는 아직 갈 길이 멀다는 평가가 많다.

미 연준은 피벗(정책 전환)을 앞두고 적절한 타이밍 찾기에 골몰하고 있다. 19, 20일 열리는 3월 연방공개시장위원회(FOMC)에서는 점도표가 공개될 예정이라 더욱 시장이 주목하고 있다. 점도표는 19명의 연준 위원이 생각하는 향후 적정 금리 수준을 각각 점으로 찍어 나타낸 표를 말한다. 올해 말까지 연준이 어느 정도 인하를 예상하고 있는지에 따라 세계 금융 시장에 후폭풍이 불 가능성이 있다.

연준 위원들은 지난해 12월 공개한 점도표에서 올해 말 기준금리 중간값을 4.5∼4.7%로, 현 금리 5.25∼5.5%보다 0.75%포인트 낮게 잡았다. 약 0.25%포인트씩 세 차례 금리를 내리겠다는 의미다. 이번 점도표 중간값은 이보다 낮아질지 아니면 높아질지가 관전 포인트다.

시장은 그간 6월 금리 인하에 베팅해 왔지만 예상보다 높은 물가가 발목을 잡고 있다. 지난주 발표된 2월 소비자물가지수(CPI) 상승률이 3.2%, 생산자물가지수(PPI) 상승률이 1.6%로 각각 전망치를 상회했기 때문이다. 반면 소비는 둔화하는 것으로 나타나 뱅크오브아메리카는 최근 메모에서 거시경제 상황이 “골디락스(이상적인 상황)에서 스태그플레이션으로 전환되고 있다”고 우려했다.

시장은 7월 금리 인하 가능성에도 대비하는 모양새다. 시카고상품거래소에 따르면 연준 정책금리 선물 투자자들은 6월 동결 가능성을 일주일 전 약 26%에서 17일 오전(현지 시간) 기준 약 41%로 높였다. 제롬 파월 연준 의장이 물가 우려에 대해 어떤 발언을 할지에도 시장의 이목이 쏠리는 이유다.

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

댓글 0