공유하기

미국 장단기 금리차 역전에도 불황은 오지 않았다

- 주간동아

-

입력 2024년 9월 7일 09시 48분

글자크기 설정

[홍춘욱의 경제와 투자] 불황 공식 깨는 美 경제 상황… 신규 실업수당 신청자 수 주목해야

![연일 주가가 상승하며 ‘장단기 금리차 역전= 불황’ 공식을 깬 미국. [GettyImages]](https://dimg.donga.com/wps/NEWS/IMAGE/2024/09/07/126897389.2.jpg)

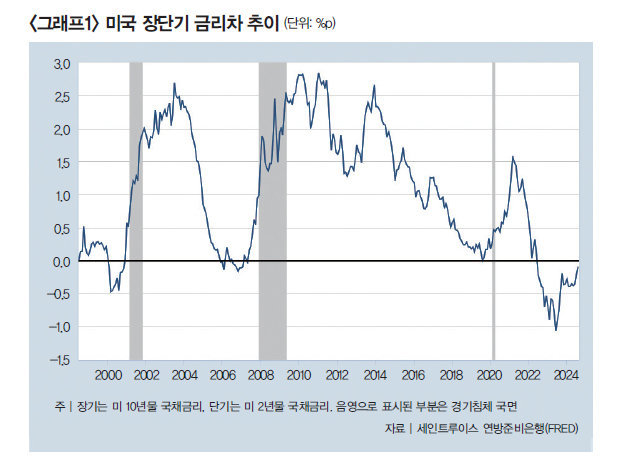

최근 일각에서는 미국 장단기 금리차를 비롯한 핵심 경기선행지표 악화를 예로 들면서 앞으로 세계경제가 강력한 불황(경기침체)을 맞이할 것이라고 주장한다. 그러나 ‘그래프1’에 나타난 것처럼 장단기 금리차가 마이너스를 기록(10년물 국채금리보다 2년물 국채금리가 더 높은 상황)한 지 2년이 넘었음에도 미국 등 선진국 경제는 안정적 성과를 기록하고 있다.

미국 부동산담보대출 역사상 최저 수준

심지어 국제통화기금(IMF)은 7월 16일 정기 경제전망 보고서를 통해 2025년 세계경제 성장률을 기존 3.2%에서 3.3%로 상향 조정했다. 장단기 금리차 역전 현상이 장기화하고 있음에도 안정적인 성장이 이어지는 원인이 무엇인지 살펴보자.

그동안 장단기 금리가 역전될 때마다 경기가 나빠지는 가장 큰 원인은 대출 감소였다. 통화는 본원통화와 파생통화로 구분된다. 본원통화는 중앙은행의 직접적인 화폐 공급과 연관을 맺고 있다. 반면 파생통화는 은행 대출로 풀린 돈을 뜻한다. 예를 들어 A 은행이 B 기업에 대출을 해주고 이것이 C의 고용 증가로 연결되면서 만들어진 돈이 파생통화다. 따라서 파생통화 흐름을 나타내는 은행 대출은 경기 변동에 가장 중요한 영향을 미치는 요소다.

은행 입장에서 볼 때 금리를 인상하고 대출 심사를 엄격히 진행했음에도 연체율이 내려간 것은 최고 영업 환경이라고 할 수 있다. 이자수익을 큰 위험 없이 확대할 수 있기 때문이다. 장단기 금리 역전 현상이 벌어졌는데도 은행 대출 회수가 나타나지 않는다면 당장 심각한 불황을 걱정할 필요는 없다고 봐야 한다.

핵심 지표로 떠오른 신규 실업수당 신청자 수

이처럼 장단기 금리차의 예측 능력이 떨어지면서 믿을 만한 경기선행지표를 찾기 위한 노력은 계속될 수밖에 없다. 이럴 때 필자는 두 가지 원칙에서 접근한다. 첫 번째 원칙은 하나의 지표만 보지 말라는 것이다. 다양한 경제지표를 취사선택함으로써 한두 개 지표가 예측력을 잃더라도 잘못된 판단을 내리지 않을 수 있기 때문이다. 두 번째 원칙은 소비자에게 주목하라는 것이다. 가계가 갑자기 소비를 줄이고 저축에 몰두하는 것이 불황인 만큼 소매판매나 개인소비지출(PCE) 동향에 관심을 가질 필요가 있다.

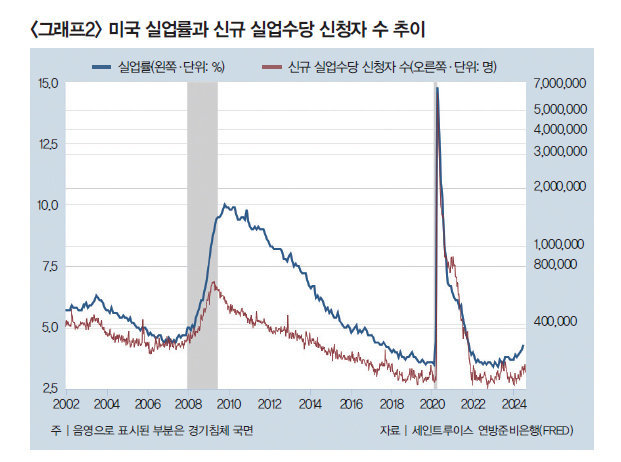

‘그래프2’는 미국 신규 실업수당 신청자 수와 실업률의 관계를 보여준다. 현재 신규 실업수당 신청자 수가 역사상 최저 레벨에서 횡보 중임을 알 수 있다. 물론 앞으로 대규모 해고가 벌어질 위험을 배제할 수는 없다. 따라서 신규 실업수당 신청자 수 변화를 관찰하는 한편, 은행 대출 및 연체율 동향에 대한 관심도 놓지 말아야 할 것이다.

*유튜브와 포털에서 각각 ‘매거진동아’와 ‘투벤저스’를 검색해 팔로잉하시면 기사 외에도 동영상 등 다채로운 투자 정보를 만나보실 수 있습니다.

[이 기사는 주간동아 1455호에 실렸습니다]

© dongA.com All rights reserved. 무단 전재, 재배포 및 AI학습 이용 금지

트렌드뉴스

-

1

대북송금 검사 “檢지휘부 믿다 나는 죽고 사건은 취소될 판”

-

2

젤렌스키 “軍에 주소 넘긴다” 친러 헝가리 총리 위협

-

3

“20억 줄테니 팔라”…中도 탐낸 ‘서해의 독도’ 격렬비열도

-

4

삼성전자 16조 자사주 상반기 소각…SK㈜도 5.1조

-

5

‘이란의 영변’에 농축우라늄 60% 저장…美, 델타포스 투입하나

-

6

‘찐명’ 한준호, 김어준 직격 “지라시도 안되는 음모론으로 李정부 공격”

-

7

장동혁, ‘후보 미등록’ 김태흠 찾아가 “공천 신청해달라”

-

8

“모텔살인 김소영, 가정학대로 사회단절…이상 동기 범행”

-

9

‘음주운전’ 이재룡 “잘못된 행동 죄송…사고 인지 못해”

-

10

장동혁 “의원들 의견 잘 들었다”…‘절윤’ 입장 이틀째 침묵

-

1

장동혁 “의원들 의견 잘 들었다”…‘절윤’ 입장 이틀째 침묵

-

2

李 “주한미군 무기 반출, 반대의견 내지만 관철 어려워”

-

3

한동훈 “尹 복귀 반대 결의?…어차피 감옥 있는데 그게 절연인가”

-

4

성토 쏟아져도 침묵한 장동혁, 절윤 결의문엔 대변인 짧은 입장만

-

5

성토 쏟아져도 침묵한 張, 절윤 결의문엔 대변인 짧은 입장만

-

6

‘찐명’ 한준호, 김어준 직격 “지라시도 안되는 음모론으로 李정부 공격”

-

7

대북송금 검사 “檢지휘부 믿다 나는 죽고 사건은 취소될 판”

-

8

李 “개혁하자고 초가삼간 태우면 안돼” 檢개혁 정부 주도 못박아

-

9

전한길 “내 덕에 대표 된 장동혁, 윤어게인이냐 절윤이냐 밝혀라”

-

10

1인당 국민총소득 12년째 제자리…日·대만에 추월당했다

트렌드뉴스

-

1

대북송금 검사 “檢지휘부 믿다 나는 죽고 사건은 취소될 판”

-

2

젤렌스키 “軍에 주소 넘긴다” 친러 헝가리 총리 위협

-

3

“20억 줄테니 팔라”…中도 탐낸 ‘서해의 독도’ 격렬비열도

-

4

삼성전자 16조 자사주 상반기 소각…SK㈜도 5.1조

-

5

‘이란의 영변’에 농축우라늄 60% 저장…美, 델타포스 투입하나

-

6

‘찐명’ 한준호, 김어준 직격 “지라시도 안되는 음모론으로 李정부 공격”

-

7

장동혁, ‘후보 미등록’ 김태흠 찾아가 “공천 신청해달라”

-

8

“모텔살인 김소영, 가정학대로 사회단절…이상 동기 범행”

-

9

‘음주운전’ 이재룡 “잘못된 행동 죄송…사고 인지 못해”

-

10

장동혁 “의원들 의견 잘 들었다”…‘절윤’ 입장 이틀째 침묵

-

1

장동혁 “의원들 의견 잘 들었다”…‘절윤’ 입장 이틀째 침묵

-

2

李 “주한미군 무기 반출, 반대의견 내지만 관철 어려워”

-

3

한동훈 “尹 복귀 반대 결의?…어차피 감옥 있는데 그게 절연인가”

-

4

성토 쏟아져도 침묵한 장동혁, 절윤 결의문엔 대변인 짧은 입장만

-

5

성토 쏟아져도 침묵한 張, 절윤 결의문엔 대변인 짧은 입장만

-

6

‘찐명’ 한준호, 김어준 직격 “지라시도 안되는 음모론으로 李정부 공격”

-

7

대북송금 검사 “檢지휘부 믿다 나는 죽고 사건은 취소될 판”

-

8

李 “개혁하자고 초가삼간 태우면 안돼” 檢개혁 정부 주도 못박아

-

9

전한길 “내 덕에 대표 된 장동혁, 윤어게인이냐 절윤이냐 밝혀라”

-

10

1인당 국민총소득 12년째 제자리…日·대만에 추월당했다

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

댓글 0