공유하기

[경제 포커스]SK㈜ 사례로 본 적대적 M&A 실체

-

입력 2003년 4월 17일 18시 23분

글자크기 설정

《모나코에 기반을 둔 크레스트 시큐러티스가 SK㈜의 지분을 대량 매집하면서 적대적 인수합병(M&A)에 대한 관심이 높아졌다.

SK㈜가 크레스트의 표적이 된 것은 자산가치나 잠재능력에 비해

주가가 너무 낮았기 때문. SK글로벌의 분식회계와 편법지분거래가 드러나 주가가 급락하는 틈을 타 주식을 매집한 것이다.

적대적 M&A의 대상은 기업의 잠재가치에 비해 주가가 현저하게 낮은 공개 기업들. 좋은 물건이 헐값에 나왔기 때문이다.

제값보다 비싼 물건을 탐을 내는 사람은 없다. 경영진이 잘못된 경영으로 지탄을 받고 있거나 대주주 지분이 적으면 금상첨화다. ‘작업’이 훨씬 쉬워지기 때문이다.》

|

▽‘지배구조펀드’의 등장=크레스트의 SK투자는 한국 기업이 국제적 지배구조펀드(CGF·Corporate Governance Fund)의 공략대상이 됐음을 의미한다. 지배구조펀드란 개별회사로는 수익구조가 탄탄하고 자산이 많은데도 지배구조가 낙후돼 주가가 낮은 기업만 골라 공략하는 펀드. 크레스트의 모회사인 소버린 자산운용도 지배구조개선과 주주가치 확립을 위해 SK㈜에 투자한다고 밝혀 스스로 CGF임을 내비쳤다. 아직 우리에게는 낯설지만 미국 유럽에서는 지배구조펀드가 활발하게 활동 중이다.

김우찬 한국개발연구원(KDI) 교수는 △낙후된 지배구조와 그로 인한 주가 저평가 △취약한 총수 지분 △소액주주의 권리의식 확대 등의 조건이 결합되면서 한국이 CGF의 매우 좋은 투자대상으로 떠올랐다고 말했다. 이른바 ‘한국식 그룹 리스크’ 때문에 저평가돼 간단한 외과수술로 금방 제 가치를 되찾는다는 것. 통상 기업에 대한 수술은 경영진 교체를 포함한 경영쇄신, 지배구조개선, 구조조정, 자산 분할매각 등이 있는데 CGF는 경영진 교체와 지배구조개선이 특기인 셈.

▽적대적 M&A, 선인가, 악인가=한국에서는 적대적 M&A에 대해 ‘피땀 흘려 일군 남의 회사를 집어삼키는 기업사냥꾼’이라는 정서가 강하다. 그러나 ‘기업도 사고 팔 수 있는 하나의 상품’이라는 인식이 널리 퍼진 서구에서는 상대적으로 거부감이 적다.

적대적 M&A 전문가들은 경영실적이나 지배구조 등의 이유로 주가가 낮아진 기업들을 인수, 개선하거나 분할해 되팖으로써 이익을 얻는다. 이 과정에서 무능한 경영진은 도태되고 시장은 기능을 극대화한다.

따라서 이론적으로는 적대적 M&A 가능성이 열려 있어야 자본이 효율적으로 배분된다. 동원증권의 이용우(李龍雨) 상무는 “M&A가 활발해야 자본시장이 활성화되고 경제 전체의 효율성이 높아진다”면서 “한국은 국민정서가 부정적이고 판례가 적어 적대적 M&A가 쉽지 않다”고 말했다.

▽M&A의 꽃?=대우증권 M&A컨설팅부 박병찬 차장은 “적대적 M&A야말로 M&A의 꽃”이라고 말했다. 적대적 M&A는 각종 첨단 금융기법이 동원되고 치열한 ‘진검승부’가 펼쳐지는 대결장이라는 것. 메릴린치, 골드만삭스, 모건스탠리 등 세계적으로 유명한 회사들도 자문이나 공개매수 대리, 펀드투자 등을 통해 적대적 M&A사업에 관여한다.

그러나 적대적 M&A는 소송과 부정적 여론을 동반하기 때문에 해외에서도 사례가 많지 않다. 소유와 경영이 분리된 미국에서는 해당 기업들이 ‘경영권 방어 비용’과 ‘항복할 때 얻는 보상’을 비교해 주주에게 이익이 되는 방식을 선택함으로써 우호적 M&A로 끝나는 일이 많다. 미국 3대 공중파 방송인 NBC를 소유했던 RCA가 1985년 제너럴 일렉트릭(GE)의 인수 시도에 휘말렸다가 한 달 만에 방어를 포기하고 GE의 자회사가 된 것이 예.

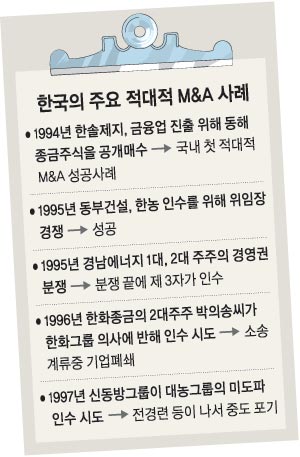

▽한국의 적대적 M&A=한국에서 적대적 M&A 시장이 열린 것은 외환위기 이후 대주주의 경영권을 보호해온 증권거래법 200조(일반인이 특정 상장기업의 주식을 10% 이상 소유할 수 없도록 한 규정)가 폐지되고 외국인에 의한 M&A가 전면 허용된 이후. 지금은 많은 대형 법률회사가 M&A로 돈을 벌고 한국M&A, 프런티어CRC 등 독립 중개업체(부티크)들도 많이 생겼다. 그러나 대개 부실기업의 매각을 도와주고 기업 분할과 합병에 대한 자문에 응하는 등 우호적 M&A사업이 대부분이다.

한국에서 적대적 M&A가 활성화되지 않은 이유 가운데 하나는 경영권에 대한 집착 때문. 온갖 수단을 동원해 경영권을 방어함으로써 M&A는 막지만 결국 기업은 만신창이가 되곤 한다.

규제문제에 대해서는 ‘시장원리’를 외치는 전국경제인연합회도 시장원리에 따라 이뤄지는 M&A에 대해서는 껄끄럽게 생각한다. 1990년대 한화종합금융이나 미도파가 적대적 인수합병에 휘말렸을 때는 대기업 총수들이 벌떼 같이 들고 일어나 ‘백기사’역을 자청했다. 이 밖에도 삼성그룹이 1993년 기아차의 지분을 대량 매집하다가 중단하고 대우가 프랑스의 톰슨사를 인수하려다 여론에 굴복하는 등 성공사례는 아직 드물다.

특히 해외 펀드들은 한국법에 어두워 적대적 M&A를 시도하기 힘들었다는 것이 전문가들의 얘기. 그러나 이번 크레스트의 사례는 한국에서도 상황이 달라지고 있음을 보여준다.

신연수기자 ysshin@donga.com

경제 포커스 >

-

박재혁의 데이터로 보는 세상

구독

-

이은화의 미술시간

구독

-

헬스캡슐

구독

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

![[경제 포커스]원격진료시대가 열린다](https://image.donga.com/donga_v1/images/img_default.png)

댓글 0