새로운 분야가 자리 잡을 무렵이면 여러 이익 집단이 난립해 잘못된 정보를 진실인 것처럼 왜곡하는 일이 많이 생깁니다. ESG 분야도 그렇습니다. 아직 EGS의 영역과 관련 단어의 뜻이 명확히 정해지지 않아 생긴 폐해입니다.

필자는 지난 4년간 국내외 금융, ESG 관련 기관 여러 곳과 일했습니다. 이를 토대로 [홍기훈의 ESG금융] 칼럼을 마련해 독자와 소통하려 합니다. 금융 관점에서 경영자가 알아야 할 ESG 이론을 사례 중심으로 소개하겠습니다.

기업의 매출과 이윤을 분석할 때 ESG 요인을 평가한 사례 'AGF Investments Inc.' Part .5

지난 컬럼에서 AGF 자산운용이 주요 ESG 요인을 A사의 매출에 어떻게 적용하였는지 살펴봤습니다. 이번 컬럼에서는 AGF 자산운용이 이 ESG 요인을 A사의 ‘영업 비용’에 어떻게 적용하였는지 알아보겠습니다.

이 사례는 CFA연구소(CFA Institute)와 책임투자원칙주도기구(Principles for Responsible Investment, PRI)가 발행한 보고서 ‘Guidance and Case Studies for ESG Integration Equities and Fixed Income’을 참고했습니다. 조윤형 홍익대학교 학생이 칼럼 참고 자료를 정리했습니다.

영업 마진은 회사가 상품을 팔아 기록한 매출에서 그 상품을 만들기 위해 들인 비용을 뺀 금액을 말합니다. 영업 마진이 높다는 것은, 그 기업이 자신의 주력 사업으로 벌어들인 이익이 많다는 뜻입니다. 즉, 영업 마진은 기업 경쟁력의 척도로 씁니다.

영업 마진을 매출액으로 나눈 수치를 영업 마진율이라고 합니다. 영업 마진율은 기업 영리활동의 효율을 알려주는 지표입니다.

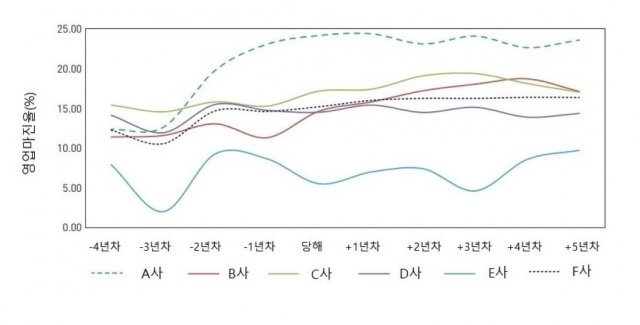

아래 그림은 지난 4년 동안의 영업 마진율과 앞으로 5년 동안의 A사의 추정 영업 마진율, 그리고 같은 기간에 석유 화학 부문의 경쟁 기업들의 기존 및 추정 영업 마진율을 그래프로 표현한 것입니다.

AGF 자산운용은 A사가 앞으로 5년 동안, 꾸준히 25%에 육박하는 영업 마진율을 기록할 것으로 전망했습니다. 뿐만 아니라, 경쟁 기업과의 영업 마진률 격차를 더욱 벌릴 것으로 예측했습니다. A사의 ‘영업 비용’이 줄어들 것으로 파악한 덕분입니다.

지금까지는 산화 에틸렌을 석유 화학 공정으로 만들었습니다. 경쟁사도 마찬가지입니다. 문제는, 석유 화학 공정은 환경에 유해한 물질을 다룹니다. 이에 작업 공정에 환경 관련 비용이 듭니다.

바이오 기반 산화 에틸렌은 환경에 비교적 무해한 작업 공정으로 만듭니다. 따라서 환경 관련 비용이 들지 않을 뿐더러, 기존의 비용을 절감하는 효과도 냅니다. 자연스레 영업 비용 절감으로 이어집니다. 이것이 AGF 자산운용이 A사의 바이오 기반 사화 에틸렌 공장을 ESG 요인으로 추산하고, 이 요인을 영업 마진율과 영업 비용에 반영한 결과입니다.

지금까지 A사의 매출과 각종 비용에 반영할 ESG 요인을 어떻게 결정했는지, 또 어떻게 반영해 분석했는지 살펴봤습니다. 다음에는 AGF 자산운용이 지금까지의 결과를 토대로 ESG 요인을 A사의 ‘기업 가치’에 어떻게 반영했는지 분석하겠습니다.

글 / 홍기훈 홍익대학교 경영대 교수

홍기훈 교수(PhD, CFA, FRM)는 홍익대 경영대 재무전공 교수로 재직 중입니다. 학계에 오기 전 대학자산운용펀드, 투자은행, 중앙은행 등에 근무하며 금융 실무경력을 쌓았습니다. 영국 케임브리지대 경제학 박사를 마치고 자본시장연구원과 시드니공과대(University of Technology, Sydney) 경영대에서 근무했습니다. 주 연구분야는 자산운용, 위험관리, ESG금융, 대체투자입니다. 금융위원회 테크자문단, 글로벌 ESG, 한국탄소금융협회 ESG금융팀장을 포함해 현업 및 정책적으로 다양한 자문 활동을 하고 있습니다.

정리 / 동아닷컴 IT 전문 차주경 기자 racingcar@donga.com

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

댓글 0