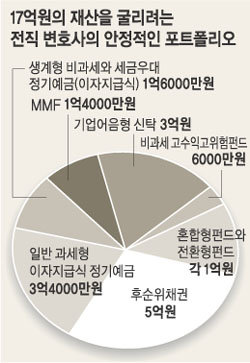

A:아파트를 팔아 서울 근교에 40평형 이내의 빌라(시가 3억원 정도)를 사고 남은 7억원과 금융자산 10억원을 합해 17억원으로 포트폴리오를 재구성하세요. 모교에서의 특강 등 수입이 있겠지만 고정수입원은 없으므로 안정적, 보수적으로 투자하세요.

(1) 60%는 확정금리형 상품을 활용하세요.

정기예금과 후순위채권에 이자지급식으로 가입하세요. 정기예금은 1년제 이자지급식 기준으로 연 4.9∼5.0% 수준이며, 후순위채권은 기간이 5년 이상으로 길지만 연 6.5∼7.5%로 금리가 높은 편입니다.

정기예금은 비과세와 세금우대 상품을 활용하세요. 만 65세 이상이면 2000만원까지 비과세혜택을 주는 생계형 상품에 부인과 각각 2000만원씩 4000만원을 가입하고, 부부 명의로 각각 6000만원씩 1억2000만원을 세금 우대로 가입하세요(여자 만 55세, 남자 만 60세 이상이면 세금우대는 1인당 4000만원이 아닌 6000만원으로 늘어납니다). 이를 포함해 정기예금에 5억원을 넣고, 후순위채권에 또다른 5억원을 투자하면 매월 약 500만원의 이자소득이 생깁니다. 금리가 오를 것으로 기대한다면 회전식 정기예금(만기는 1년이지만 금리적용은 3개월, 6개월 단위로 하는 것)을 활용하세요.

(2) 여윳돈의 40% 정도인 7억원은 간접투자상품에 가입하세요.

본격적인 주식형 상품보다는 혼합형이나 전환형 펀드상품에 가입하십시오.

주식형 펀드는 전체 투자자산의 60% 이상을 주식에 투자해야 하지만 혼합형이나 전환형은 주식투자비율을 30∼50%로 낮추고 나머지는 채권으로 투자합니다.

혼합형은 배당투자 유망주에 주로 투자하는 것에 가입하세요. 주가가 오르면 시세차익 뿐 아니라 배당금 수익도 얻을 수 있거든요.

전환형 펀드상품은 일정수익을(대개 10%) 달성하면 채권에만 투자하여 기존 수익을 보호하는 상품입니다.

혼합형 펀드와 전환형 펀드에 각각 1억원씩, 그밖에 비과세혜택이 있는 비과세고수익고위험펀드에 부부합산 6000만원(1인당 3000만원), 기업어음(CP)에 투자하는 기업어음형신탁(3개월 약 4.8% 내외)에 3억원을 투자하세요. 나머지 1억4000만원은 목돈이 필요할 경우를 대비해 머니마켓펀드(MMF)에 예치하세요.

| 간접투자상품 및 기타 | |||

상품명

| 금액

| 특징

| 금리

|

정기예금 (이자지급식)

| 4000

| 생계형비과세

| 연4.9 ∼5.0%

|

12000

| 세금우대

| ||

34000

| 일반과세

| ||

후순위채권

| 50000

| 5년이상 장기

| 연6.5 ∼7.5%

|

총 합계

| 100000

|

| 평균수익률 약 연5.7 ∼6.3%

|

| 확정금리형 상품 (단위:만원) | ||

상품명

| 금액

| 특징

|

혼합형펀드

| 10000

| 주식30∼50% 채권70∼50%

|

전환형펀드

| 10000

| 주식30∼50% 채권70∼50%

|

비과세고수익고위험펀드

| 6000

| 투기등급채권에 30%이상 투자

|

기업어음형 신탁

| 30000

| 우량기업어음(CP)에투자하는 상품

|

MMF

| 14000

| 우량국공채,회사채, 기업어음 등에 투자

|

총 합계

| 70000

|

|

김혜영 한미은행 압구정지점 PB팀장

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

![[전진우 칼럼]어떤 시대를 열 것인가](https://image.donga.com/donga_v1/images/img_default.png)