[다함께 꿈꾸는 혁신성장/한국형 혁신기업 키우자]

벤처육성 발목잡는 정부

‘22건 대 2건.’

삼성전자가 2015년 이후 인수한 기업 중 해외 기업과 국내 기업 비율이다. 삼성전자가 최근 3년간 사들인 기업 중에는 세계적 오디오기업인 하만처럼 굵직한 기업도 많았지만 애드기어(캐나다 디지털 광고), 조이언트(미국 클라우드 서비스) 등 생소한 스타트업도 많다. 이 중 루프페이, 비브랩스, 넥서스, 스마트싱즈 등은 삼성전자의 서비스 브랜드로 진화했다.

반면 국내 업체 중에는 의료기기업체 ‘메디슨’과 대화형 인공지능(AI) 스타트업 ‘플런티’를 인수한 게 전부다. 이마저 메디슨은 당시 법정관리 중이었다. 그래서인지 지난해 11월 삼성전자의 플런티 인수 결정이 벤처업계에 미친 파장은 엄청났다. 플런티는 직원이 10명도 채 안 되는 작은 회사였지만 삼성전자가 국내 스타트업을 처음 샀다는 소식이 알려지자 새로운 기회가 생겼다는 생각에 벤처업계 전체가 술렁였다. 벤처기업협회 관계자는 “인수액이 고작 수십억 원 규모인데도 대기업이 벤처·스타트업 업계에 미치는 영향이 크다는 걸 실감했다”고 전했다.

공정거래위원회에 따르면 자산 5조 원 이상 대기업 집단이 비계열사와 결합한 사례는 2015년 93건, 2016년 76건에서 지난해 67건으로 점점 줄고 있다. 2016년 국내 M&A 시장 규모는 468억 달러(약 50조1228억 원)다. 이는 미국의 31분의 1, 유럽연합(EU)의 17분의 1, 중국의 9분의 1 수준이다. 중국 대표 IT기업인 텐센트와 알리바바가 2010년대 들어 진행한 주요 M&A 중 외부에 알려진 것만 40여 건. 그중 최소 20건 이상이 중국 기업인 점과 대조적이다.

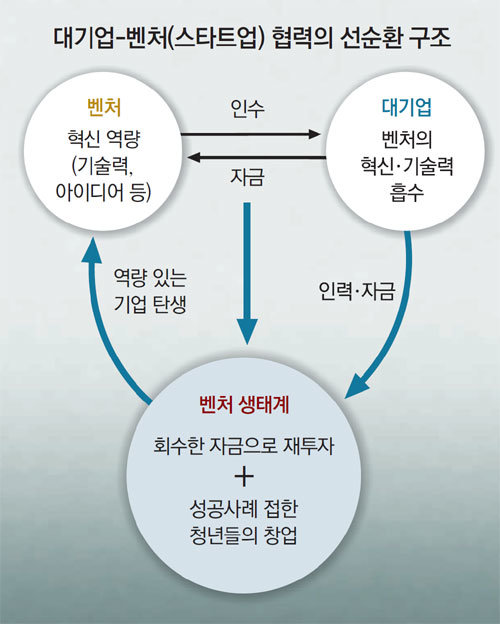

정부와 대기업 모두 대기업 역량을 통해 스타트업을 육성해야 한다는 것은 알고 있지만 각종 규제가 발목을 잡고 있다.

대기업은 스타트업 투자를 주저하게 만드는 가장 큰 원인으로 대기업 집단 편입 후 강화되는 규제를 꼽는다. 롯데그룹 스타트업 투자사인 롯데액셀러레이터의 이진성 대표는 “스타트업이 대기업 계열사로 편입되는 순간 성장을 위한 기업 간 거래(B2B)는 ‘일감 몰아주기’, 자금 지원은 ‘부당 지원’이 돼 힘들어진다”며 “공시의무도 생기는데 스타트업 역량으로 공시까지 챙기긴 힘들다”고 말했다. 기존 대기업에 맞춰진 규제가 스타트업에 적용되면서 오히려 성장을 막을 우려가 크다는 것이다.

결국 대기업은 스타트업을 본격 인수하기보다는 스타트업의 경영권은 유지하면서 지분 투자(지분 30% 이하)를 하는 데 그치는 경우가 많다. 하지만 이마저도 쉽지 않다. 해외에서는 구글이나 인텔처럼 기업벤처캐피털(CVC·Corporate Venture Capitalist)을 설립해 펀드를 운용하거나 다른 펀드에 지분 참여하는 게 일반적이다. 하지만 한국은 금산분리 규제에 따라 지주회사는 금융회사에 해당하는 CVC를 보유하지 못한다. 지주회사 전환을 유도하는 정부 정책에 따를수록 CVC를 통한 대기업의 벤처 투자는 어려워지게 된다.

지주회사의 경우 지분 규제도 문제다. 지주회사는 비상장 자회사는 40% 이상, 손자회사는 증손회사의 지분 100%를 보유해야 하는데 비용과 경제성을 우선하는 M&A에서 이런 문제까지 고려하긴 쉽지 않다. 특히 최근 SK하이닉스처럼 돈을 잘 벌어 투자 여력이 생겼는데도 지주사 체제 내 위치가 손자회사라는 이유로 투자에 부담을 느끼는 경우가 적지 않다. 유정주 한국경제연구원 기업혁신팀장은 “대기업 M&A 관련 규제는 외국에 설립된 법인에는 적용되지 않는다. 이 때문에 기업들이 국내 벤처 M&A에는 소극적이면서 외국 벤처 M&A에 적극 나서는 역(逆)차별 현상이 생기고 있다”고 지적했다.

김성규 기자 sunggyu@donga.com

다함께 꿈꾸는 혁신성장 >

구독

이런 구독물도 추천합니다!

-

기고

구독

-

동아경제가 만난 사람

구독

-

따만사

구독

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

-

- 추천해요

- 개

댓글 0