불혹(不惑)을 넘긴 초등학교 동창들. 그들이 흔들리는 게 보였다.

“재테크는 역시 땅이지” “아니야, 달러를 사야 돼” “무슨 소리, 금이 제일이야”….

중구난방으로 떠들어대다 정신이 번쩍 든 건 ‘똘똘이 스머프’라는 별명을 가진 동창이 만기도래한 적금 2000만 원으로 선물옵션 투자를 시작했다는 폭탄발언을 불쑥 꺼냈을 때였다. 테 굵은 안경에 백과사전을 끼고 다녀 만화 속 캐릭터로 불렸던 동창의 논리는 그럴듯했다. “세계적인 초저금리 시대에 은행에 묻어두는 투자로는 노후 대비는 절대 안 된다, 외국인과 기관이 선물옵션 하는 것 보면 매력이 있기 때문 아니겠느냐? 잘만 하면 수십, 수백 배 차익을 낼 수 있다. 보기에 어렵지 해보면 쉽다.”

‘강남 스타일’이 대히트를 친 2012년. 가수 싸이와 음반 제작사는 ‘1년 뒤 나올 새 음반도 빅 히트를 칠 수 있을까?’ 하는 똑같은 고민을 했을 것이다. 고민 끝에 싸이와 음반제작사는 1년 뒤 나오는 음반 100만 장을 100억 원에 발매하는 계약을 했다고 해보자. 1년 뒤 싸이의 인기가 더 높아져서 음반 100만 장 발매가격이 150억 원이 되면 싸이는 수입 면에서 50억 원의 손해를 보게 된다. 하지만 음반제작사는 150억 원이 들었을 음반 발매비를 100억 원으로 줄였으니 50억 원의 이익을 본 셈이다. 반대로 1년 뒤 음반발매가격이 50억 원으로 떨어진다면 싸이는 100억 원을 그대로 벌어 50억 원만큼 이익(음반제작사는 50억 원 손해)을 본다.

거래 대상을 음반 대신 주식으로 바꾸면 이게 바로 주식시장에서 말하는 선물거래가 된다. A 씨가 현대차 주식 1000만 원어치를 가지고 있다고 하자. 주식 가격이 떨어지리라 예상한 그는 현대차 주식 선물을 만기일에 현재 가격으로 팔아(선물 매도) 가격하락의 위험을 줄이기로 했다. 3개월 뒤 주가가 20% 하락해 800만 원이 됐다 해도 A 씨는 이미 1000만 원에 팔았기 때문에 손해를 보지 않게 된다. 하지만 3개월 뒤 주가가 올랐다면 손해를 보게 된다.

주식 선물거래는 주가지수 선물과 개별주식 선물 2가지가 있다. 주가지수 선물거래는 코스피 200이 미래에 오를 것으로 보는 사람과 내릴 것으로 보는 사람이 매매하는 거래다. 이에 비해 개별주식 선물거래는 삼성전자나 현대차 같은 25가지의 개별 우량주 가격이 오르거나 내리는 쪽에 ‘베팅’하는 것이다.

외국인이나 기관투자가들은 이런 선물이나 옵션을 위험의 크기를 줄이는 수단으로 이용한다. 굴리는 자금이 많기 때문에 대규모 투자가 한쪽 방향으로 쏠리면 자칫 큰 손실을 볼 수 있어 투자금의 극히 일부를 떼어 보험에 들어두는 것이다. 반면 개인은 어디 그런가? 자기 돈을 은행이나 증권사 등에 고루 투자해둔 상태에서 남는 돈으로 선물에 투자하는 게 아니라 인생 역전을 노리며 전 재산을 몽땅 집어넣는 경우가 많다.

주식은 주가가 떨어져도 다음 날 오를 수 있다. 재기의 기회가 있는 셈이다. 하지만 선물이나 옵션은 만기일이 지나면 상품 자체가 사라져버린다. 그만큼 위험하다. 오죽하면 선물옵션에서 극단적인 방향으로 투자하는 개인을 두고 북방에서 부는 찬바람 앞에 발가벗고 서 있는 상태(네이키드 포지션·Naked position)라고 했을까.

은행 금리가 사실상 0%이니 정상적인 투자로는 노후 자금을 공무원연금만큼 안정적 수준으로 불릴 자신이 없는 많은 중년들의 심정은 이해가 간다. 하지만 중년들이 간과하고 있는 것은 선물이나 옵션 같은 파생상품 투자에서 개인이 큰돈을 번다는 것은 순전히 운이라는 점이다. 실제 2001년 9·11테러 때 주가가 폭락하면서 주가 하락에 베팅했던 개인들이 원금의 수백 배를 벌었는데 이들은 주식 전문가들이 아니었다.

선물옵션 거래는 시장에 대한 정보와 그 정보를 해석하는 능력이 중요하다. 개인의 정보력이 팀 단위로 움직이는 기관투자가를 능가할 수 없다. 싸이의 음반에서 보듯 선물옵션은 누가 이익을 보면 반대쪽이 꼭 손해를 보는 제로섬게임이다. ‘똘똘이 스머프’의 게임 상대방은 보통 외국인이거나 기관투자가다. 누구에게 승산이 있겠는가? 이 게임은 시작하지 않는 게 좋겠다.

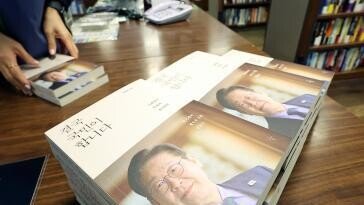

홍수용 기자의 죽을 때까지 월급받고 싶다 >

구독

이런 구독물도 추천합니다!

-

DBR

구독

-

이승재의 무비홀릭

구독

-

강용수의 철학이 필요할 때

구독 96

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

![[홍수용 기자의 죽을 때까지 월급받고 싶다]회사원 아내와 공무원 아내의 ‘이혼 연금’](https://dimg.donga.com/a/180/101/95/2/wps/NEWS/IMAGE/2014/06/23/64545508.2.jpg)

댓글 0