50대 직장인 A 씨는 최근 회사 후배의 ‘개인형 퇴직연금(IRP) 누적수익률이 20%’라는 얘길 듣고 자극을 받았다. 6년 전 시중은행에서 가입한 자신의 IRP 수익률은 4%대에 머물고 있기 때문. A 씨는 은행 앱에서 ‘수익률 상위 10%’인 가입자들의 평균 수익률을 확인하고 더 놀랐다. 평균 연 수익률이 17.8%로 A 씨의 4배 이상이었다. 그는 결국 IRP를 리모델링하기로 마음먹었다.

초라한 수익에 실망한 IRP 가입자들은 ‘운용 방식을 바꾸고 싶은데 어떻게 바꿔야 하나’라는 고민을 많이 한다. 이런 고민을 하는 가입자들의 대부분은 IRP에 예·적금을 많이 담고 있다. 수익률이 주식에 비해 초라할 수밖에 없다. 이미 IRP에 가입했다면 수익률을 점검해 자산 조정은 물론이고 ‘계좌 갈아타기’도 시도해볼 필요가 있다. 연말정산을 위해 신규 가입을 고려한다면 어디에, 어떻게 가입할지 잘 따져보고 가입해야 중도에 ‘리모델링 공사’가 크지 않다.

○ 운용사의 실력, 원리금 비보장형에서 드러난다

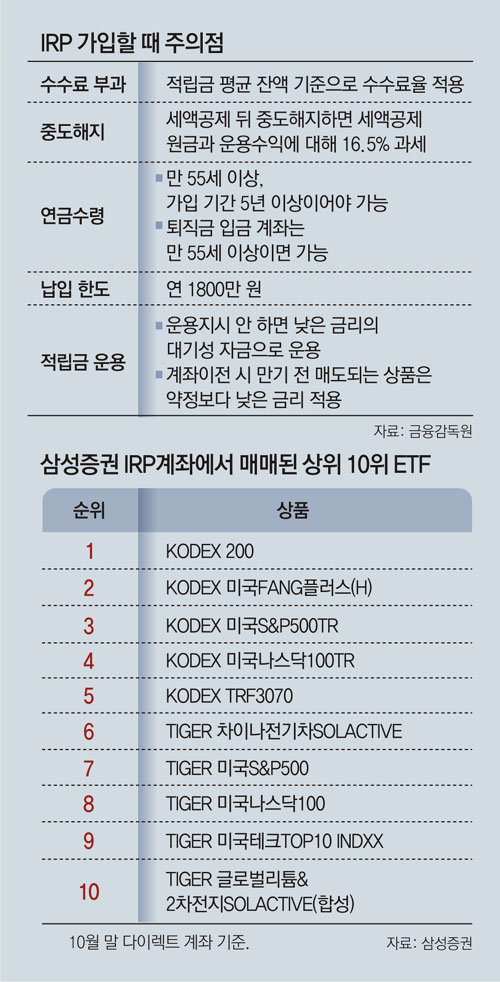

가입자가 중도에 해지하면 목돈을 떼일 수 있는 점은 단점이다. 중도에 IRP 계좌를 해지하면 기타소득세를 내야 한다. 떼이는 세금은 세액공제를 받은 금액과 운용 수익의 16.5%가량이다.

신규 가입자든 기존 가입자든 IRP 계좌를 어디에 둘지도 고민이다. 어떤 금융사가 IRP를 잘 굴리는지를 보려면 ‘원리금 비보장형 상품’의 운용 수익률에 주목하자. 예·적금 같은 원리금 보장형 상품 수익률은 운용회사에 따라 큰 차이가 나지 않는다. 실력이 판가름 나는 부분은 주식형 펀드같이 원리금이 보장되지 않는 상품이다. 수수료나 상품별 수익률은 각 회사 홈페이지나 통합연금포털에서 확인할 수 있다.

수익률을 높이려고 증권사에서 IRP를 가입하는 사람도 많다. 삼성증권에 따르면 올해 9월 말 국내 증권사 IRP 계좌 누적 적립금은 지난해 12월 말 대비 44.9% 증가했다. 반면 같은 기간 은행에선 20.7%, 보험에선 3.8% 늘어나는 데 그쳤다. 가입자들이 주식 시장 활황 덕에 IRP에 주식형 상품을 담을 수 있는 증권사를 많이 찾는 것으로 보인다.

○ ETF, TDF 등 다양하게 담아 운용

IRP 수익률이 낮아 고민하는 기존 가입자들은 포트폴리오를 직접 조정하면 된다. IRP 계좌에 가입할 때 가입자는 상품별 투자 비중을 정한다. 예금, 주식형 펀드, 채권형 펀드를 4 대 3 대 3으로 설정했다면 100만 원을 넣으면 각각 40만 원, 30만 원, 30만 원이 투자되는 식이다. 수익률을 높이려면 최소 3개월에 한 번씩 리밸런싱을 할 필요가 있다. 분기별 수익률 등 지표를 확인해보고 수익이 높은 자산을 늘리는 것이다.

그렇다면 투자 자산은 어떻게 배분할까. 투자자 성향에 따라 답은 제각각일 것이다. 하지만 투자의 기본은 분산 투자다. 큰 손실을 피하려면 안전형 자산, 공격형 자산을 고루 계좌에 담아야 한다. 기존에 예·적금 중심으로만 운용했다면 주식형 상품 비중을 늘릴 만하다. 물론 IRP 계좌에서 주식에 직접 투자하진 못한다. 그 대신 주식을 편입한 상장지수펀드(ETF) 등에 투자할 수 있다. ETF란 특정한 테마의 주식이나 상품을 묶어 만든 지수를 따르는 펀드다. 해당 주식이나 상품 가격이 오르면 수익률이 높아지는 방식이다. ETF와 IRP 계좌는 시너지 효과가 있다. 원래 국내에 상장된 해외주식을 매매할 땐 세금이 부과된다. 하지만 해외주식을 편입한 ETF를 IRP 계좌에서 운용하면 세금이 붙질 않는다.

ETF는 증권사의 IRP 계좌에서만 굴릴 수 있다. 은행에서 IRP 계좌를 개설했다면 ETF를 굴릴 순 없다. 그 대신 ETF에 투자하는 EMP 펀드로 ETF에 간접 투자할 순 있다.

○ 연금은 묻어두는 게 아니라 움직이는 것

IRP 수익률이 낮아 투자를 ‘리셋’하고 싶은 충동이 생기기도 한다. 하지만 기존 계좌를 없애고 새 계좌를 만들면 중도해지 세금을 토해내야 한다. 이럴 때는 계좌를 갈아타는 것도 방법이다. A회사에 IRP 계좌가 개설돼 있다면 B회사에 새로운 IRP 계좌를 만들고 B회사에 ‘계좌 이전’을 신청하면 된다. A회사에서 가입자에게 정말 이전을 원하는 게 맞는지 확인하는 연락이 올 뿐 가입자가 크게 신경 쓸 일은 없다.

물론 A회사의 계좌에 편입된 상품들은 현금화된 뒤 이전된다. 해당 상품들의 만기 전에 현금화되면 약간의 손실은 있을 수 있다. 은행에서 1년 만기 예금을 가입했다가 중도에 해지해 현금화하면 약정보다 수익률이 낮아질 수 있는 것이다. 하지만 중도환매 수수료나 부과되는 별도의 세금은 없다. 연금은 묻어두는 게 아니고 움직이는 것임을 잊지 말아야 한다.

※유튜브에서 ‘금퇴IF’의 ‘IRP, 연금저축과 이렇게 달라요∼ 알고 보면 어렵지 않은 IRP!!’를 참고하세요.

조은아 기자의 금퇴공부 >

구독

이런 구독물도 추천합니다!

-

양종구의 100세 시대 건강법

구독

-

새로 나왔어요

구독

-

허진석의 톡톡 스타트업

구독

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

![[조은아 기자의 금퇴공부]집값 고점일땐 주택연금 가입 고려를](https://dimg.donga.com/a/180/101/95/2/wps/NEWS/IMAGE/2022/01/03/111059577.1.jpg)

댓글 0