‘몇 년 뒤에 은퇴를 하게 될까.’

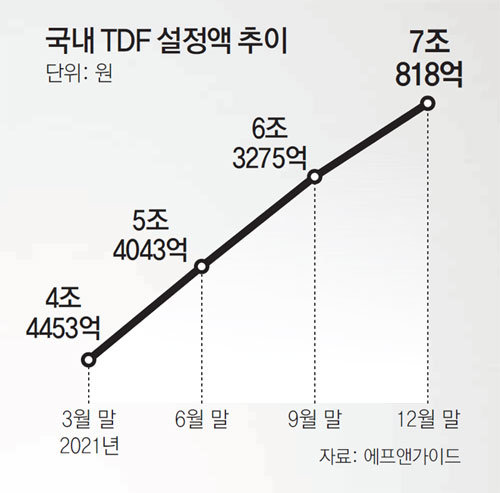

평소 생각해보지 못한 질문을 비로소 최근 스스로에게 던졌다. 은퇴 설계 상담을 받은 것도 아니고, 남편과 재테크 논의를 한 것도 아니다. 바쁜 일상 탓에 미뤄둔 질문을 진지하게 꺼낸 건 금융상품인 ‘타깃데이트펀드(TDF)’ 가입을 고민할 때였다. TDF는 가입자가 은퇴 예상 연도를 결정해야 적합한 상품을 고를 수 있기 때문이다.

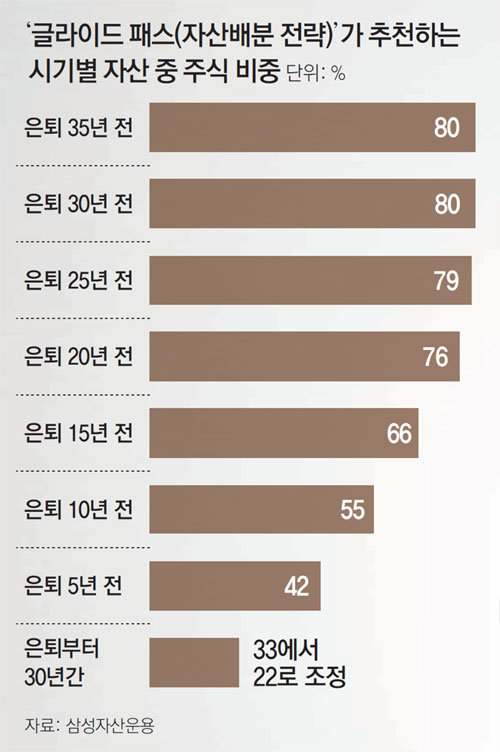

TDF는 가입자가 정한 은퇴 예상 시점에 맞게 자산운용사가 주식, 채권 등 자산 비중을 알아서 조절해준다. 은퇴가 먼 젊은층에겐 주식 비중을 높게 설정한다. 손실이 나더라도 손실을 메울 근로소득이 계속 들어오기 때문이다. 은퇴가 가까운 중장년층에겐 주식 비중을 낮춘다. 근로소득이 조만간 끊기니 투자 손실에 따른 충격을 완화하기 위해서다.

○ ‘출생연도’에 60을 더하자

‘2025’, ‘2030’, ‘2035’….

TDF 상품 이름엔 이런 숫자가 다양하게 붙어 있다. 어떤 상품을 골라야 할까. 자산운용사들이 추천하는 방법은 ‘가입자 출생연도에 60 더하기’다. 예를 들어 가입자가 1980년생이라면 2040이란 이름이 붙은 상품을 선택하면 된다. 1990년생이라면 2050이란 이름의 상품이 적합하다. 자산운용사는 2040년, 2050년을 대략적인 은퇴 시점으로 예상하고 자산을 점진적으로 조정하며 굴려준다. 출생연도에 60을 더한 숫자가 5의 배수로 끝나지 않으면 계산한 숫자와 가까운 숫자의 상품을 택하면 되겠다.

TDF를 고를 때 또 다른 고려 사항은 수익률이다. TDF가 장기적으로 운용하는 상품인 만큼 3년 이상 장기 수익률을 비교하는 게 좋다. TDF가 담고 있는 자산 중에 위험 자산 비중이 비슷한 상품들끼리 수익률을 비교해야 한다. 자산 포트폴리오가 다르면 운용사들의 운용역량을 제대로 가리기 힘들다. 수익률 변동성이 크지 않은지도 살펴봐야 한다. 수익률 변동성이 크면 장기적으로 안정적인 수익을 내기 힘들 수 있다.

○ 가입 뒤 납입금 조정할 수 있어

신종 코로나바이러스 감염증(코로나19) 확산 이후 예측 불가능한 시대가 되어서일까. 독자들의 재테크 질문 중엔 ‘중도 해지’나 ‘환매’를 하게 되면 손해가 큰지를 묻는 내용이 많다. TDF를 환매하면 손해가 날까. 환매에 따른 손실이나 이익에 붙는 세금은 가입자가 기본적으로 감수할 부분이다. 하지만 일반적으로 이 외에 큰 문제는 없다.

개인형 퇴직연금(IRP) 계좌나 확정기여(DC)형 계좌에서 투자할 땐 계좌가 유지만 되면 불이익은 없다. 계좌 안에서 TDF를 환매하는 것이기 때문이다. 하지만 IRP나 DC형 계좌를 해지하면 세금이 붙는다. TDF는 가입 때부터 은퇴시기를 예상해 그에 맞게 장기적으로 포트폴리오를 설계해 운용하는 상품이니 가급적 장기적으로 투자할 것을 권하고 싶다.

TDF 계좌를 만든 뒤 납입금은 변경할 수 있다. 매월 10만 원씩 납입하다가 20만 원씩으로 늘릴 수 있다. 물론 퇴직연금 계좌별 납입한도는 지켜야 한다. DC형이나 IRP는 연간 1800만 원까지만 넣을 수 있다.

○ TDF는 원금보장형 상품이 아니다

TDF는 수수료가 다른 인덱스 펀드 상품에 비해 높다는 단점도 있다. 해외 운용회사와 제휴해 해외 자산에 재투자하는 TDF는 수수료가 더 발생하는 편이다. 하지만 온라인으로 가입하면 수수료가 저렴한 상품도 있으니 잘 골라 가입해 보자.

TDF는 가입자의 생애주기에 따라 자산을 적절히 배분해주는 게 매력이다. 하지만 이 자산배분 전략이 한국인의 현실에 적합하지 않을 수 있다는 의견도 있다. 요즘은 TDF 상품이 한국형으로 설계되기도 하지만 국내 일부 운용사들은 TDF를 해외 TDF에 재투자한다. 미국 TDF는 아무래도 미국인의 생애주기와 자산구조, 경제 환경을 반영할 수밖에 없다. 운용사들이 나름대로 우리 현황에 맞게 조정해 운용하더라도 한계가 있을 수 있다.

디폴트옵션 시대를 맞아 TDF 가입자가 늘 것으로 예상되는 만큼 자산운용사들도 서비스의 질을 높이길 기대한다. TDF 가입 유치에만 공 들이지 말고 어려운 정보를 쉽고 자세하게 알려야 한다. 소중한 노후 자금을 굴리는 상품이니 가입자들이 수익률 같은 기본 정보는 물론이고 중도 환매나 만기 해지 절차, 옥석 가리는 방법 등도 미리 알 수 있어야 한다.

※ 유튜브에서 ‘금퇴IF’의 ‘TDF는 어떤 걸 골라야 해요? 어떻게 운용해야 잘 운용하는 건가요?’를 참고하세요.

조은아 기자의 금퇴공부 >

구독

이런 구독물도 추천합니다!

-

횡설수설

구독

-

인터뷰

구독

-

동아리

구독

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

![‘장기투자’하며 세금 아끼기[조은아 기자의 금퇴공부]](https://dimg.donga.com/a/180/101/95/2/wps/NEWS/IMAGE/2022/03/07/112194982.1.jpg)

![백년 전 만평, 사진으로는 담지 못한 진주 시위대의 목소리[청계천 옆 사진관]](https://dimg.donga.com/a/464/260/95/1/wps/NEWS/FEED/Donga_Home_News/130695191.1.thumb.jpg)

댓글 0