금융시장 변동성 큰 한국, 대책은

○ 무역 의존도 높은 한국, 시장 변동성 커

우선 한국 금융시장은 왜 이렇게 변동성이 큰 것일까. 한국 경제는 국내총생산(GDP) 규모로 볼 때 세계 10위이며 1인당 GDP도 3만5000달러를 넘어 명실상부한 선진국 대열에 들어섰다. 그럼에도 한국 금융시장은 외부 충격에 매우 민감하며 변동성이 크다. 한국 경제가 이와 같은 특성을 갖는 데에는 몇 가지 이유가 있다.

첫째, 한국 경제는 무역 의존도가 매우 높다. GDP 대비 무역액 비중이 시기에 따라 60%에서 110%를 오간다. 이웃 국가 일본은 20%에서 30% 정도여서 한국보다 무역 의존도가 매우 낮다. 한국이 무역 의존도가 커진 이유는 수출주도형 성장전략을 1960년대부터 펴 왔기 때문이다. 우리나라는 지하자원과 자본재가 부족해 수출품을 생산하기 위해서는 이를 수입해야만 했다. 따라서 수출을 늘릴수록 수출품 원료가 되는 자원, 자본재 수입도 늘 수밖에 없는 구조가 됐고, 결국 무역 의존도가 커진 것이다.

셋째, 자본시장이 여타 국가에 비해 크게 개방돼 있다. 국제자본이 들어오거나 나갈 때 규제가 거의 없는 편이다. 국내외 금융시장이 불안할 때 한국 주식시장을 현금인출기처럼 이용하는 경우도 생기는 것이다.

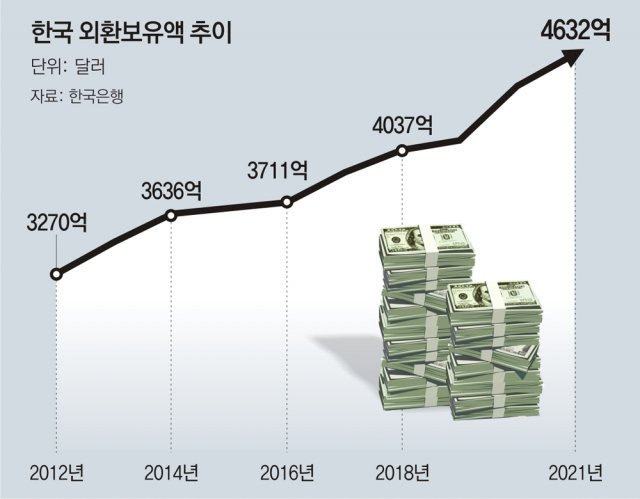

○ 외환보유액 늘었으나 위기 막기엔 역부족

한국 외환보유액은 현재 4615억 달러에 이르고 있다. 세계 8위다. 중국(3조2000억 달러)과 일본(1조4000억 달러)에 비해서는 작지만 그 나름으로 큰 규모를 유지하고 있다. 그런데 과연 이 수치가 외환위기를 방지하는 데 충분한가에 대해선 논란의 여지가 있다.

외환보유액을 무작정 늘리는 것도 비용 측면에서 쉽지 않은 일이다. 외환보유액의 많은 부분이 미국 국채인데, 미국 국채 금리는 매우 낮아서 다른 자산을 보유하고 있는 것에 비해 상대적으로 비용이 더 생기기 때문이다.

비용이 발생하지 않으면서 외환시장의 안전판 역할을 할 수 있는 것이 바로 통화스와프라고 할 수 있다. 그래서 한국은 통화스와프 확대를 위해 많은 노력을 기울였다.

○ 2008년 한미 통화스와프 체결로 시장 안정

한국은 미국과 2008년 300억 달러, 2020년 600억 달러의 통화스와프를 체결해 금융 위기와 신종 코로나바이러스 감염증(코로나19) 확산 위기를 넘겼으나 통화스와프 협약은 작년 말 종료됐다.

2008년 글로벌 금융 위기 당시 미국의 금융시스템에 문제가 생겨 위기가 발생했지만 정작 더 큰 충격을 받은 것은 한국의 외환시장이었다. 2008년 초 900원 중반대였던 원-달러 환율은 같은 해 10월 29일 1427원까지 상승했다. 그러다 한미 통화스와프 300억 달러 체결 소식이 전해지자 하루 만에 177원 급락해 1250원으로 내려와 시장을 안정시켰다.

그 후 얼마간 외환시장이 출렁거리기도 했지만 중기적으로는 안정을 되찾았다. 한미 통화스와프로 추가 공급된 300억 달러 외환 자체보다는, ‘한미 통화스와프 체결’이라는 상징성이 외환시장의 불안감을 줄이는 데 더 큰 역할을 한 것으로 보인다.

○ 장기적으로 상설 통화스와프 협정 맺어야

이번 바이든 대통령 방한에서 한시적 통화스와프가 아닌 상설 통화스와프 협정 체결을 논의해야 한다는 주장도 있었다. 한시적 통화스와프를 맺는 경우 협정 기간이 만료될 때마다 외환시장에 불안감이 커지기 때문에 상설 통화스와프로 전환시켜야 한다는 것이다. 하지만 미국이 상설 통화스와프를 맺고 있는 국가는 유럽연합(EU), 영국, 일본 등 일부에 불과하다. 따라서 한국이 미국에 예외적으로 상설 통화스와프를 맺게 해 달라고 요청하려면 정치적으로 큰 보상을 제공해야 할 것으로 보인다. 사실 한국 외환시장이 다른 신흥 국가에 비해서 지나치게 불안한 건 아니어서 한시적 통화스와프 체결도 쉽지는 않다. 현재 상황에서는 먼저 한시적 통화스와프를 복원하려 노력하고, 장기적인 측면에서 상설 통화스와프 협정을 체결할 수 있도록 도모할 필요가 있다.

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

![“전월세 시세보다 덜올린 집주인엔 보유세 감면 등 혜택을”[인사이드&인사이트]](https://dimg.donga.com/a/180/101/95/2/wps/NEWS/IMAGE/2022/05/31/113706592.1.jpg)

댓글 0