‘공매도’ 오해와 진실

지난 1년여간 투자자가 정신 못 차릴 정도로 주가가 빠른 속도로 떨어졌기에 그 원인을 공매도로 돌릴 여력도 없었다. 고물가, 고금리, 고환율 등이 증시 급락의 주된 원인인 것은 분명하다. 이를 촉발한 사태는 코로나19의 약화에 따른 전 세계 통화정책의 전환, 미국의 금리 인상, 글로벌 공급망 붕괴, 미중 분쟁, 러시아의 우크라이나 침공 전쟁 등이다. 최근 북한 도발에 따른 남북의 강 대 강 대결도 국내 증시의 지정학적 위험을 분명히 높이고 있다. 이와 같은 굵직굵직한 사안에 공매도 정도의 이슈가 끼어들 틈은 없다.》

없는 주식을 파는 게 특이하거나 이상한 거래라면, 역으로 돈이 없는데도 주식을 매입하는 행위 역시 마찬가지로 특이하고 이상한 것으로 봐야 한다. 전자는 주식을 빌려와서 그 주식을 팔아 가능하고, 후자는 돈을 빌려와서 그 돈으로 주식을 사서 가능하다. 전자가 공매도라면 후자는 공매수라 불러야 공정하다. 하지만 우리는 후자를 보통 ‘신용매수’라고 한다. 빌린 돈이 극단적으로 많은 신용매수가 ‘영끌’ 투자다. 이는 누구(금융기관, 타인 등)에게든 돈을 빌려와 그 돈으로 자산을 매입해 자산 가격 상승을 노리는 행위이다. 돈을 빌리고 빌려주는 것이 금융의 기본이기도 하지만 신용매수를 두고 왜 없는 돈으로 자산을 사느냐고 문제 제기를 하지 않는다.

이 때문에 공매도라는 용어는 ‘주식 차입 (후) 매도’로 바꾸는 게 좋다. 차입 후에는 주식 물량이 확보되므로 없는 주식이나 비어 있는 주식이 아닌 실재하는 주식을 파는 것이다. 거래 상대방이 바보가 아닌 이상 없는 주식이 팔아질 리 없다. 신용매수도 빌려 놓은 돈이 있어야만 무엇이라도 매입할 수 있다. 빌려온 주식은 남의 것인데 그렇게 차주가 팔아도 되느냐고 묻는다면, 빌려온 돈 역시 남의 것인데 차주가 그렇게 자산을 매입하는 데(즉, 돈을 파는 데) 써도 되냐고 반문하고 싶다.

둘째, 이론적으로는 모든 자산에 대해 자산 A를 빌려와(shorting) 그 자산으로 자산 B와 교환할 수 있다. 이 교환에서 자산 A는 매도되는 것이고 자산 B는 매입되는 것이다. 예를 들어 공매도는 주식을 빌려와서 그 주식을 팔아(매도) 돈을 사는(매입) 행위이고, 신용매수는 돈을 빌려와 그 돈을 팔아(매도) 주식을 사는(매입) 행위다. 주식이든 돈이든 빌려와 파는 행위가 금지된다면 돈 빌릴 길이 막힌다. 이는 금융 자체가 불가능하고 금융이 금지된 경제가 성장할 리 없다.

셋째, ‘공매도가 주가 하락을 유발한다고 한다’는 주장이 알게 모르게 고정관념처럼 돼 있다. 하지만 이 주장에 대해 명확한 실증적 근거는 제시된 바 없고 이를 뒷받침할 만한 이론도 없다.

현실 세계의 주가 하락 원인은 수천, 수만 가지다. 그중 공매도가 주도하는 주가 하락 사례의 비중이나 공매도의 기여도, 공매도가 주가 하락을 유발하는 미시구조적(micro-structural) 기제 등은 단 한 건도 제시된 바 없다. 공매도가 주가 하락을 유발한다는 것은 요즘 말로 ‘뇌피셜’에 가깝다. 공매도로 주가 하락을 일으킬 수 있다면 주가 하방에 따른 주가 조작 범죄가 있어야 할 텐데, 지금까지 주가 조작 범죄는 주가 상방 조작뿐이었다.

나아가 그러한 주장을 하는 사람들은 ①공매도는 빌려온 주식 실물을 판다는 면에서 일반 매도와 다를 바 없는데, 왜 유독 차입한 주식을 매도할 때만 주가 하락이 나타나는가 ②공매도가 주가 하락을 유발한다면 그 반대로 공매수, 즉 신용매수를 하면 주가가 상승하는가에 대한 질문에 답해야 한다. 아니면, 공매도로 인한 주가 하락으로 손실 또는 피해를 입었다는 비교적 명확한 증거를 계좌 정보를 통해 제시하면 좋겠다.

마지막으로, 공매도가 원인(cause)이고 주가 하락이 결과(outcome)라는 주장은 상관관계(correlation)가 아니라 인과관계(causal relationship)가 존재함을 의미한다. 인과관계라는 것은 매우 오묘하고 심오하다. 최근 코로나19 백신의 효과성 유무는 백신이 원인이고 코로나 방어가 결과인 인과관계에 관한 논쟁이다. 재판에서도 어떤 특정 원인으로 사망에 이르렀는가, 즉 인과성을 깊이 있게 따진다. 인과관계는 모든 과학이 추구하는 목표이기도 하다.

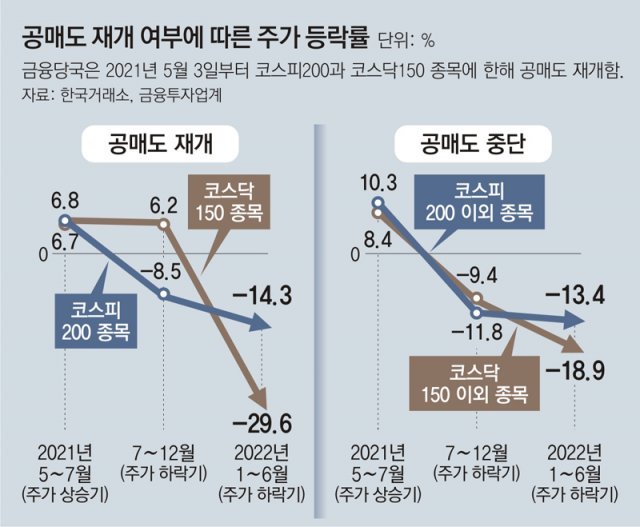

시장 참여자들이 공매도를 두려워할 필요는 없다. 공매도로 주가가 하락했다고 치더라도 그것은 주가가 올라야 한다는 게 아니라 정상 주가를 하회한다는 뜻이다. 기다리면 다시 정상 주가로 회복될 것이다. 하지만 공매도로 주가가 하락하는 일은 발생하지 않을 것이다. 나아가 금융당국이 공매도를 금지한다고 해도 주가 하락 방어가 되지 않는다. 주가가 빠른 속도로 떨어지는 시기에 시장의 공포심리를 완화하기 위해 공매도 금지 규제를 정부가 얼마든지 취할 수 있다. 이는 투자자 심리 안정의 목적이 크다. 지금처럼 이미 주가가 크게 떨어져 있는 상황에서 공매도를 금지한다고 추가 하락을 막을 수 있는 것도 아니다. 오히려 시장을 자연스럽게 열어 두는 게 낫다. 아울러 하락해야 할 주가라면 하락하는 게 맞다. 그걸 어떤 식으로든 막으면 또 다른 비용이 반드시 발생한다.

인사이드&인사이트 >

구독

이런 구독물도 추천합니다!

-

이은화의 미술시간

구독

-

횡설수설

구독

-

Tech&

구독

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

![마약, 일상까지 파고드는데… 경찰 2년 연속 인력 증원 ‘0’[인사이드&인사이트]](https://dimg.donga.com/a/180/101/95/2/wps/NEWS/IMAGE/2022/10/25/116133521.1.jpg)

댓글 0