[직장인과 자영업자] 지난해보다 세액공제 200만 원 더 받는다

절세와 노후 준비에 관심이 많은 직장인과 자영업자들은 연금계좌를 주목해야 한다. 연금저축과 개인형 퇴직연금(IRP)을 통틀어 연금계좌라고 하는데, 올해부터 연금계좌의 세액공제 한도가 크게 확대되기 때문이다. 구체적으로 세액공제 한도가 얼마나 늘어나는지 연금저축부터 살펴보자.

지난해까지 연금저축 가입자는 한 해 많아야 400만 원까지만 세액공제를 받으며 저축할 수 있었다. 게다가 고소득자의 세액공제 가능액은 이보다도 적었다. 종합소득이 1억 원(근로소득만 있는 경우 총급여 1억2000만 원)이 넘는 연금저축 가입자는 한 해 저축한 금액 중 최대 300만 원까지만 세액공제를 받을 수 있었기 때문이다. 하지만 올해부터는 소득 규모와 상관없이 연금저축 가입자는 한 해 최대 600만 원까지 세액공제를 받으며 저축할 수 있다.

따라서 한 해 저축 여력이 600만 원이 넘는 사람은 연금저축 이외에 IRP도 가입해 저축해야 한다. 직장인 A 씨의 올해 저축 여력이 900만 원이라고 해보자. A 씨가 900만 원을 전부 IRP에 저축하면 연말정산 때 900만 원을 전부 세액공제 받을 수 있다. 하지만 연금저축에 900만 원을 저축하면 600만 원까지만 세액공제를 받을 수 있고, 300만 원은 혜택을 받지 못한다. A 씨가 연금저축에 600만 원을 저축하고 나머지 300만 원은 IRP에 저축하면 900만 원을 모두 세액공제 받을 수 있다.

연금저축과 IRP 가입자 중에는 세액공제 한도에 맞춰 자동이체로 저축을 하는 사람이 많다. 그렇다면 올해 늘어난 세액공제 한도에 맞춰 연초에 자동이체 저축금액을 조정해 두는 것이 좋다. 연간 900만 원 세액공제 한도를 채우려면 한 달에 75만 원을 저축해야 한다. 이때 연금저축에는 한 달에 50만 원 이하로 납입하고 나머지 금액은 IRP에 적립하면 연간 900만 원에 달하는 세액공제 한도를 채울 수 있다.

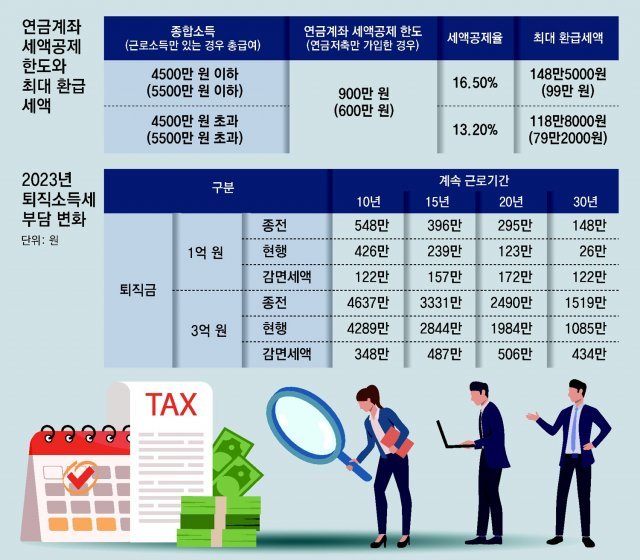

직장인이 연금계좌에 한 해 900만 원을 저축하면 연말정산 때 세금은 얼마나 돌려받을 수 있을까. 환급 세액은 세액공제 대상금액에 세액공제율을 곱해 산정한다. 세액공제율은 소득에 따라 다르게 적용된다. 종합소득이 4500만 원(근로소득만 있는 경우 총급여 5500만 원) 이하인 사람은 16.5%, 이보다 소득이 많은 고소득자는 13.2%의 세액공제율을 적용 받는다. 한 해 900만 원을 저축하면 148만5000원(고소득자 118만8000원)의 세금을 환급 받을 수 있는 셈이다.

퇴직자에게도 희소식이 있다. 올해부터 퇴직급여를 수령할 때 납부해야 하는 퇴직소득세 부담이 크게 줄어든다. 근로자가 퇴직할 때 받는 퇴직급여에는 퇴직소득세가 부과된다. 퇴직급여는 노후생활비 재원이기 때문에 퇴직소득세를 산출할 때는 세 부담을 덜어주기 위해 각종 공제혜택을 많이 주고 있는데 그중 하나가 근속연수공제다.

근속연수공제는 한 직장에서 오래 일하고 퇴직하는 근로자의 세 부담을 덜어주기 위한 제도다. 종전까지 5년 이하 근로자는 근속연수 1년에 30만 원을 공제해줬는데 올해부터는 100만 원을 공제받는다. 근속연수가 6∼10년이면 1년에 50만 원에서 200만 원으로, 11∼20년이면 1년에 80만 원에서 250만 원, 20년 초과면 1년에 120만 원에서 300만 원으로 근속연수공제 금액이 확대된다.

퇴직자의 세 부담은 얼마나 줄어들까. 한 회사에서 10년간 일한 B 씨가 퇴직급여로 1억 원을 받는다고 가정해 보자. B 씨가 지난해 퇴직했다면 퇴직소득세로 548만 원을 납부해야 한다. 하지만 동일한 조건에서 올해 퇴직하면 퇴직소득세로 426만 원만 납부하면 된다. 세금이 122만 원(22.2%) 줄어드는 셈이다. 이번에는 한 회사에서 30년 일하고 3억 원의 퇴직금을 받는 C 씨의 사례를 보자. C 씨가 지난해 퇴직했다면 1519만 원의 퇴직소득세를 납부해야 하지만 올해 퇴직하면 1085만 원만 납부하면 된다. 세 부담이 434만 원(28.6%)이나 줄어든 셈이다.

[연금생활자] 연금소득이 많아도 종합과세 피할 수 있다

올해부터 연금생활자의 종합소득세 부담도 완화된다. 연금저축과 IRP 가입자는 저축금액을 세액공제 받고, 수익이 발생하더라도 당장 과세하지 않는다. 그 대신 연금을 수령할 때 연금소득세를 납부해야 한다. 먼저 금융회사에서 가입자에게 연금을 지급할 때 연금소득세(세율 3.3∼5.5%)를 원천징수 한다. 이렇게 수령한 연금이 한 해 1200만 원을 넘지 않으면 이것으로 과세를 종결할 수 있다. 다만 가입자가 희망하면 연금소득을 다른 소득과 합산해서 과세할 수 있다.

하지만 올해부터는 연금 수급자에게 선택권이 생긴다. 한 해 연금소득이 1200만 원이 넘는 경우 가입자는 종합과세 이외에 분리과세를 선택할 수도 있다. 분리과세를 선택하면 16.5%의 단일 세율로 과세된다. 종합과세와 분리과세 중 세 부담이 적은 쪽을 선택하면 된다.

김동엽의 금퇴 이야기 >

구독

이런 구독물도 추천합니다!

-

이헌재의 인생홈런

구독

-

Tech&

구독

-

고양이 눈

구독

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

![주택연금 받을까, 주택 다운사이징 할까[김동엽의 금퇴 이야기]](https://dimg.donga.com/a/180/101/95/2/wps/NEWS/IMAGE/2023/02/06/117749698.1.jpg)

![[사설]기로에 선 ‘계엄국난’과 탄핵정국… 韓-與-野 정치력 발휘할 때](https://dimg.donga.com/a/464/260/95/1/wps/NEWS/FEED/Donga_Home_News/130710462.1.thumb.jpg)

댓글 0