“은퇴하면 생활비는 어떻게 마련하죠?”

은퇴를 앞둔 직장인에게 이렇게 물으면 대답은 크게 셋으로 귀결된다. 국민연금과 퇴직금, 그리고 살고 있는 집이다. 이 밖에 모아둔 현금과 따로 준비해 둔 연금이 있으면 형편이 좀 낫다고 할 수 있다. 어쨌든 은퇴자산 중 가장 큰 규모를 차지하는 게 살고 있는 집인 사람이 많다.

그런데 거주 주택은 유동화가 쉽지 않다. 결국 대다수 은퇴자들은 금융자산부터 처분해 생활비를 마련한다. 그러다 금융자산이 바닥을 드러내면 살고 있는 집 한 채만 덩그러니 남는다. 집을 팔아서 생활비를 마련하려고 하니 살 곳이 마땅치 않고, 집을 팔지 않고 그냥 있으면 다달이 필요한 생활비를 마련할 방도가 마땅치 않다. 어떻게 해야 할까.

연금수령방식으로는 종신지급방식과 확정기간방식이 있다. 종신지급방식을 선택하면 가입자 부부가 모두 사망할 때까지 연금을 수령할 수 있고, 확정기간방식을 선택하면 가입 당시 정한 기간 동안 연금을 수령하게 된다. 종신지급방식은 다시 정액형, 초기 증액형, 정기 증가형으로 나뉜다. 정액형을 선택하면 연금수령기간 내내 동일한 금액을 연금으로 수령한다. 초기에 연금을 더 많이 받으려면 초기 증액형을, 나중에 더 받으려면 정기 증가형을 선택하면 된다.

주택연금에 가입하고 나서 집값이 오르거나 떨어지면 연금액이 늘어나거나 줄어들까. 그렇지 않다. 가입할 때 연금액이 정해지면 이후 집값이 오르든 떨어지든 정해진 연금을 수령하게 된다. 집값이 하락할 것으로 전망되면 주택연금 가입자가 늘어나는 것도 바로 이 때문이다. 실제 주택 가격이 크게 하락했던 지난해 주택연금 신규 가입은 1만4580건으로 전년 대비 34.9%나 늘었다. 집값이 더 떨어지기 전에 주택연금에 가입해서 연금을 더 받자는 심리가 작용한 것으로 보인다.

이해를 돕기 위해 예를 하나 들어 보자. 70세 은퇴자가 살던 집이 6억 원일 때 종신지급방식(정액형)으로 주택연금에 가입하면 매달 연금으로 185만 원을 받을 수 있다. 하지만 집값이 5억 원으로 떨어진 다음에 주택연금에 가입하면 매달 받는 연금이 154만 원으로 줄어든다.

[주택 다운사이징] 주택을 줄여 노후자금 마련한다

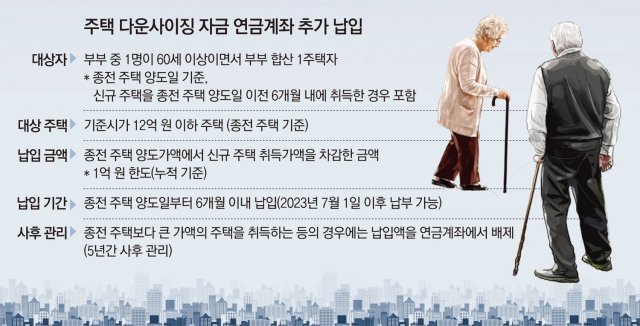

그렇다면 주택 다운사이징을 통해 노후자금을 마련하는 방법을 적극 고려해 볼 수 있다. 정부도 고령자가 주택 다운사이징을 통해 마련한 자금을 연금 재원으로 활용할 수 있도록 지원하고 있다. 올해부터 고령가구가 보유 주택(종전 주택)을 팔고 종전 주택보다 낮은 가격의 주택을 취득한 경우 그 차액을 연금저축과 개인형 퇴직연금(IRP) 계좌에 추가로 납입할 수 있다.

부부 중 1명이 60세 이상이고 부부 합산 1주택자가 대상이다. 또한 종전 주택의 기준시가가 12억 원 이하여야 한다. 이 같은 조건에 부합하면 종전 주택 양도가액에서 신규 주택을 취득한 가액을 차감한 금액을 최대 1억 원까지 연금저축과 IRP 계좌에 납입할 수 있다. 연금계좌 납입은 올해 7월 1일 이후부터 가능한데 종전 주택 양도일부터 6개월 이내에 납입해야 한다.

주택 다운사이징 차액을 연금저축과 IRP에 납입하면 어떤 혜택을 받을 수 있을까. 소득세 부담을 낮출 수 있다. 일반 금융상품에 투자해서 얻은 이자와 배당소득에는 15.4%의 소득세가 부과되지만 연금저축과 IRP에서 발생한 운용수익을 연금으로 수령하면 3.3∼5.5%의 연금소득세만 납부하면 된다. 금융소득종합과세로 세 부담이 늘어나는 것도 피할 수 있다.

한 해 이자와 배당소득이 2000만 원이 넘는 경우 초과소득을 다른 소득과 합산해 종합과세한다. 이렇게 되면 다른 소득이 많은 사람은 누진세율을 적용 받아 세 부담이 늘어날 수밖에 없다. 물론 연금저축과 IRP에서 수령한 연금소득이 연간 1200만 원이 넘는 경우에도 해당 연금소득을 다른 소득과 합산해서 과세한다. 하지만 연금 수급자가 해당 연금을 분리 과세해 달라고 신청하면 단일세율 16.5%로 과세를 종결지을 수 있다.

주택연금과 주택 다운사이징 전략을 동시에 활용할 수도 있다. 예를 하나 들어 보자. 만 65세 A 씨는 공시가격 10억 원인 주택에 살고 있고, 거주 주택 이외에 다른 주택은 없다. 현재 주택 공시가격이 9억 원을 넘기 때문에 A 씨는 주택연금에 가입할 수 없지만 A 씨가 집을 팔고 공시가 9억 원 이하의 주택을 매수해 이사하면 주택연금에 가입할 수 있다. 여기에 종전 주택과 신규 주택 차액 중 1억 원을 연금저축과 IRP에 이체해 연금으로 수령할 수 있다.

김동엽의 금퇴 이야기 >

구독

이런 구독물도 추천합니다!

-

우아한 라운지

구독

-

임용한의 전쟁사

구독

-

M-Tech와 함께 안전운전

구독

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

![퇴직금 중간정산 했다면, 퇴직소득 정산특례 활용[김동엽의 금퇴 이야기]](https://dimg.donga.com/a/180/101/95/2/wps/NEWS/IMAGE/2023/02/27/118081501.1.jpg)

![[사설]기로에 선 ‘계엄국난’과 탄핵정국… 韓-與-野 정치력 발휘할 때](https://dimg.donga.com/a/464/260/95/1/wps/NEWS/FEED/Donga_Home_News/130710462.1.thumb.jpg)

댓글 0