[계속근로기간과 함께 늘어나는 퇴직급여]

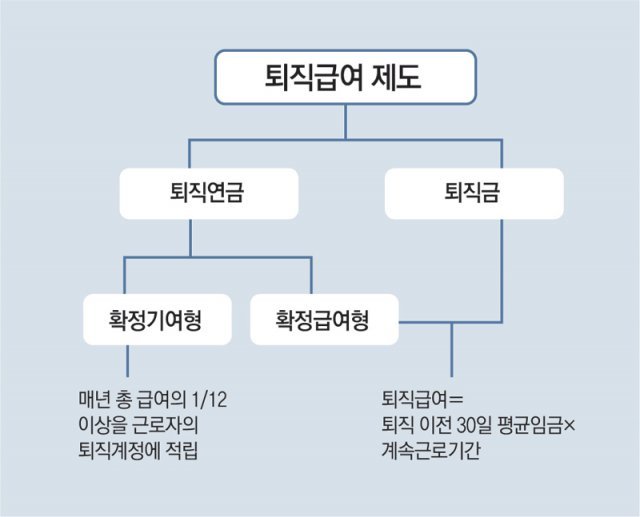

이번에는 퇴직연금 가입자를 살펴보자. 퇴직연금을 도입한 사업장에서는 근로자에게 지급할 퇴직급여를 회사 밖 금융회사에 적립한다. 이때 퇴직연금 적립금을 운용하는 주체에 따라 퇴직연금은 다시 확정급여(DB)형과 확정기여(DC)형으로 나뉜다. DB형은 적립금을 회사가 운용하고 운용성과도 회사에 귀속된다. 운용성과와 무관하게 사용자는 근로자가 퇴직할 때 계속근로기간 1년에 대해 30일분 이상의 평균임금을 퇴직급여로 지급하면 된다. 퇴직연금 미가입자와 동일한 방식으로 퇴직급여를 산정하는 셈이다.

DC형 퇴직연금 가입자는 본인 명의로 된 퇴직급여 계좌를 가지고 있다. 사용자는 근로자가 1년 일할 때마다 총급여의 12분의 1 이상에 해당하는 돈을 근로자의 퇴직계좌에 이체하고, 근로자는 자신의 퇴직계좌에 이체된 돈을 직접 운용한다. 그리고 퇴직할 때 자기 퇴직계좌에 적립된 돈을 퇴직급여로 수령한다. 계속근로기간이 늘어날수록 사용자가 근로자의 퇴직계좌에 불입하는 돈은 늘어나게 되어 있다.

[퇴직급여가 같아도 근속연수가 길면 세부담은 줄어든다]

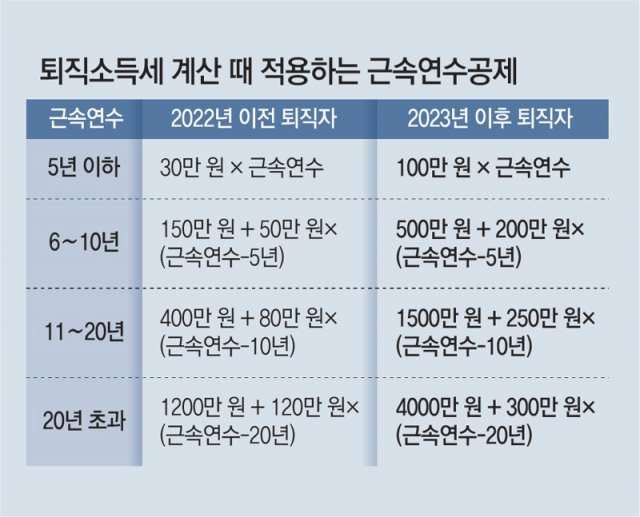

2023년 이후 퇴직자에게는 희소식이 있다. 올해부터 근속연수공제가 크게 확대되면서 퇴직자의 세부담이 많이 줄어든다. 한 직장에서 20년간 일하고 퇴직하는 근로자가 지난해 퇴직했다면 1200만 원을 공제 받았다. 하지만 20년 근속한 근로자가 올해 퇴직하면 4000만 원을 공제 받는다. 한 직장에서 30년 일하고 퇴직한다고 했을 때 근속연수공제액은 2400만 원에서 7000만 원으로 늘어난다.

근속연수공제가 확대되면서 퇴직소득세 부담은 얼마나 줄어들까? 예를 들어 A 씨와 B 씨가 한 직장에서 20년 일하고 퇴직하면서 퇴직급여로 3억 원을 수령했다고 하자. 둘 사이에 차이점이 있다면 A 씨는 지난해 12월에 퇴직했고, B 씨는 올해 1월에 퇴직했다는 것이지만 퇴직소득세는 확 달라진다. 지난해 퇴직한 A 씨는 퇴직소득세로 2490만 원을, 올해 퇴직한 B 씨는 1984만 원을 납부하게 된다. 근속연수공제가 확대되면서 B 씨는 A 씨보다 세금부담을 500만 원 이상 덜게 된 것이다. 단 퇴직급여 액수와 근속연수에 따라 경감되는 세금은 차이가 난다.

[중간정산 퇴직금과 최종 퇴직금 합산하면 세부담 덜 수 있다]

예를 들어 무주택자였던 C 씨는 2021년 3월 주택구입자금 마련을 위해 퇴직금을 중간정산해서 3억 원을 수령했다. 중간정산 당시 C 씨의 근속연수는 20년이었고 퇴직소득세로 2490만 원을 납부했다. C 씨는 그 후 2년을 더 일하고 올해 3월에 퇴직하려고 한다. 이때 C 씨는 퇴직급여로 2000만 원을 수령하면 퇴직소득세로 94만 원을 납부해야 한다. 중간정산 때 냈던 세금과 합치면 C 씨는 총 2584만 원을 퇴직소득세로 납부한 셈이다.

만약 C 씨가 중간정산 때 받은 퇴직급여와 이번에 퇴직하면서 받는 퇴직급여를 합산해서 퇴직소득세를 산출하면 어떻게 될까. 이 경우 C 씨의 근속연수는 22년이 되고, 퇴직급여로 3억2000만 원을 수령한 것으로 본다. 퇴직소득세를 산출하면 2009만 원이다. C씨는 2년 전 중간정산 때 2490만 원의 퇴직소득세를 납부했기 때문에 이번에 퇴직하면서 481만 원의 세금을 환급 받을 수 있다.

과거 퇴직급여를 중간정산한 적이 있다면 퇴직할 때 퇴직소득 세액 정산을 통해서 세부담을 덜 수 있는지 확인해 볼 필요가 있다. 임원이 되면서 퇴직금 중간정산을 했거나, 회사 간 합병이나 분할 또는 계열사 전출 등으로 인해 퇴직금을 수령한 경우에도 퇴직소득 정산특례를 활용할 수 있다.

김동엽의 금퇴 이야기 >

구독

이런 구독물도 추천합니다!

-

정세연의 음식처방

구독

-

정용관 칼럼

구독

-

횡설수설

구독

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

![퇴직 후 소득공백 조기노령연금으로 메우는 법[김동엽의 금퇴 이야기]](https://dimg.donga.com/a/180/101/95/2/wps/NEWS/IMAGE/2023/03/19/118421398.1.jpg)

![[정용관 칼럼]韓 대행은 ‘윤석열 대행’이 아닌 ‘대통령 대행’이다](https://dimg.donga.com/a/464/260/95/1/wps/NEWS/FEED/Donga_Home_News/130702059.1.thumb.jpg)

댓글 0