전세사기 피해, 원인과 해법

전세금 미반환 사고 곳곳 속출

세입자마다 피해상황 천차만별

집값 급등 때 전세로 ‘우회대출’

저금리-임대차법 겹쳐 거품 커져

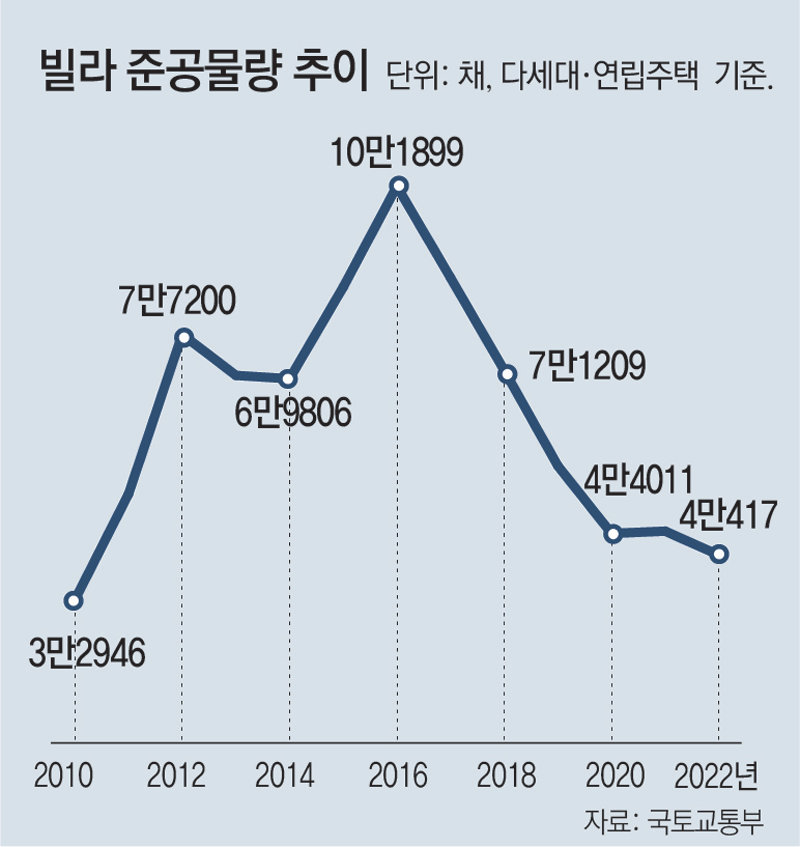

전세대출 2년새 101조→162조

“특별법으로 구제 틀 만들어야”

임대인 대출 한시 완화 제안도

《정부가 지난달 27일 ‘전세사기 피해자 지원 및 주거안정 지원방안’을 발표했다. 피해 세입자가 살던 집이 경매로 넘어갈 경우 우선매수권을 주고 살던 집에서 계속 거주하도록 보장하는 것이 골자다. 하지만 특별법이 입법되기도 전에 피해자 범위가 어디까지인지, 피해 세입자에 대한 보상 수준은 어느 정도여야 하는지 등을 놓고 논란이 계속되고 있다.

이처럼 특별법 대상을 정하기 어렵고 보상의 수준도 결정하기 힘든 이유는 보증금 미반환 사고가 워낙 광범위하게 일어나면서 일반 미반환 사고와 전세사기를 구분하기 어렵기 때문이다. 게다가 내년까지 전세사기는 물론이고 보증금 미반환이 계속해서 늘어날 가능성이 높다는 우려까지 나오고 있다. 전문가들은 이런 상황에 복합적인 배경이 있는 만큼 그 원인을 자세히 살펴 그에 맞는 해법을 처방해야 한다고 지적한다.》

2010년대 초만 해도 전세사기는 보통 집주인을 가장한 사기꾼이 월셋집을 전셋집으로 속이거나, 가짜 중개사가 집주인 대신 전세금을 받아 달아나는 사건을 의미했다. 1998년 외환위기나 2008년 금융위기 때도 집주인들이 전세금을 돌려주지 못하며 세입자가 피해를 입는 일은 벌어졌지만 지금처럼 대대적으로 발생하지는 않았다.

● 저금리-전세 폭등 등 겹쳐 거품 커져

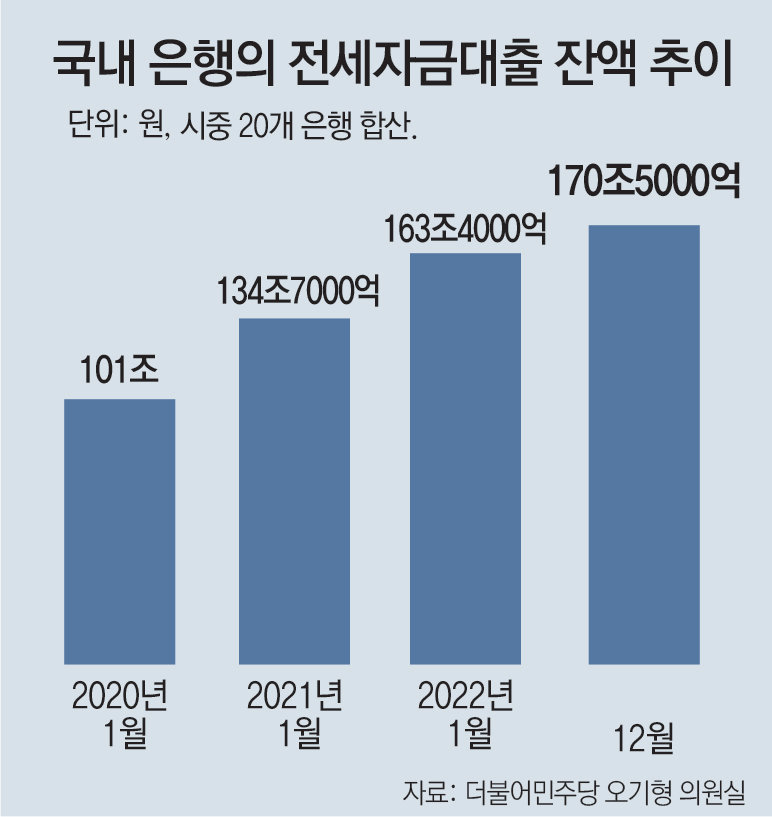

2010년대 전세대란을 거치며 전세자금대출이 대폭 확대됐다는 점도 작용했다. 2017년경부터 시작된 집값 상승기는 전세자금대출이 보편화된 뒤로 처음 겪은 상승기였다. 사람들이 최대한 유동성을 끌어모아 시세차익을 노리던 시기, 제약 없는 대출 우회로 역할을 전세제도와 전세자금대출이 한 셈이다.

지난달 나온 한국금융연구원의 ‘전세제도의 거시경제적 위험과 정책과제’ 보고서는 “전세대출은 결국 임대인이 임차인을 통해 대출받는 것”이라며 “금융회사가 직접 검증한 바 없는 임대인에 대한 대출”이라고 지적하기도 했다. 실제 전세사기 사건 중에는 전세계약 당시 중개사나 임대인이 ‘대출 상품을 알아봐 주겠다, 보증금을 쉽게 대출받을 수 있다’고 임차인들을 유혹한 경우가 많았다.

이런 조건 아닌 조건이 갖춰진 상태에서 2020년 주택임대차보호법 개정으로 계약갱신요구권과 전월세상한제가 도입되며 이미 폭등한 집값에 맞춰 전셋값이 급등했다. 집값이 내려가면 곧 ‘깡통전세’가 될 집들이 이때 대거 늘어났다. 인천 미추홀구 피해자 상당수도 이 시기에 보증금을 증액해 새로 계약을 맺었다. 이전 같았다면 보증금이 지나치게 오르면 일부라도 월세로 분산됐을 텐데, 전세대출을 쉽게 받을 수 있는 데다 금리까지 낮아 대출로 이를 메웠다.

● “전세사기-보증금 미반환 사고 구분해야”

그사이 전세사기 피해를 방지할 수 있는 여러 법안이 국회에 발의됐지만 제때 통과되지 못했다. 집주인이 변경될 때 세입자에게 알리도록 하거나, 집주인의 체납 세금을 계약 전 세입자가 확인하도록 하는 방안이 대표적이다. 전월세신고제를 의무화해 빌라 전월세 시세를 파악할 수 있도록 하는 방안조차 2019년부터 추진됐지만 2021년에야 시행됐다. 전세사기 피해자들이 정부에 보상을 요구하는 것도 이 때문이다. 정부가 부실을 막기 위한 노력을 충분히 하지 않았다는 것이다. 다만 현재 정부가 최우선으로 추진하고 있는 세입자에 대한 우선매수권 부여는 세입자의 보증금을 그대로 회수할 수 있게 도와주는 방법은 아니다. 세입자가 우선매수권으로 해당 집을 낙찰받아도, 소유권을 얻는 것일 뿐 추후 집을 팔아 보증금 이상의 차익을 얻지 않는 한 보증금을 회수할 수는 없다. 공공에 우선매수권을 넘기는 방안 역시 보증금 자체는 모두 돌려받기 힘들고, 대신 공공임대주택에 저렴하게 거주할 수 있다.

야당이 주장하는 공공의 보증금 채권 매입 역시 마찬가지다. 현재 발의된 법안은 대부분의 세입자가 보유한 보증금 채권을 50∼60% 수준의 할인된 가격에 매입하는 것을 전제로 한다. 결국 피해 주택에 대해 개별적으로 경매를 진행하느냐, 공공이 평가해 한꺼번에 채권을 매입하느냐의 차이가 있을 뿐이다.

익명을 요구한 부동산 전문가는 “이미 발생한 전세사기 피해는 사회적 합의를 통해 정부가 세금으로 보상해주지 않는 한 피해자가 보증금을 온전히 회수할 수 있는 방법은 없다고 봐야 한다”며 “그런 논의에는 시간이 걸리니, 일부라도 빨리 구제하려면 일단 특별법을 통과시켜 지원의 틀을 만들어야 한다”고 지적했다.

중장기적으로 전세제도 자체를 근본적으로 점검해봐야 한다는 목소리도 나온다. 고준석 제이에듀투자자문 대표는 “선순위 채권이 있는 경우 전세대출을 제한하는 등 기존의 전세대출이나 보증제도를 점검해 부실을 막을 방법을 정부가 고민해야 한다”고 지적했다.

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

![[인사이드&인사이트]‘더 라스트 오브 어스’ ‘아케인’… 게임 캐릭터가 장악한 스크린](https://dimg.donga.com/a/180/101/95/2/wps/NEWS/IMAGE/2023/05/08/119178972.1.jpg)

댓글 0