“월급은 끝났다. 연금은 멀었다. 한숨이 나온다.”

소득 공백에 어떻게 대처해야 할까? ‘재취업을 하면 되지’라고 안이하게 생각하다가는 낭패를 당할 수 있다. 새 일자리를 찾는 데 적지 않은 시간이 걸리고, 찾는다고 해도 보수는 예전만 못하다. 따라서 퇴직 이후 일정 기간 소득 공백이 있을 수 있다는 것을 염두에 두고 노후 준비를 해야 한다.

① 퇴직금을 연금으로 수령할 것인가?

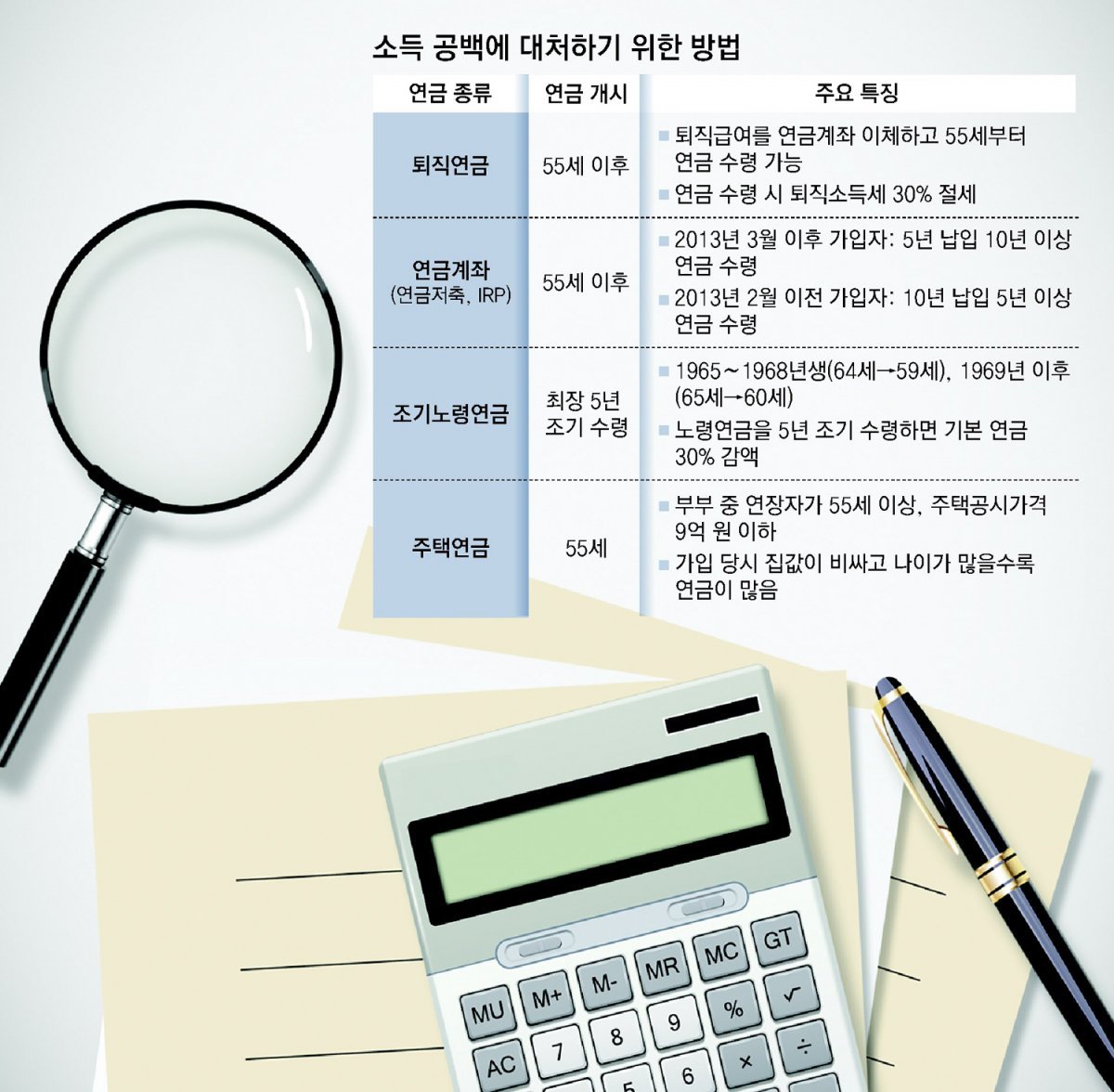

직장인이라면 퇴직 이후 연금 개시까지 소득 공백을 메우는 수단으로 퇴직금을 먼저 떠올릴 것이다. 퇴직금은 일시에 현금으로 받을 수 있고, 연금으로 수령할 수도 있다. 일시금을 선택하면 퇴직소득세를 원천징수 하고 남는 금액만 받는다. 퇴직금을 연금저축과 개인형퇴직연금(IRP) 등 연금계좌로 이체하고 55세 이후에 연금으로 수령하면 퇴직소득세를 30% 감면 받는다.

퇴직금을 연금으로 수령하면 퇴직소득세를 감면 받는 것 외에 다른 혜택도 있다. 퇴직금을 일시에 수령해서 일반 금융상품에 투자한다고 해보자. 이 경우 금융상품에서 발생한 이자와 배당소득에 15.4%의 소득세가 부과된다. 이자와 배당소득은 건강보험료 부과 대상이다. 하지만 연금계좌에서 발생한 이자와 배당을 연금으로 수령하면 낮은 세율(3.3∼5.5%)의 연금소득세가 부과된다. 그리고 건강보험료도 부과하지 않는다.

최근 공무원과 사립학교 교원들은 퇴직하면서 받은 퇴직수당을 연금계좌에 이체하는 이들이 늘어나고 있다. 퇴직수당은 퇴직소득세 부과 대상이지만 근속연수공제를 많이 받아서 실제 세금을 내는 일은 거의 없다. 퇴직소득세가 없으니 퇴직소득세 감면은 기대할 수 없다. 하지만 운용수익을 낮은 세율로 과세하고, 건강보험료를 부과하지 않는 것은 여전히 매력적이다.

② 따로 마련해둔 개인연금은 있는가?

퇴직금만 갖고 소득 공백에 대처할 수 없는 이들도 있다. 직장인들 중에는 이런저런 이유로 재직 중 퇴직금을 중간정산 하는 이들이 적지 않다. 이직이 잦은 이들도 있다. 구르는 돌에는 이끼가 끼지 않듯 이직이 잦으면 퇴직금이 쌓일 겨를이 없다. 퇴직금만으로 부족하다면 따로 준비해둔 개인연금이 있는지 살펴야 한다.

지금 가입할 수 있는 연금상품 중 절세 혜택이 큰 것으로는 연금저축과 IRP가 있다. 연금저축은 가입 대상에 제한이 없고, IRP도 소득이 있으면 가입할 수 있다. 공무원과 선생님도 연금계좌에 가입해 절세 혜택도 누리면서 소득 공백에 대비할 수 있다. 연금저축에만 가입하면 한 해 600만 원까지, 연금저축과 IRP를 합쳐서는 한 해 최대 900만 원까지 세액공제 혜택을 받으며 저축할 수 있다. 가입 이후 5년간 저축하면 55세부터 연금을 개시할 수 있기 때문에 소득 공백 기간에 생활비로 사용할 수 있다.

③ 노령연금은 당겨 받을 것인가?

중간정산을 받아서 퇴직금이 많지 않고, 따로 준비해둔 개인연금도 없다면 어떻게 해야 할까? 이때는 노령연금을 최장 5년 앞당겨 수령할 수 있다. 예를 들어 1969년 이후 출생자는 65세부터 노령연금을 수령할 수 있지만 조기노령연금을 신청하면 60세부터 연금을 받을 수 있다. 다만 연금을 빨리 받는 대신에 적게 받아야 한다. 연금 개시를 5년 당기면 기본 연금이 70%만 지급된다. 당장은 득이 되는 듯해도 장기적으로는 실이 될 수도 있다. 따라서 소득과 재산, 건강 상태 등을 꼼꼼히 따져 개시 시기를 정해야 한다

④ 주택연금은 언제 개시할 것인가?

주택연금을 활용하는 방법도 있다. 주택연금은 은퇴자가 살고 있는 집을 담보로 맡기고 연금을 받는 제도다. 주택 공시가격이 9억 원 이하이고, 부부 중 한 사람이 55세 이상이면 주택연금에 가입해 연금을 수령할 수 있다. 따라서 일찌감치 주택연금에 가입해 소득 공백에 대비할 수 있다. 하지만 주택연금에 일찍 가입하면 연금수령기간이 늘어나는 만큼 다달이 받는 연금액이 줄어든다. 그리고 이자비용도 고려해야 한다. 주택연금의 실질은 주택을 담보로 대출을 받는 것이다. 대출을 받으면 이자를 내야 한다. 그렇다고 연금을 수령하는 동안 대출이자를 내야 하는 것은 아니다. 대출이자는 쌓아 두었다가 나중에 대출을 상환할 때 한꺼번에 정산하면 된다. 결국 연금수령기간이 늘어날수록 대출이자 부담도 커진다.

소득 공백에 활용할 수 있는 무기 4가지의 특징과 장단점을 살펴봤다. 4가지를 다 가진 이도 있고, 이 중 한두 개만 가진 이도 있을 것이다. 물론 이것 외에 다른 신무기를 장착한 은퇴자도 있다. 중요한 것은 내가 가진 무기의 장단점을 알고 상황에 맞게 사용해야 한다는 점이다. 청룡언월도는 관우에게는 훌륭한 무기지만 유비에게 주어지면 오히려 해가 될 수 있다.

김동엽의 금퇴 이야기 >

구독

이런 구독물도 추천합니다!

-

교양의 재발견

구독

-

월요 초대석

구독

-

정용관 칼럼

구독

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

![은퇴자들의 소득 공백 대처법, 후회 안남기려면[김동엽의 금퇴 이야기]](https://dimg.donga.com/a/180/101/95/2/wps/NEWS/IMAGE/2023/07/23/120373745.2.jpg)

댓글 0