“연금소득이 많으면 다른 소득과 합산해 종합과세한다고 들었는데, 맞나요?”

퇴직 이후 연금생활을 시작한 은퇴자들에게서 자주 받는 질문이다. 7월 정부가 발표한 내년도 세법 개정안에 연금소득에 대한 분리과세 기준금액을 1200만 원에서 1500만 원으로 상향한다는 내용이 담기면서, 분리과세와 종합과세 기준에 대해 묻는 사람이 많아졌다. 연금과 세금에 대한 내용을 5가지 질문으로 정리해 봤다.

● 과세 대상 연금소득이란

● 국민연금은 어떻게 과세하나

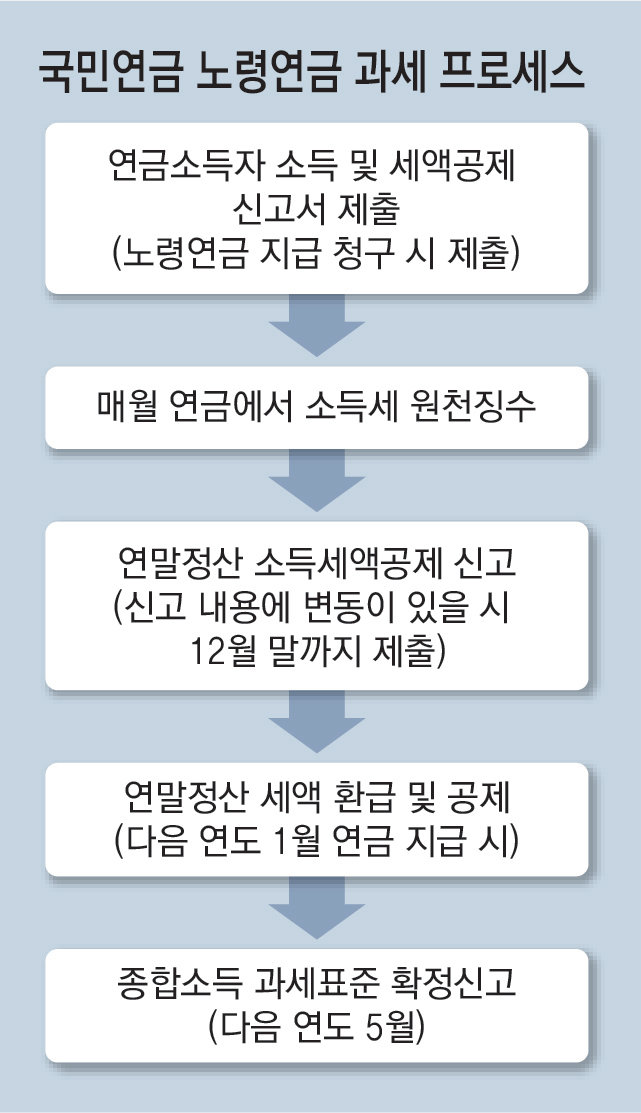

그렇다면 공적연금소득은 어떻게 과세할까. 국민연금 가입자가 노후에 받는 노령연금을 예로 들어보자. 국민연금 가입자가 국민연금공단에 노령연금 지급 청구를 할 때 ‘연금소득자 소득액공제 신고서’를 함께 제출한다. 국민연금공단은 이를 기초로 소득세를 산출한 다음 노령연금을 지급할 때 세금을 원천징수한다.

● 퇴직연금도 사적연금소득에 포함되나

퇴직급여는 3억 원이고 퇴직소득세는 3000만 원인 A 씨(60)가 있다고 가정해 보자. A 씨에게 적용되는 퇴직소득세율은 10%다. A 씨가 일시금을 택하면 퇴직소득세를 원천징수하고 2억7000만 원을 수령한다. A 씨가 퇴직급여를 연금계좌로 이체하겠다고 하면 3억 원을 전부 이체해 준다. A 씨는 퇴직급여를 새로 개설한 IRP 계좌에 이체하고 매년 3000만 원씩 연금으로 수령할 계획이다.

연금을 개시하면 금융회사는 퇴직급여 원금부터 내어준다. 이때 퇴직소득세율(10%)의 70%에 해당하는 세율(7%)로 연금소득세를 부과한다. 연간 3000만 원을 연금으로 수령하면 연금소득세로 210만 원을 납부한다. 10년간 퇴직급여 3억 원을 연금으로 수령하면서 납부한 세금을 전부 더하면 2100만 원이다. 일시금으로 수령했을 때와 비교하면 900만 원가량 세금을 절약한 셈이다.

● 연금보험에서 받는 연금도 사적연금소득인가

개인이 금융회사에서 가입하는 연금 중에는 저축금액을 세액공제해 주는 것도 있고, 아닌 것도 있다. 전자를 ‘세제적격연금’이라 하고, 연금저축과 IRP가 이에 해당한다. 후자인 ‘세제비적격연금’에는 보험회사가 판매하는 연금보험이 해당한다. 연금보험은 저축성보험의 한 종류다. 그리고 연금보험에서 납입보험료를 초과해서 수령한 연금액은 이자소득으로 본다. 사적연금소득과는 다른 것이다.

● 연금계좌에서 연금을 받을 때 세금은

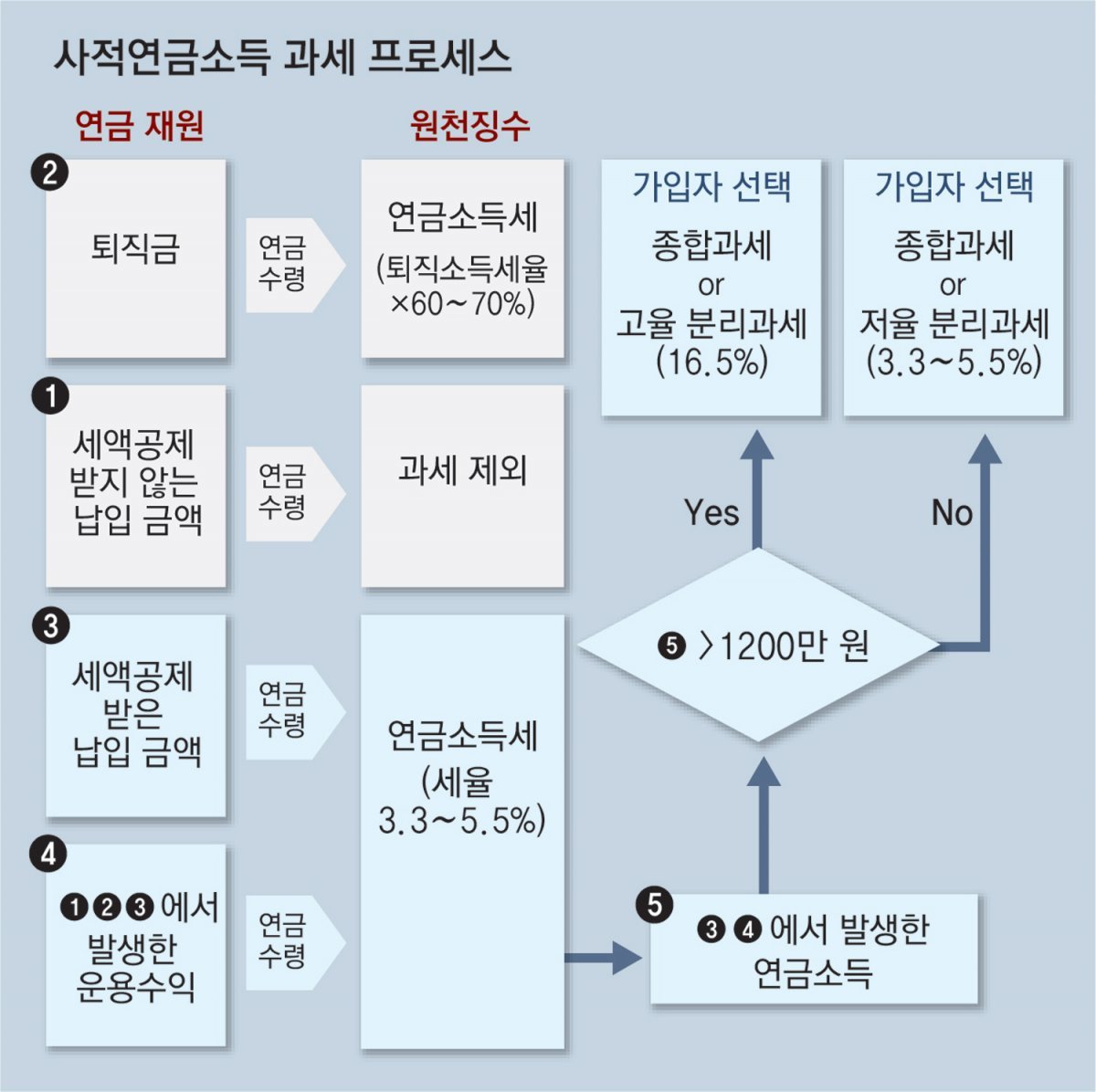

연금을 개시하면, 금융회사는 세액공제를 받지 않고 저축한 금액부터 내어 준다. 저축할 때 세액공제를 받지 않았기 때문에 연금을 받을 때도 과세하지 않는다. 이연퇴직소득을 지급할 때는 전액 분리과세한다. 여기까지는 종합과세와는 무관한 소득이다.

마지막으로 세액공제를 받고 저축한 금액과 운용수익을 연금으로 지급한다. 이때 금융사는 연금을 지급하면서 연금소득세(세율 3.3∼5.5%)를 원천징수하고, 해당 연금소득이 연간 1200만 원을 넘지 않으면 과세를 종결할 수 있다. 다만 가입자가 희망하면 이듬해 5월에 해당 연금소득을 포함해서 종합소득세 신고를 할 수 있다. 다른 소득이 없으면 연금을 받을 때 원천징수당한 세금을 돌려받을 수 있기 때문이다.

세액공제를 받고 저축한 금액과 운용수익을 재원으로 한 연금소득이 1200만 원을 넘는 경우에만 해당 연금소득 전부를 다른 소득과 합산해 종합과세한다. 다른 소득이 많은 사람은 세 부담이 늘어난다. 그렇다고 세 부담이 과도하게 늘어나진 않는다. 가입자가 희망하면 종합과세 대신 분리과세(세율 16.5%)를 신청할 수 있다.

김동엽의 금퇴 이야기 >

구독

이런 구독물도 추천합니다!

-

고양이 눈

구독

-

정세연의 음식처방

구독

-

광화문에서

구독

-

- 좋아요

- 0개

-

- 슬퍼요

- 0개

-

- 화나요

- 0개

![생애주기에 맞춘 연금자산 ETF 투자전략[김동엽의 금퇴 이야기]](https://dimg.donga.com/a/180/101/95/2/wps/NEWS/IMAGE/2023/10/22/121788356.2.jpg)

댓글 0